ETF市场日报(1月30日):跨境ETF涨幅居市场前列,这只纯债型基金换手率超400%

2024年1月30日,Wind数据显示,大盘跳空低开后弱势震荡,尾盘跌幅扩大,双创指数均再创新低。盘面上,中字头午后回落加速,成交量也同步大幅萎缩,场内个股连续2个交易日出现百股跌停,上海凤凰出现“地天地板”。

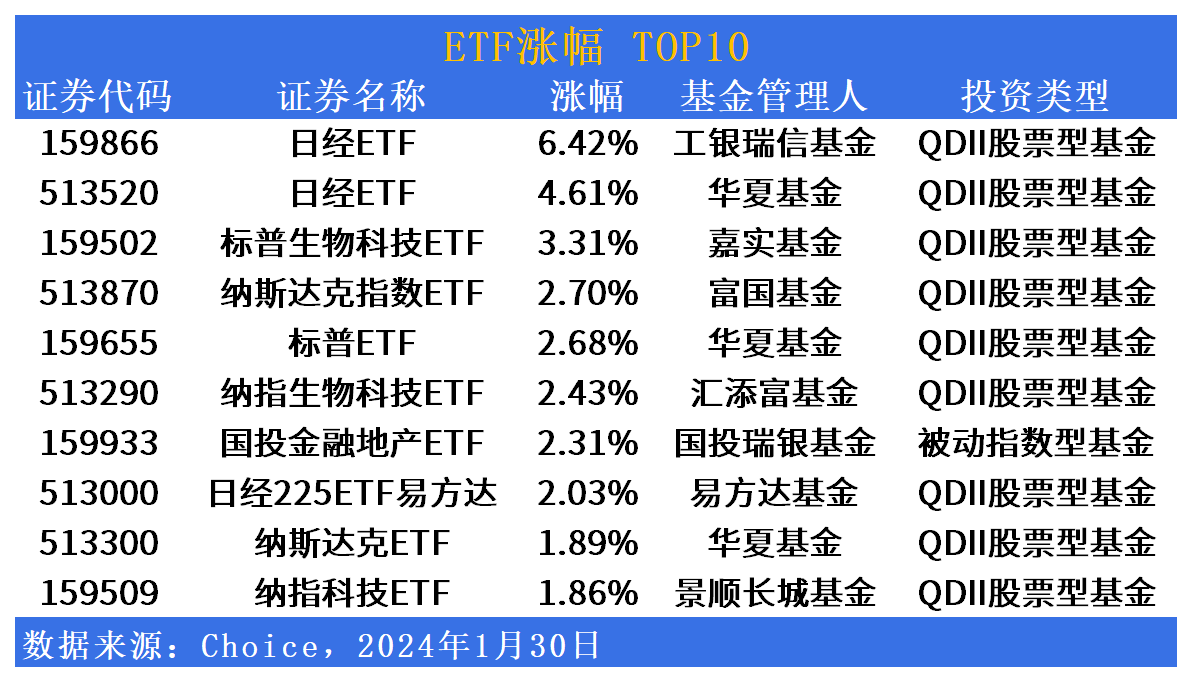

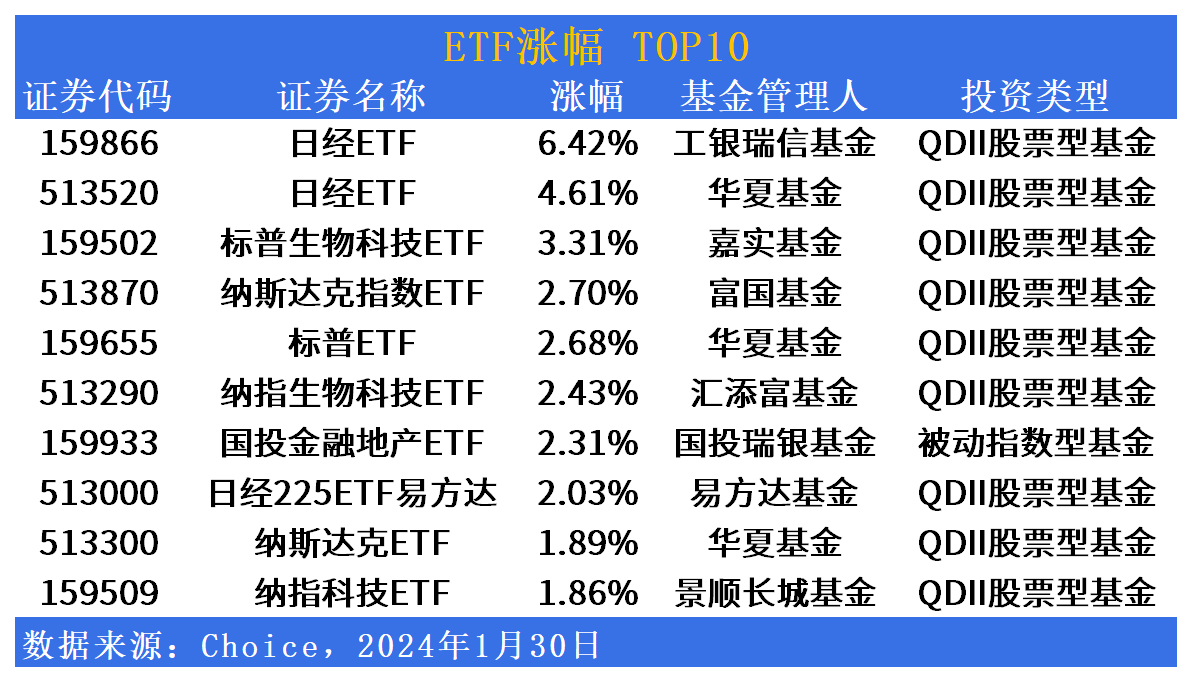

涨幅方面,跨境ETF全线上扬,日经ETF(159866.SZ)领涨

具体来看,截至2024年1月30日收盘,日经ETF(159866.SZ)领涨6.42%,日经ETF(513520.SH)上涨4.61%,标普生物科技ETF(159502.SZ)上涨3.31%,纳斯达克指数ETF(513870.SH)、标普ETF(159655.SZ)等跟涨超2%。国投金融地产ETF(159933.SZ)成唯一上榜涨幅TOP10的非跨境ETF产品,收盘前一分钟暴拉近6个点。

隔夜外盘方面,当地时间2024年1月29日,美股三大指数高开高走,道指、标普创收盘新高。截止收盘,道琼斯工业平均指数涨幅为0.59%;标准普尔500种股票指数涨幅为0.76%;纳斯达克综合指数涨幅为1.12%。截止2024年1月30日收盘,日本股市方面,日经225指数收报36065.86点,较前收盘价上涨0.11%,近20个交易日上涨7.08%;东证指数报2526.93点,较前收盘价下跌0.1%,近20个交易日上涨6.83%。

长城证券指出,科技类行业吸引QDII基金显著投资关注。从QDII基金行业分布来看,根据GICS一级行业分类,非日常生活消费品占比最大,为29.93%;其次是通讯业务,为23.69%;第三大行业为信息技术,为18.58%。从三大行业QDII基金看,非日常生活消费品/通讯业务/信息技术QDII基金平均投资市值分别为5.45/5.04/3.84亿元。可以看出,在当前的QDII基金投资趋势中,科技类行业吸引了较为显著的投资关注,反映出投资者对科技行业的高度关注,主要由于科技行业的快速发展、创新潜力和未来增长前景所驱动。

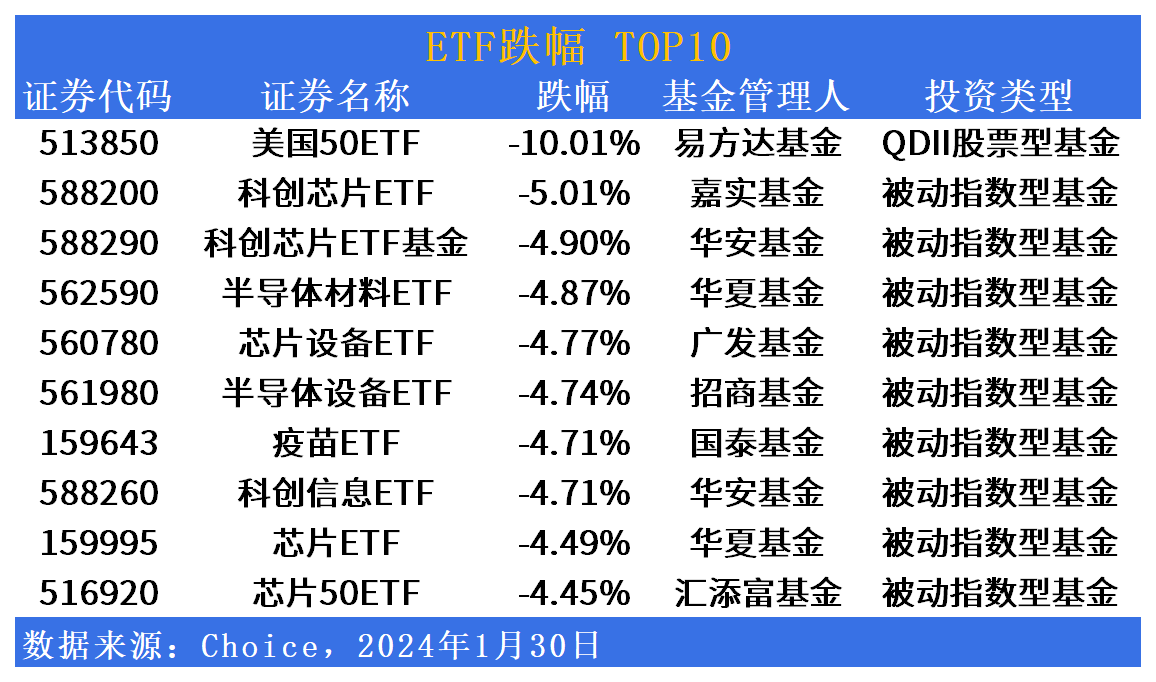

跌幅方面,芯片半导体板块集体回调

具体来看,美国50ETF连续2天跌停,溢价持续收窄。多只芯片、半导体相关主题ETF跌超4%。

消息面上,工业和信息化部等七部门于2024年1月30日联合印发《关于推动未来产业创新发展的实施意见》,提出我国要加快实施重大技术装备攻关工程,突破人形机器人、量子计算机、超高速列车、下一代大飞机、绿色智能船舶、无人船艇等高端装备产品,以整机带动新技术产业化落地,打造全球领先的高端装备体系。

东莞证券认为,从业绩预告看,业内企业23Q4业绩呈现较大分化,受益于国产替代的加速推进,国内半导体设备、材料板块表现相对亮眼,如北方华创、中微公司等预计2023年全年营业收入实现同比高速增长,在海外对国内采购进口半导体设备趋紧的情形下,国内头部半导体设备企业正处于高速发展阶段。展望2024,随着内资晶圆厂产能持续扩张,叠加下游需求持续复苏,国内半导体设备企业有望进一步深化国产替代进程,市场份额有望加速渗透,带来显著的订单增量。

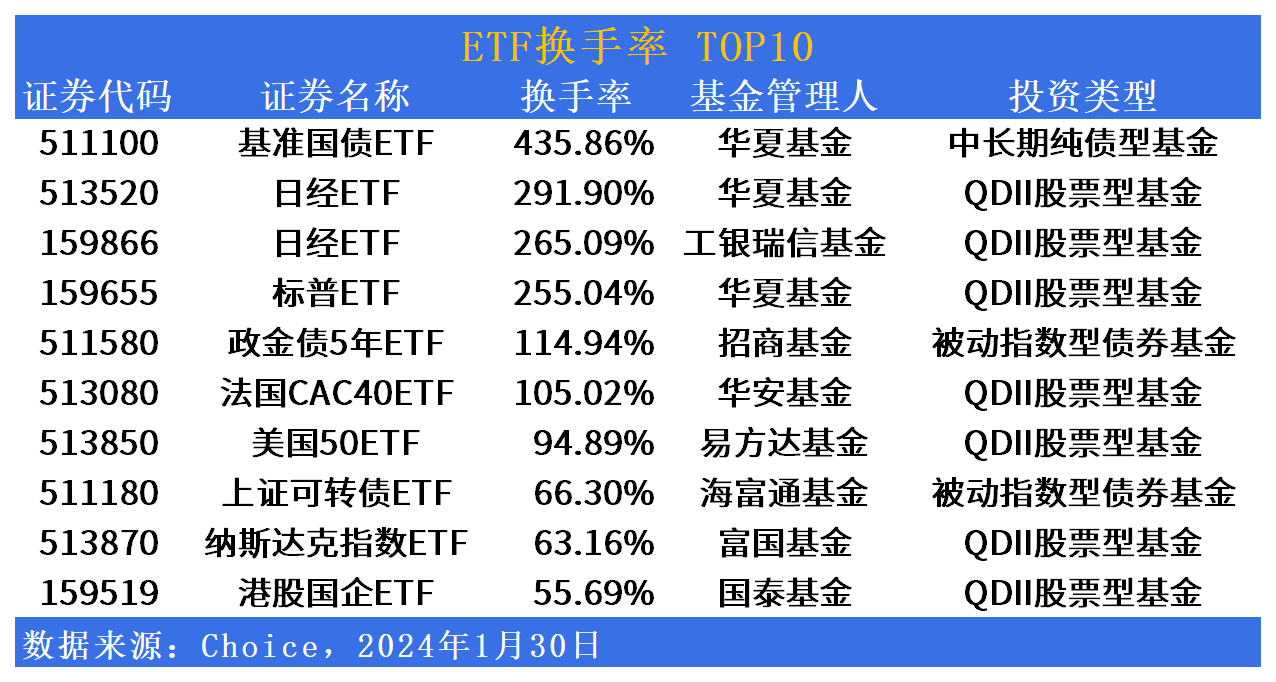

活跃度方面,宽基ETF成交额下滑明显,基准国债ETF(511100.SH)换手超400%

具体来看,宽基ETF中,沪深300ETF(510300.SH)、沪深300ETF易方达(510310.SH)、沪深300ETF(159919.SZ)均上榜,沪深300指数再受市场关注。

基准国债ETF(511100.SH)换手率达435.86%,该基金为中长期纯债型基金。日经ETF(513520.SH)、日经ETF(159866.SZ)、标普ETF(159655.SZ)等QDII换手率也超200%。

中泰期货认为,本次超预期降准和结构性降息后,央行在结构性货币政策运用上可能已经取向,在海外降息路径不明朗的情况下,以数量性货币工具降准对冲国内部分领域的风险,市场对于1季度降息预期可能要重新评估,全面降息概率可能有所下降。参考历史规律,常规年份中1月份不降息则一季度降息概率不大,下一个降息博弈时间点或出现在二季度。如果OMO和MLF政策利率锁定,那么对应一年期银行同业存单利率的下行空间可能有限,10年期国债收益率下行抵抗可能会比较强。

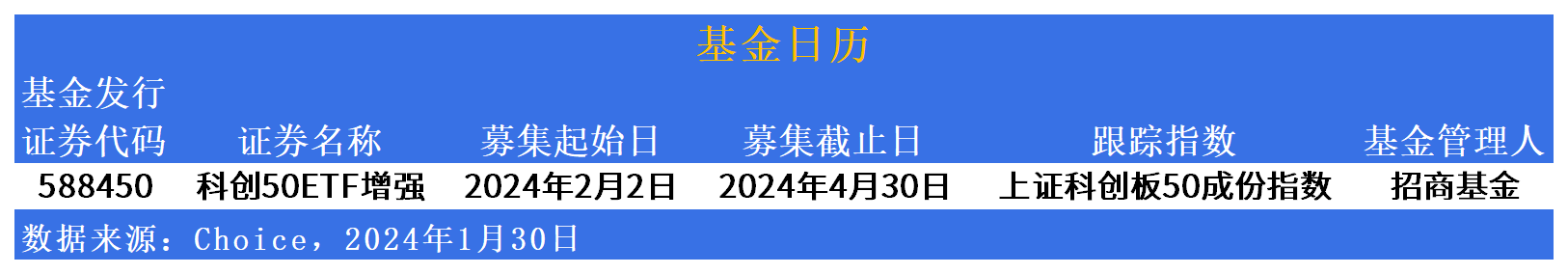

ETF发行市场方面,科创50ETF增强(588450.SH)拟定于本周五开始募集

公告显示,科创50ETF增强(588450.SH)将于2024年2月2日开始募集。

国信证券指出,指数增强ETF作为ETF和指数增强策略结合的创新产品,自2021年年底推出以来,整体发展平稳,产品线当前以宽基为主,主流宽基指数基本实现全覆盖。指数增强ETF实现了指数增强基金和ETF基金的优势互补,既有ETF持仓透明、费用低廉、交易便利、流动性强的优势:对于投资者而言,指数增强ETF可以实现场内实时交易,且管理费率低廉,由于需要每日对外披露申购赎回清单,运作更为透明。对于管理人而言,基本可以达到满仓运作;此外在增强策略的加持下也具有一定的超额收益潜力:2022年和2023年主要指数增强ETF产品均相对基准指数取得了超额收益。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38