阿斯麦的地位值得溢价

阿斯麦发布财报,股价大涨!有外国分析师认为,由于阿斯麦的关键地位,它的估值值得溢价。

作者:Arne Verheyde

投资论点

阿斯麦在2023年的表现强劲,特别是在当前的宏观环境下,阿斯麦再次证明了它是一家值得投资的高质量公司。当然,这类公司也会持续获得高估值回报,这意味着它是一家适合耐心投资者的股票,因为估值可能带来的股价下行,还有一定的风险。

然而,对于阿斯麦来说,鉴于其在(垄断性)行业中的关键地位(在一个不断增长的行业中),其工具是最先进的半导体技术所必需的,这种风险可以说是相当低的。

背景

一年前,阿斯麦显得昂贵。尽管如此,该股在此期间的表现与标准普尔500指数相当,回报率为18%。然而,它仍然低于其2021年底的最高点,这表明公司需要充足的时间来适应其估值。

当时,阿斯麦上调了其长期指引,预计2025年销售额将在300亿至400亿欧元之间。之前报道中的其他讨论,如其产品组合和2030年展望也仍然有效,因为阿斯麦重申了这些观点。

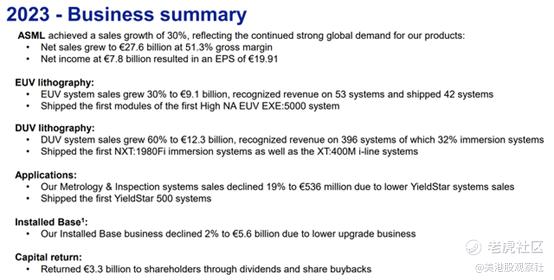

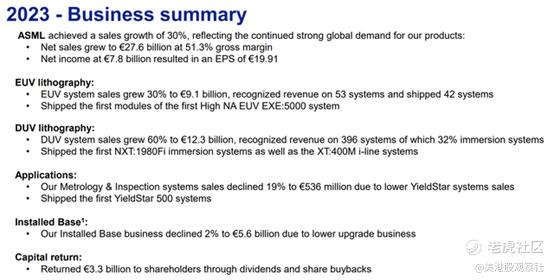

四季度和2023年业绩

与2025年的目标相比,2023年的收入为276亿欧元,同比增长30%,反映出又一年的强劲增长。由于2024年的业绩指引与2023年相似,这意味着预计2025年将增加约30 - 130亿欧元的收入。完整的结果总结如下,摘自阿斯麦的财报。

第四季度的业绩总结如下,收入增长12.5%。主要亮点是92亿欧元的净预订量,比第三季度大幅增长,创下了历史新高,此前的2023年表现平平。总订单为390亿欧元。

指引

对于第一季度,50亿至55亿欧元的指引标志着收入同比明显下降,尽管如上所述,预计2024年整体销售额将持平。

将这一指引回到一年前的预期,作为提醒,阿斯麦当时表示,鉴于其大量积压和经济低迷持续时间相对较短,它将受到经济低迷的影响较小。尽管如此,经济低迷的时间比预期的要长,而且可能更严重,因此2023年30%的增长应该被认为是非常特殊的。从这个角度来看,2024年的指导方针似乎是合理的。

展望

展望未来,阿斯麦预计2025年将实现“显著”增长。阿斯麦附上了以下幻灯片,显示了半导体行业在建设新晶圆厂和扩建方面的健康活动。

估值

该股的市盈率为37倍,相当昂贵。该股在过去几个月大幅上涨,因此目前买入该股的时机不太合适。然而,随着时间的推移,该公司表现出了非凡的收入增长,与一些最著名的科技公司相媲美。考虑到2023年30%的增长,可以说估值并没有那么贵。

另一方面,预计2024年收入将持平,这将改变估值状况。因此,证明估值较高的主要论点仍然有两个。

首先,半导体行业的长期持续增长预期。据主要行业分析师称,尽管2022-23年的低迷期(持续时间比预期的要长),但阿斯麦在一份幻灯片中表示,到2030年,该行业仍有望翻一番,达到1万亿美元。如前所述,阿斯麦有机会比整个行业发展得更快。

其次,阿斯麦在EUV光刻市场的固有垄断。EUV是制造先进的7nm以下半导体所需的工具,这也是预计增长最快的逻辑市场。因此,阿斯麦实际上是唯一一家可以制造这些非常昂贵的工具的公司。常规EUV接近2亿美元每台工具,即将推出的高NA EUV工具价格将远远超过3亿美元。所以,它处于一个利润丰厚的位置,从半导体行业的增长中受益。这使它成为一只安全的股票,值得溢价估值。

请注意,由于这两点不太可能改变,估值不太可能大幅下降,因此股价与盈利增长的相关性应该相当高。

总结

在半导体行业充满挑战的一年里,阿斯麦取得了非常强劲的业绩。这些结果也阻止了该股在2021年底进一步下跌,特别是考虑到2022年开始的经济低迷,这可能已经成为泡沫估值。相反,该股已经部分回升,接近历史高点。

然而,这一趋势似乎在2024年发生逆转,与整个行业的强劲增长相比,预计业绩持平。从这个角度来看,考虑到37倍的市盈率,真的没有理由匆忙入场。虽然2025年的确切前景尚不清楚,但阿斯麦预计,在许多新晶圆厂和扩张的推动下,其增长将恢复,并将在未来两年内安装首批工具。

从长远来看,鉴于其在先进的EUV光刻市场的绝对垄断地位,一定程度的溢价估值可能是必然的,这是其过去五年增长动力之一(DUV也大幅增长)。因此,阿斯麦可以被视为半导体设备市场的苹果。

此外,另一个主要论点是半导体市场的长期增长,因此与苹果相反,阿斯麦具有显着增长的潜力。如果半导体市场确实继续稳定增长,到2030年可能会像人们普遍预测的那样翻一番,那么阿斯麦可能会看到类似甚至更大的增长。虽然,正如最近的经济低迷所显示的那样,尽管该行业的增长和下降周期并不罕见,但到2030年实现1万亿美元的半导体预测还远未得到保证。

考虑到所有这些因素,对该股的总体判断仍为中性至略微看涨。这最终取决于个人的时间范围。有人指出,该公司预计2024年不会增长,其股价为37倍。这当然具有误导性,因为阿斯麦预计2025年将实现“显著”增长,因此阿斯麦的平均增长率可能仍然是两位数,这证明了其估值是合理的。例如,2025年的收入可能是2019年的3倍,复合年增长率为20%。

$阿斯麦(ASML)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56