都误会了,美股纳斯达克100,本质是全球科技100巨头

纳斯达克100,无疑是这个冬天最火的话题。

有海外机构表示:“投资者似乎不得不在投资组合中给予纳斯达克100指数非常大的持仓比例。因为若不如此,他们投资组合的整体表现可能会跑输大盘。”

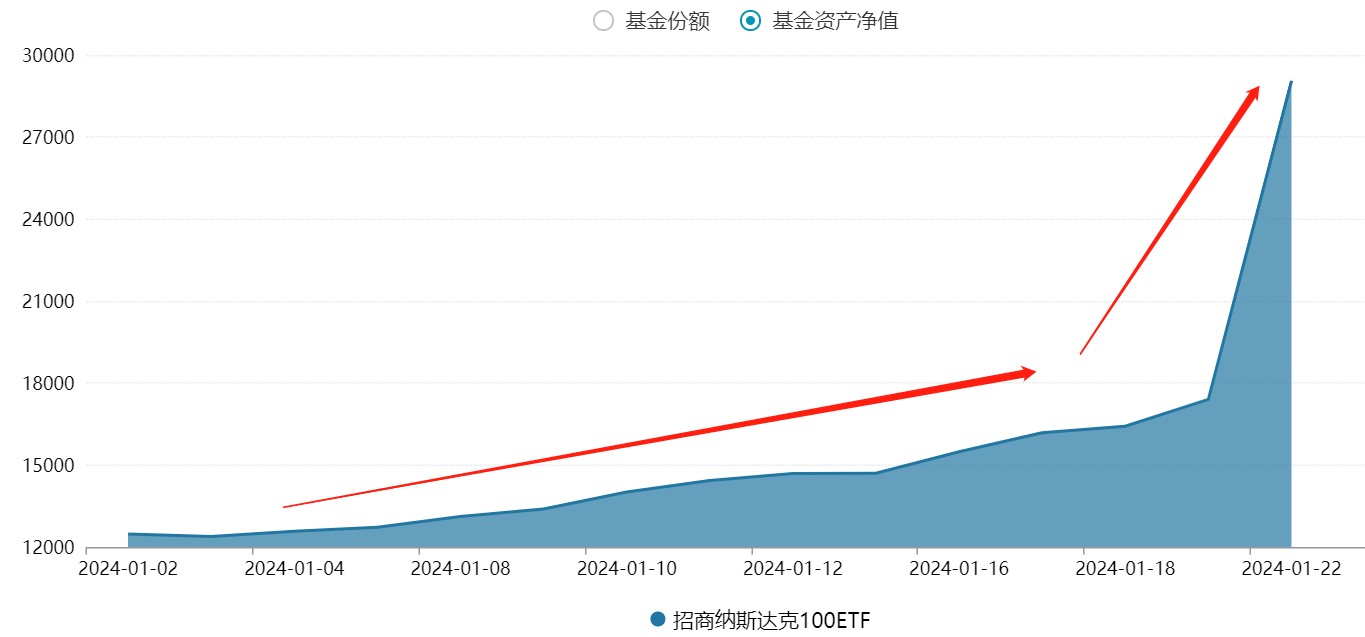

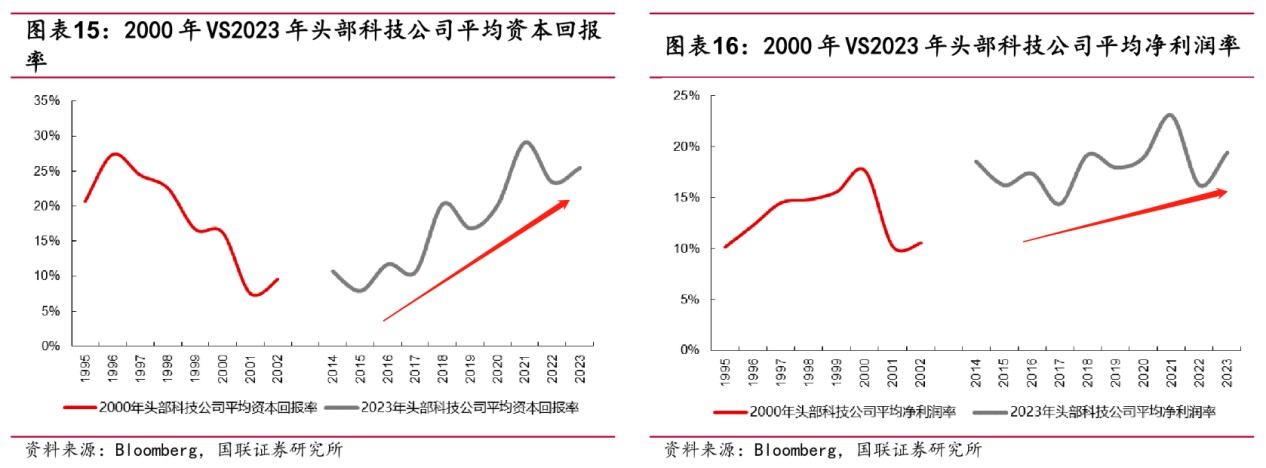

近期的跨境ETF频现20%仍在抢筹的奇观,纳斯达克100ETF也持续获资金加码,自2024年初以来的16个交易日中,纳斯达克100ETF(159659)份额累计增长1.19亿份,区间份额增幅123%,在所有跟踪纳斯达克100指数的ETF中高居第一;以区间成交均价1.341元计算,合计资金净流入约1.6亿元,最新规模近3亿元,创上市以来新高。

来源:Wind,截至2024.1.23

当然,最近之所以纳斯达克100ETF(159659)份额增速如此之快,大概率或为以下原因:

1、 纳斯达克100ETF(159659)额度或较充足,从昨天超7600万元的单日申购额看,159659相对额度更为充足,成为不少资金布局纳指的主要工具。

2、 溢价相对较低,近期随着QDII产品热度飙升,纳指系列ETF均出现不同程度的溢价,首尾差可能有十几个点,而纳斯达克100ETF(159659)因为溢价率较低,近几日基本均在1%以下,对不少中长线用户来说,规避了后期情绪回落溢价收敛的风险,无形之中节约了布局成本。

图片来源:Wind

不过,对于不少投资者来说,当下大家更关心的一个问题是,从2023年10月阶段低点以来,纳斯达克100涨幅22.71%,都涨这么多了,还能继续布局吗?继续看多纳斯达克100的理由是什么?

理由一、业务覆盖全球,贴近生活,引领生活

有人说,投资没有技巧,如果有技巧,那就是投资身边最熟悉的公司。

纳斯达克看似很远,实际离我们很近,甚至密不可分——

或许你会开着特斯拉(TSLA)去办公室,打开装有英特尔处理器(INTC)和英伟达显卡(NVDA)的电脑,用Office软件(MSFT)处理工作、编辑AdobePDF(ADBE);或许你是在家里,喝着百事(PEP),吃着奥利奥饼干(KHC),看着奈飞的网剧(NFLX),然后拿起iPhone(APPL)在亚马逊(AMZN)或拼多多(PDD)上购物……

纳斯达克100指数的100家成份股来自信息技术、通讯服务、消费、工业等热门行业的公司及其产品和服务,每天以各种方式影响我们的实际生活,并带来巨大便利,很多已经完全的融入日常生活中,具有巨大的粘性。

如上,虽然纳斯达克100指数成份都是美股,但业务覆盖全球,赚的是全世界用户的钱。

举个最明显的例子——苹果在全球拥有庞大的用户群体,2023年2月,苹果活跃设备数量超过20亿台;根据2023年三季报,苹果全球付费订阅用户规模已突破10亿,也就是说,全世界平均每不到4个人,就有一个人使用苹果设备,7个人当中,就有一个是苹果的付费订阅用户。

还有风头正劲、被誉为“AI时代卖铲人”的英伟达,除了为我们的电脑提供超高性能的高端显卡,在这一波人工智能浪潮中,也占据了绝对的统治力,其客户包括但不限于Meta、微软、谷歌、亚马逊、甲骨文、百度、阿里巴巴、腾讯、特斯拉……

科技股强大的创新能力,还将引领未来的生活方式,应了一句话——科技是第一生产力。

华尔街知名投资机构Wedbush近日发布报告称:“人工智能是自1995年互联网体系正式诞生以来最具变革性的技术趋势。”在可以预见的未来,AI或许也将会像互联网一样深度影响我们的日常生活,而这些革命性企业最全面的集中地,就在纳斯达克100指数。

理由二、创新是业绩最佳驱动力

根据BCG的一份报告,自2005年以来,最具创新力的50家公司的总回报率每年比MSCI世界指数高出3.3个百分点。最新公布的公司名单包括苹果、特斯拉、亚马逊、Alphabet(谷歌)、微软和Moderna。

这一轮科技股行情,AI应用热潮也提振了相关领域公司的收入与盈利能力。2022年,随着AI新锐巨头OpenAI推出ChatGPT,掀起全球AI热潮,积极投入AI的微软、AI芯片巨头英伟达、AMD、博通以及谷歌母公司Alphabet的市值均出现大幅增长。

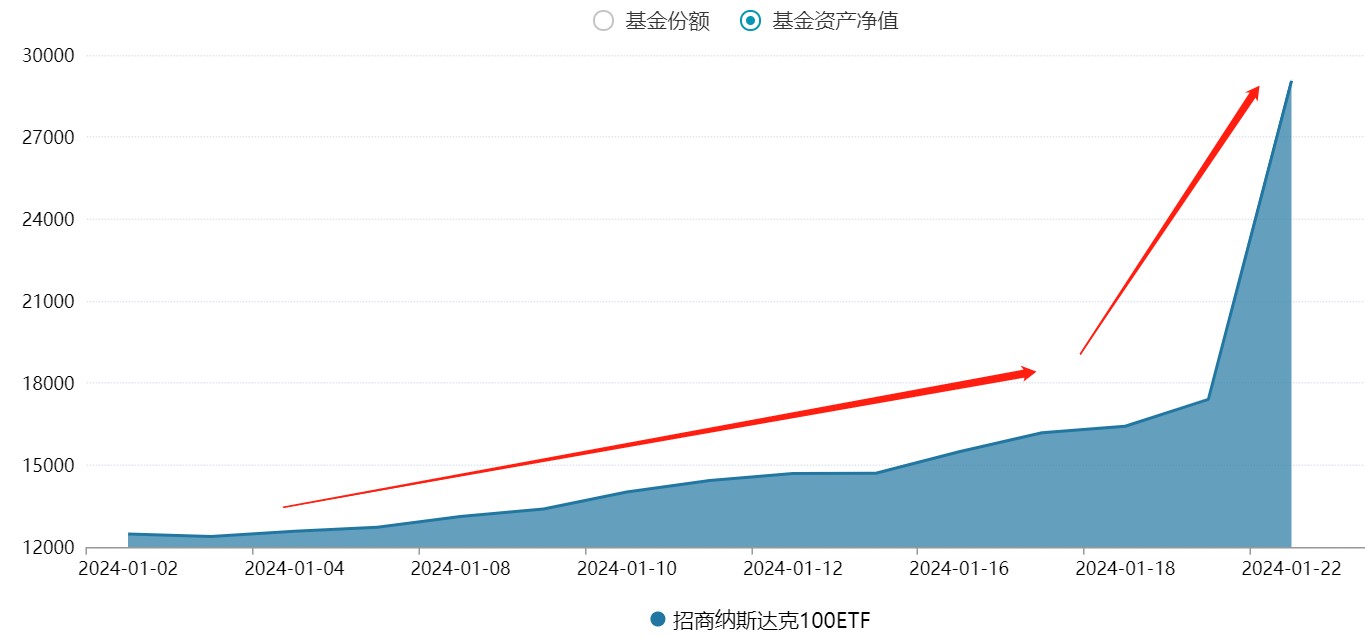

尽管如此,大型科技股的泡沫并不大。科技龙头的收入/流通市值占比、平均资本回报率、平均净利润率大都高于2000年科技泡沫时期主要科技龙头的水平,其中平均资本回报率更是达近30%。

此外,对比基本面指标的变动方向,2000年科技泡沫破碎前科技龙头基本面各项指标的已经开始逐步恶化,但2023年的美股科技龙头盈利能力及产生现金的能力很强,即使在利率和借贷成本上升的环境下仍然保持投资,所以整体来看这些公司有较强的防御性,且正在加速布局AI,逐步拓宽自己的“护城河”,未来增长前景较好。

资料来源:国联证券

瑞银集团预计,AI作为去年美股上涨的主要驱动力,仍将在未来几年成为美股风向标。有研究预测,到2027年,AI行业带来的收益将从2022年的280亿美元飙升至约4200亿美元。市场人士认为,越来越多的AI应用落地将进一步推动相关企业的盈利前景,并推高股价。

理由三、受益于流动性宽松

2024年美联储降息已无悬念,美股市场与金融市场流动性充裕程度呈高度正相关,从传导逻辑来看,主要有两方面:

一是利率降低,企业融资和扩张成本更低,从而进一步扩大盈利;

二是市场的资金会更佳充裕,这有利于风险资产估值的抬升,特别是成长股。

估值抬升+盈利走强,加上受益于AI大周期的催化,因此可能对股价进一步催化。事实上,在美联储转向以来,美股就已经有不俗表现——在此前的凶猛加息过程中,10年期美债收益率大幅攀升,2023年10月底一度登上5%上方,权益资产的吸引力随之下行,纳斯达克100指数在2022年下跌32.97%。

而随着美联储转向,10年期美债收益率快速回落,自2023年10月低点以来,纳斯达克100指数强劲上涨超20%,表现优于道指和标普500,并于2024年1月18日创下历史新高。

来源:Wind,2023.10.27-2024.1.19

综上,短期来看,目前宏观环境是美联储降息的前期,并且美国经济软着陆预期较强,加上科技股基本面较优、受益于AI浪潮,当前是对美股有着积极作用。

从长期来看,纳斯达克100指数代表了全球科技进步发展的方向,随着人类社会的发展,科技是不断进步的。纳斯达克100指数发布近40年以来,代表最先进方向的龙头公司换了一批又一批,但纳斯达克100指数不断吐故纳新。

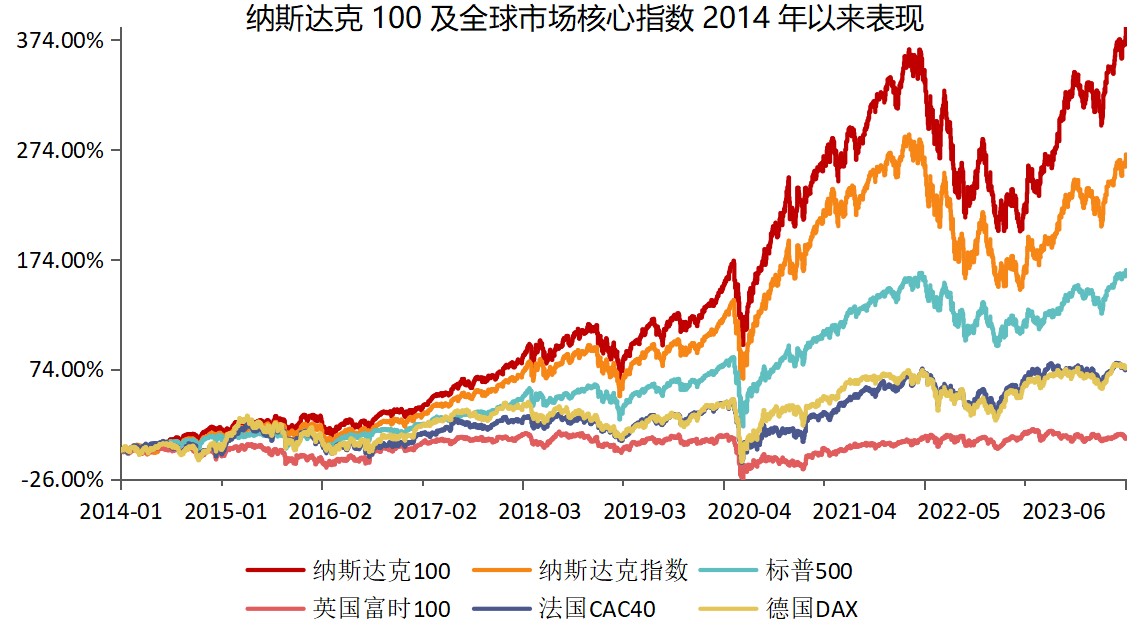

也正是因为如此,该指数自2014年以来涨幅超过380%,并跑赢全球各主要市场指数;在发布以来的近40年间翻了近140倍(指数历史数据不预示未来)。你还觉得这一波反弹了23%的纳斯达克100高吗?

来源:Wind,统计区间2014.1.1-2024.1.19。纳斯达克100指数发布于1985年2月1日,指数过往业绩不代表未来表现。

【“全球科技龙头风向标”——纳斯达克100ETF(159659)】

纳斯达克100ETF(159659)紧密跟踪纳斯达克100指数,高效布局海外优质科技股,今年以来随着AI业绩及降息预期催化,该ETF市场关注度逐步升高。截至昨日,年内以来纳斯达克100ETF(159659)获1.6亿元净申购,最新规模近3亿元,创上市以来新高,年内份额飙升123%,在所有跟踪纳斯达克100指数的ETF中位居第一。昨日(1.23)单日2.26亿元的成交,也强势刷新了上市新高!

没有股票账户的用户还可通过场外联接基金(A类:019547,C类:019548)进行投资。。

纳斯达克100ETF基金全称:招商纳斯达克100交易型开放式指数证券投资基金(QDII)

风险提示:基金有风险,投资须谨慎。上述观点、看法和思路根据截至当前情况判断做出,今后可能发生改变。对于以上引自证券公司等外部机构的观点或信息,不对该等观点和信息的真实性、完整性和准确性做任何实质性的保证或承诺。纳斯达克100ETF可以投资境外市场。本基金除了需要承担与境内证券投资基金类似的市场波动风险等一般投资风险之外,还面临因投资境外市场所带来的汇率风险等特有风险。基金过往业绩不代表其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。投资者应认真阅读《基金合同》《招募说明书》《产品资料概要》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资做出独立决策,选择合适的基金产品。

纳斯达克100指数近五年表现分别为37.96%(2019)、47.58%(2020)、26.63%(2021)、-32.97%(2022)、53.81%(2023)。纳斯达克100指数由纳斯达克股票市场公司编制和发布。指数编制方将采取一切必要措施以确保指数的准确性,但不对此作任何保证,亦不因指数的任何错误对任何人负责。指数过往业绩不代表其未来表现,亦不构成基金投资收益的保证或任何投资建议。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47