开源证券:给予中煤能源买入评级

开源证券股份有限公司张绪成近期对中煤能源进行研究并发布了研究报告《公司信息更新报告:2023年煤炭产销大幅增长,估值及分红有望提升》,本报告对中煤能源给出买入评级,当前股价为10.58元。

中煤能源(601898) 2023年煤炭产销大幅增长,估值及分红有望提升,维持“买入”评级 2024年1月中旬,中煤能源发布2023年12月月报,至此全年月报发布完毕。2023年公司商品煤、煤化工产品产销量均实现增长,2022年公司大幅计提资产减值准备88亿元后(占2022年归母净利润的48.3%,远高于2019-2021年14.3%的平均水平),公司资产质量得以夯实,预计2023年业绩有望实现正增长。我们维持盈利预测不变,预计2023-2025年实现归母净利润220.6/239.4/258.6亿元,同比增长20.9%/8.5%/8.0%,EPS分别为1.66/1.81/1.95元,当前股价对应PE为5.3/4.9/4.5倍。随着煤炭价格逐渐趋稳,公司业绩稳定性也将提升,此外公司在建煤矿及煤化工项目陆续投产、分红比例有望提升,预计公司同样将获得估值提升。维持“买入”评级。 2023年商品煤产销量同比大增,化工品亦有不同程度增长 (1)煤炭业务:产量方面,2023年公司商品煤产量13422万吨,同比+12.6%,其中12月商品煤产量1081万吨,同比+22.4%,环比-3%。销量方面,2023年公司商品煤销量28493万吨,同比+8.4%,12月商品煤销量2344万吨,同比+19.5%,环比+1.2%,其中2023年公司自产商品煤销量13391万吨,同比+11.3%,12月自产商品煤销量1166万吨,同比+32.2%,环比+7.5%。(2)煤化工业务:产量方面,2023年公司聚烯烃/尿素产量为148.7/206.6万吨,较2022年+0.5%/+12.6%,其中12月聚烯烃/尿素产量为12.7/17.9万吨,同比-1.6%/持平,环比+5%/+3.5%。销量方面,2023年公司聚烯烃/尿素销量为147.9/214.5万吨,较2022年+0.7%/+19.4%,其中12月聚烯烃/尿素销量为13/15.1万吨,同比-8.5%/+16.2%,环比+5.7%/+12.7%。(3)煤矿装备业务:2023年煤矿装备产值114.3亿元,同比+14.8%,其中12月煤矿装备产值9.3亿元,同比+47.6%,环比+31%。 估值及分红水平存在提升空间,公司有望成为α收益潜力标的 (1)估值明显低估:从PB来看,当前公司PB仅为0.98倍,在煤炭行业及公司盈利连续三年处于高景气的状态下,公司破净后已经成为了明显的估值洼地。从PE来看,当前公司2023年Wind一致预期的业绩对应的静态市盈率PE为6.93倍,作为煤炭板块提估值典范且同为央企的中国神华PE则为10.50倍,若以中国神华作为估值提升的锚,公司估值存在明显提升空间。此外,公司还存在内生成长性,年产1500万吨优质动力煤的大海则煤矿已核增至2000万吨,新批复的中煤榆林煤炭深加工基地项目有望开工建设,公司估值有望提升。(2)分红比例有望提升:在煤炭行业持续高盈利的背景下,提高分红比例已成为行业普遍共识,截至2023年三季报末,公司货币资金达896亿元、未分配利润达757亿元,与归母净利润的比值分别为5.4/4.5倍;同时结合国务院国资委提出的“一利五率”且重视ROE的考核方向,高分红有助于提升ROE,由此推测公司具备提高分红的能力。 风险提示:经济恢复不及预期;能源价格大幅下跌;新增产能进度落后等。

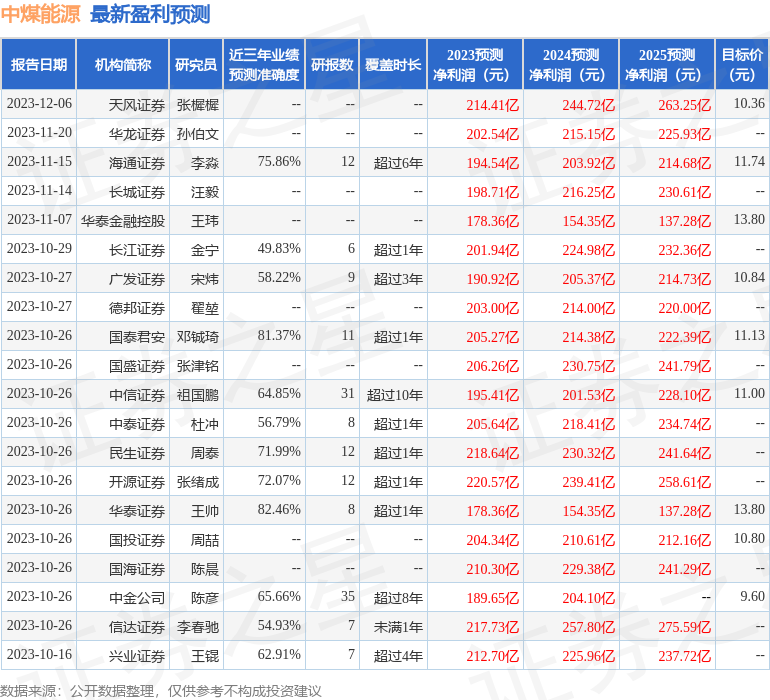

证券之星数据中心根据近三年发布的研报数据计算,华泰证券王帅研究员团队对该股研究较为深入,近三年预测准确度均值高达82.46%,其预测2023年度归属净利润为盈利178.36亿,根据现价换算的预测PE为7.87。

最新盈利预测明细如下:

该股最近90天内共有17家机构给出评级,买入评级13家,增持评级4家;过去90天内机构目标均价为11.19。

以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.31

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26