对美联储三月降息的押注难以消退!市场恐怕太迷信历史

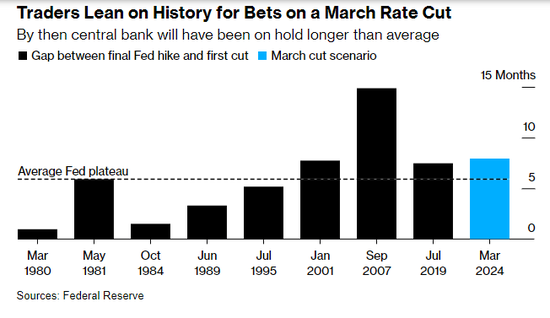

以史为鉴,目前美联储按兵不动的时间已经比往常更长,这导致市场对三月降息的预期依旧坚挺。

一些策略师表示,面对美联储的持续警告,押注三月份降息的交易员可能过于依赖历史了。

彭博社汇编的自1980年以来的数据,平均而言,美联储在最后一次加息后大约六个月内会转向宽松的货币政策。由于官员们预计一月份将按兵不动,延续自去年七月份以来暂停加息的立场,目前的暂停期将比往常更长。

交易员根据历史押注三月份降息,届时美联储按兵不动的时间将长于平均水平

法国兴业银行表示,这种历史经验加上通胀持续放缓,可能会促使交易员在降息押注上过于激进。这一警告在周二得到了证实,在美联储理事沃勒呼吁对降息采取谨慎态度后,美国国债录得两个月来最大单日跌幅。

在经历了动荡的一年之后,债券多头正准备再次与美联储对峙,他们押注经济增长放缓和价格压力降温将迫使官员们很快开始降息。然而,一项衡量美国政府债券的指标继2023年末上涨后,今年已下跌1%,凸显了债券市场中正在积聚的风险。

法国兴业银行美国利率策略主管苏巴德拉•拉贾帕(Subadra Rajappa)表示,鉴于历史记录,对许多人来说,“三月份处于似乎适合政策转向的时间框架内 ”。然而,她在周二的一份报告中写道,在美联储官员强调通胀可能反弹的风险之后,“三月份降息似乎为时过早”。该行认为美联储要到五月份才会降息。

野村控股公司投资银行部门负责人ChristopherWillcox也表示,押注今年利率大幅下降的投资者可能会失望。 他在达沃斯世界经济论坛上接受采访时称:“央行将在更长时间内保持警惕,我认为官员们会在采取进一步行动之前确保通胀得到控制。我们的看法是,降息可能会晚一点到来,2024年的降息次数可能会更少。”

市场的降息预期为何坚挺?

周二,沃勒表示,美联储在开始降息时应采取谨慎和系统性的态度,推动美国10年期国债收益率飙升12个基点至4.06%。

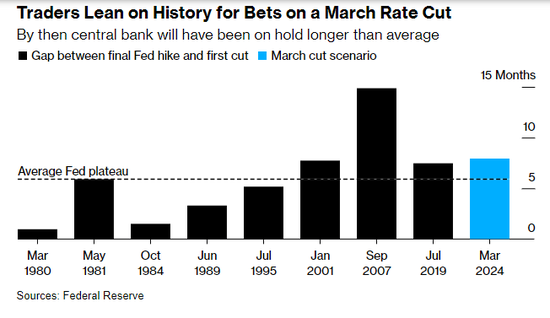

掉期合约表明,美联储在三月份会议上降息25个基点的可能性约为70%。这比上周五超过80%的可能性有所下降,当时一些交易员甚至开始买入期权对冲降息50个基点的风险。但整体仓位仍显示,市场基本上无视了沃勒和其他官员的警告。

交易员对美联储三月降息的预期有所回落,但依旧坚挺

拉贾帕指出,那些押注三月份降息的人可能考虑到美国6个月折合成年率的核心PCE将降至2.6%,这是美联储最青睐的通胀指标。她还指出,也有人担心,如果物价涨幅持续放缓,实际利率将变得具有限制性。

道明证券驻新加坡的利率策略师Prashant Newnaha表示,自从美联储主席鲍威尔在去年12月议息会议后暗示将在2024年降息以来,市场对降息的预期就一直处于过度膨胀状态。他预计美联储将在五月份降息,并补充称,美联储也可能希望尽早加息,以维持其政治独立的声誉,而不是在临近美国总统大选时开始降息。

他表示:“鲍威尔的态度转变速度在市场认定三月份降息预期方面发挥了重要作用。美联储在暂停加息大约八个月后,通常会从加息转向降息,因此从这个经验来看,三月份在预期范围内。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26