用博格公式拆解中证红利收益,是怎样的一种体验?

约翰·博格是美国指数基金之父,他通过不断研究,依据美股长期数据总结了一套博格公式,即股票长期收益率=初始股息率+估值(市盈率)变动+盈利变动。

开年以来,红利策略讨论热度居高不下,数据统计显示,自2014年以来,中证红利ETF(515080)跟踪的中证红利全收益指数区间累计涨幅230%,折合年化回报超13%。

那么这13%的年化收益是如何实现的,主要由哪些关键因素贡献?今天不妨用博格公式来详细拆解下。

【中证红利指数全收益指数的博格公式拆解】

因为中证红利指数是从2013年开始变成股息率加权的,因此我们就以该日为基准。

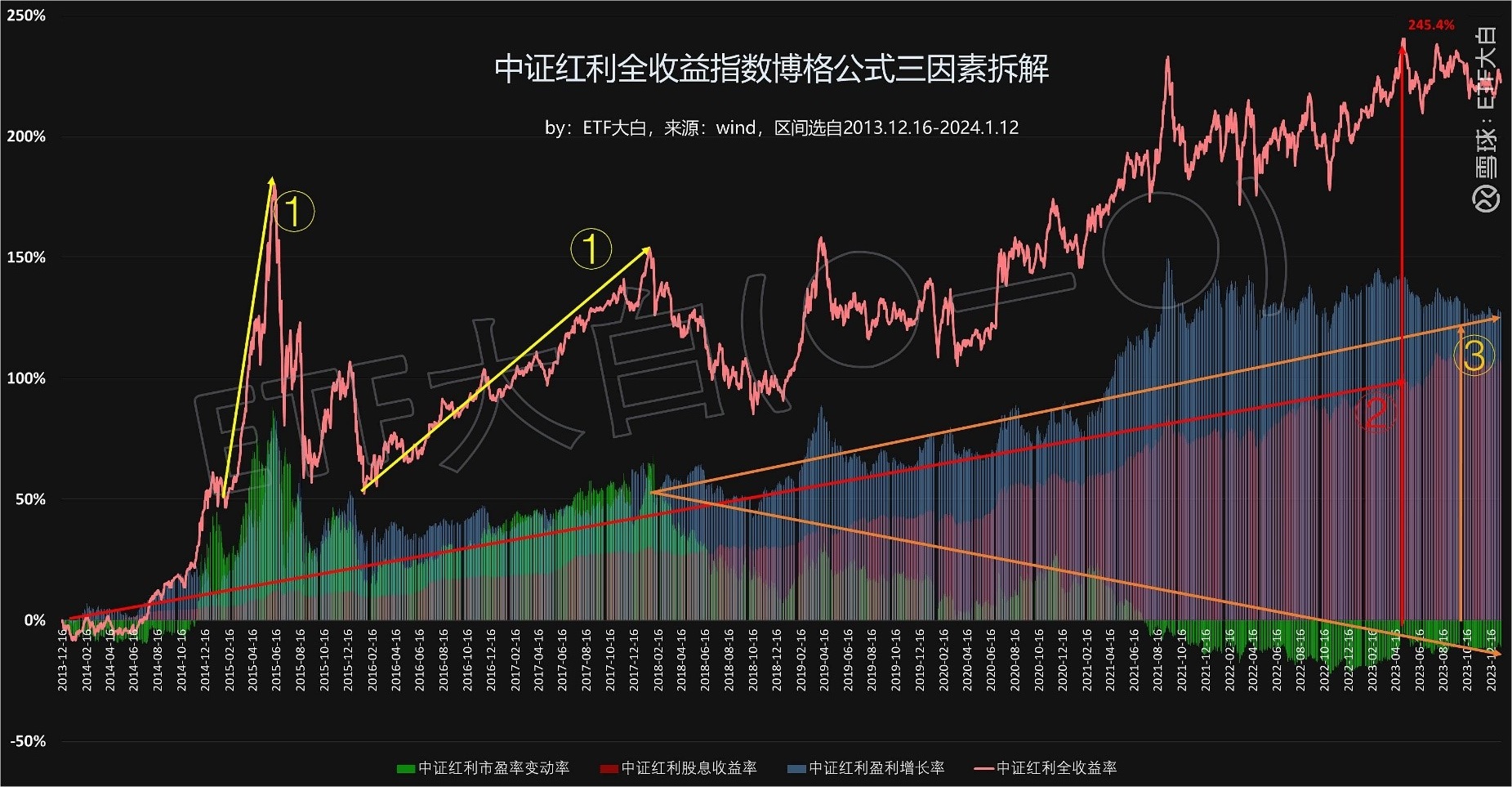

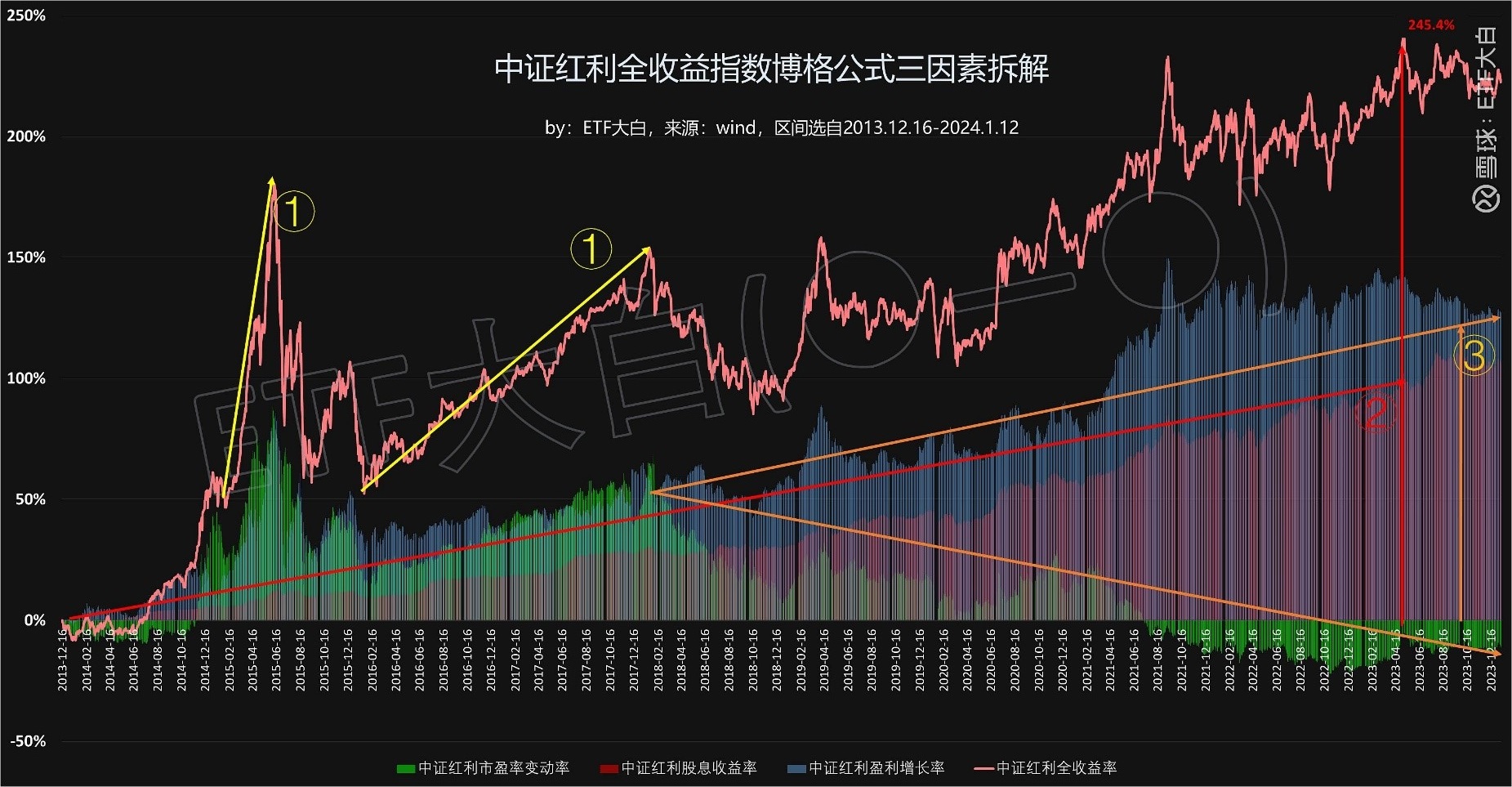

简单地说,就是中证红利全收益指数的走势图(淡橙色)=中证红利股息收益率(红柱)+中证红利市盈率变动率(绿柱)+中证红利盈利增长率(蓝柱)

数据来源:Wind

【三条重要结论】

① 中证红利指数历史经过两次明显的戴维斯双击行情:

戴维斯双击,就是估值抬升&盈利增长双buff加持导致的股价飙升;

然而从图中可以明显看到2014年底至2015年6月那一次的波澜壮阔中,绿色柱(市盈率)先转正,然后与蓝色柱子(盈利增长)双双大幅抬升;

而2015年末到2018年初的大白马价值行情里,二者也是齐头并进(黄色箭头和①),给大A历史留下了一段难忘的“漂亮50”记忆。

而红利“抱团”“拥挤度”最高,也是这两波行情中创下的(如下图红圈处)。

图片来源:雪球

②股息生生不息,十年回首已回本

盈利有波动,估值有正负,而最波澜不惊且一路向东北↗挺进的收益来源便是“累计股息率”(红色柱子)部分,我们几乎从任何一个点买入,股息率的贡献都是正的,而贡献大小则需看持有的时间(②红线部分)。

在2023年5月8日,多只红利全收益指数创下历史新高,而从这个测算中,我们看到了另一个重要事实,便是:当天累计股息收益率首破100%达到102.2%!换句话说,从2013年12月16日到这一天的近10年,投入的100万,仅股利收入已达到102万,再换句话说,靠吃息十年已回本,剩下的利润贡献了144.5%,估值贡献了-1.3%,累计收益来到245%!

如果说:“你要它利息,他要你本金”这样的警钟长鸣牢记心间,那么请问:如果有一天,靠利息已经回了本,你还怕什么?

③盈利与估值6年背离,下一个戴维斯双击将到来?

接着看③橙色线部分,从2018年2月至今的6年,中证红利指数盈利向上,估值向下,背离的喇叭口逐步扩大。估值从2021年8月开始便转负,事实上极大的拖累了中证红利指数的表现。至今的亮眼回报靠的就是盈利和股息撑着;而上述二者又是相辅相成,真金白银的股息来源于稳定的盈利。

而这也引发了下面的问题:是否接下来我们会再度迎来中证红利的戴维斯双击?

以史为鉴,2013年12月-2014年12月,估值也是向下负贡献,接着迎来了2015的大行情,而当前估值已经跌了6年,到今天的历史10%分位的低点,按照均值回归理论,是否惊喜也该在路上了?

今年红利策略爆红,不过在笔者看来,这或许正是市场发现红利策略长期价值的开始。从这个角度看,像中证红利ETF(515080)这样的红利资产具有继续强势的理由,也有望成为长线资金的主要配置方向之一。

内容来源:ETF大白,略作删改。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26