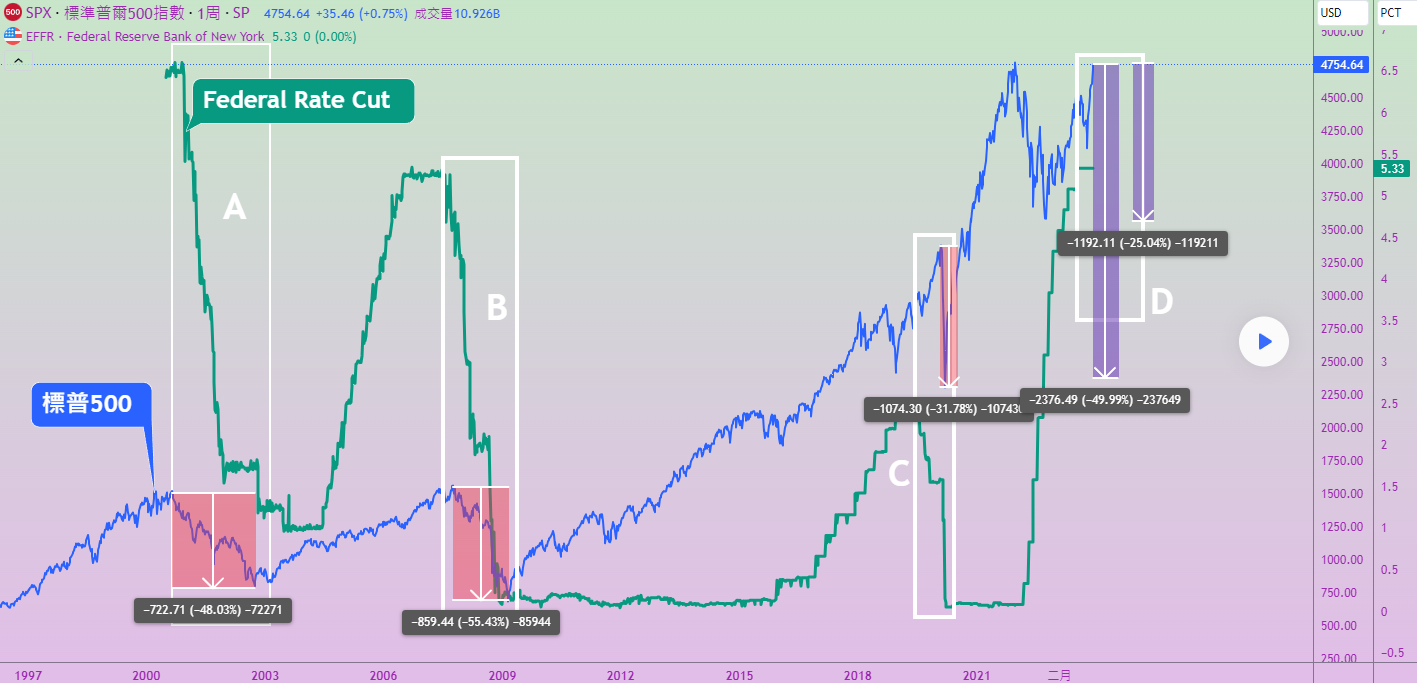

從減息歷史角度看標普500走向

2023年12月美聯儲已經表明了態度明年執行減息政策,從點陣圖也可以看見大部分官員支持減息。美聯儲歷史上歷次減息的結果上看都對股市產生劇烈影響,造成標普的大幅度下跌。我以歷史數據為依據,大膽預測一下本次金融危機中標普500指數下跌的幅度。

1. 2000年-2003年設爲區間A:美聯儲減息(綠色綫)開始后,標普500(藍色綫)已經下跌了一小段時間,然後出現幾次小反彈即呈暴跌趨勢,期間出現多次反彈但其後下跌幅度更大形態(誘多)。下跌一直持續超過2年,到了最後階段市場預期美聯儲即將結束減息政策后開始恢復信心才在2003年2月恢復上升趨勢,但在此前美聯儲仍執行減息政策。本次金融危機是著名的科技股泡沫,從2000年高點到2003年低點跌幅達到48%(-722.71紅色區域)。

2. 2007-2009設爲區間B:同樣,標普500跟隨減息政策開始下跌,出現多次反彈然後下跌的操作,最高反彈也達到50%,令多頭感覺市場有復蘇希望,其後卻套得更深。本次金融危機是著名的08全球金融危機(銀行的衍生品CDS/CDO暴雷),從2007年高點到2009年低點跌幅達到55.43%%(-859.44紅色區域)。

3. 2019-2020設爲區間C:這次有很大區別,美聯儲已經于2019年8月開始減息,但市場出現相反的激進狀態,標普500保持上升趨勢一直到2020年3月最後一次減息,表面上是因爲COVID疫情造成金融危機,實際上是美聯儲減息后導致市場流動性枯竭導致的。本次危機隨美聯儲印錢增加市場流動性恢復活力,但也為下一次金融危機埋下更大的禍根,債務危機已經吞噬了幾家大銀行,縂損失金額超過2008年金融危機中全部銀行的損失總和。從2019年高點到2020年低點跌幅達到31.7%(-1074.3紅色區域)。

4. 2024年-?設爲區間D:因美聯儲開始執行(具體時間未確定)減息政策,市場上的流動性會相應減少,我們已經看到銀行的債務危機爆發,被美聯儲通過銀行業緊急貸款(Bank Term Funding Program)暫時壓制,再通過FICC對銀行存款提供保險保障得以平息,但不可能徹底解決問題,須向銀行大量輸血(QE)方可使銀行將損失轉移給納稅人。股市在本周已經出現大幅度下跌,有機構在抛售出現前的2小時開倉100萬張SPY的看跌期權,相當於做空市場金額達到470億美金(可查看我X的内容)。市場什麽時候真正下跌?我無法預測時間,如果可以就不須要花時間分析了,哥已經去環游世界享受金錢能帶來的所有樂趣。不過我預計標普500至少會出現25%跌幅(-1192,紫色區域),有機會達到甚至超過50%(-2376,紫色區域)。本次危機似乎會以戰爭作爲藉口,美軍已經 在紅海部署武力,甚至大張旗鼓地與也門這樣的散兵游勇互動,司馬昭之心啊。

原創作者:Lifeisfckinggoooood

【同場加映】EUR/USD:歐元在 2023 年最後一個交易週攀升至 5 個月高點,至 1.1030 美元上方

Illustration by TradingView

歐元預計今年上漲 3%,而美元則在轉折點處醞釀。

1.聖誕節後,外匯交易員慢慢恢復多螢幕設置,eurusd 週二早盤走高。在今天的早盤交易中,歐元 / 美元突破 1.10 美元,並逼近新的五個月高點 1.1030 美元。

2.2023 年剩餘的交易日不多了。換句話說,現在是交易者停下腳步,重新評估他們的持倉,審視投資組合,並預測明年第一步的時候。

3.不過在此之前,讓我們先快速回顧一下匯率的情況。今年,由於貨幣愛好者紛紛退出美元,隨著聯準會承諾明年降息三次,貨幣對漲幅略超過 3%。這一切都要歸功於通膨的回落。

#TradingView

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26