雪球资管杨鑫斌:随着城中村、三大工程落地,2024年下半年或能看到经济实质性的企稳

12月16日,在“2023年雪球嘉年华”主会场活动中,雪球资管投资总监、基金经理杨鑫斌从大类资产配置的角度,分享了2024年的资产配置方案。

如何看待“冲突与平衡”?

对于“冲突与平衡”,杨鑫斌表示,投资首先需要思考时代思潮的变化。他认为,目前无论从经济还是地缘政治现象来看,整个时代的思潮开始从原来的全球化走向逆全球化。

首先,大国博弈带来了各个层面的矛盾和冲突:第一,经济跟贸易的冲突,比如美国科技的卡脖子等问题;第二,政治与军事的冲突。这些矛盾和冲突会带来全球的经济增长预期降低以及通胀抬头。短期出现一些扰动,但长期来看经济仍会回到正常的增长轨道上。

杨鑫斌指出,关键问题在于,过去数年的博弈跟对抗能否在下一个阶段走向平衡。对于全球投资者而言,需要关注全球经济整体的走向。

其次,回归整个经济层面来看,2023年美联储政策的主要目标是遏制通胀。对于2024年,杨鑫斌认为,美联储政策在新的经济环境里,需要平衡通胀、增长、就业。因此,2024年需要重点观察的是,在美国持续高利率的背景下,投资降温带来的就业环境的变化,从长期而言,持续多年的货币超发带来居民资产负债表的显著改善,美国居民薪资增速在明年下半年可能会成为驱动长期通胀的重要因素之一。

中国目前面临着投资增速下滑与转型之间的冲突与矛盾,在过去的三年之间我国的投资增速斜率,尤其是房地产投资下滑较快,但是现在它的下滑斜率在逐步企稳。在2024年,整个固定资产投资,包括房地产投资的下滑斜率可能比2023年要更加企稳、更加向好。

未来市场环境如何发展?

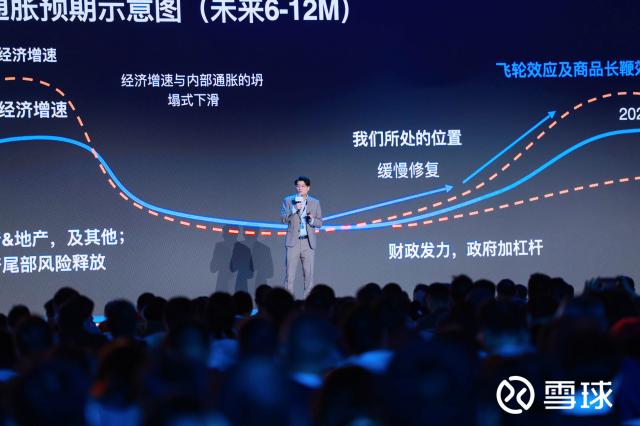

杨鑫斌分析,我国需要平衡好经济增长、经济转型以及短期经济投资端或者投资有效需求不足的压力。展望2024年,短期内投资端对经济的拉动作用将会更加显著和突出。

无论从西方国家还是从中国来看,全球范围内的过热投资、过于激进的投资概率都是降低的,这也意味着在商品端或者在某些领域的需求存在一定的下行风险。因此,未来,尤其未来3-6个月美国的通胀将逐步走向正常化。再往长期看,面临几个问题:首先目前评估认为,因为美国居民的消费支出比较强劲,虽然制造业投资增速有一定下滑,但还不足以导致整个经济灾难性衰退,因此这种软着陆的预期也在被市场加强,包括美股在不断创新高,在这个过程中,整个金融条件是在改善的。整体来看,如果整个全球利率中枢通胀逐步走向正常化,整体利率中枢下沉,全球经济衰退的风险也会得到改善。

值得一提的是,我国的变化是显而易见的,目前正处于经济转型时期,经济逐步复苏。经济的高质量转型,作为更长周期的目标是不会改变的。经过实地的调研,随着城中村、三大工程这些实质性落地,到2024年下半年,或能看到经济实质性的企稳。

雪球资管投资总监、基金经理杨鑫斌

资产配置逻辑

立于当下,展望未来,杨鑫斌给出了具有针对性的大类资产配置策略,希望能给投资者提供一定的借鉴和参考。中国市场方面,一是,从货币的供给跟需求的变化来看,M1是偏低的,有效需求不足,但从逆向投资的角度来讲,当下或是不错的投资时机,如果等到有效需求非常旺盛的时候去投资,资产价格相对会比较高;二是,货币的需求、社融在逐步修复,近期,政府的债务扩张占主导,政府部门仍在积极融资,这部分融资的资金将在2024年形成经济的实务工作量,推升以及托底整体经济的发展。

从通胀指标来看,现在我国CPI和PPI都是负数,但未来随着政府财政端的发力,或有望扭转下行趋势,目前央行仍处于宽货币、宽信用的状态。未来,我国的债券资产是有机会的,长期债券偏多,由于实际利率太高,现在还处于一个CPI为负数的环境,因此需要通过货币宽松助力整体经济发展。

在债券资产方面,接下来倾向于超配美债,适度超配中债;权益资产方面,倾向于超配大盘价值与成长股,低配小盘股;商品,结构性超配中国基建及地产链品种,低配海外经济及通胀预期下修的品种,低配贵金属。整体需要偏谨慎一些,本质是因为全球的制造业投资都没有显著大幅上升的空间,但另一方面,也要关注到中国产业政策的发力带来了结构性的机会,部分产业链在2024年仍存在增长点。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.52

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中ACY证券10-15年 |澳大利亚监管88.42

- 监管中FP Markets澳福15-20年 | 澳大利亚监管 | 塞浦路斯监管87.60

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管86.36

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26