Mysteel参考丨中国中厚板2024年需求展望

概述:目前,全球中厚板市场需求呈现出稳定增长的趋势,特别是中国作为高速发展国家,中厚板的应用领域需求更是呈现出井喷式增长。中厚板具有较高的综合机械性能,其下游主要为工程机械、造船,也用作建筑的钢结构和风电发电机组的塔筒和机舱底座等零部件等行业都有广泛的应用前景,未来中厚板行业将呈现出稳步增长的趋势。本文将从国内中厚板主要下游行业出发,共同展望2024年中厚板需求变化情况。

一、工程机械行业

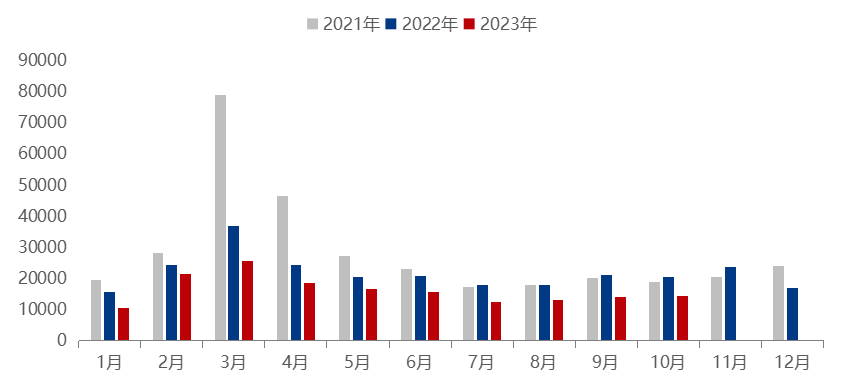

据中国工程机械工业协会对挖掘机主要制造企业统计,2023年1-10月,共销售挖掘机163396台,同比下降26%;其中国内74871台,同比下降43%;出口88525台,同比下降1.04%。挖掘机行业是典型的周期性行业,同时受宏观经济政策和基础建设等国家投资拉动的影响非常明显,自2021年5月起,中国挖掘机械行业进入下行周期,市场持续调整,拐点仍需等待。

图1:2021-2023年国内挖掘机销量(单位:台)

数据来源:钢联数据

2023年10月政府增发国债提升赤字,中央财政积极发力,对基建投资力度加大,工程机械行业下游需求有望得到修复,预期边际向好,但传导到工程机械业绩层面仍需要时间,2024年开始有望渐次体现。政策助力扩大需求,出口金额增速保持稳定。工信部等七部门印发《机械行业稳增长工作方案(2023-2024年)》提出,着力扩大有效投资,持续扩大工程机械需求。多地方政府陆续出台“认房不认贷”政策扶持房地产行业景气度回升,有望刺激工程机械需求增加。自工程机械行业进入下行周期,出口增速持续高增,有效对冲内销下滑风险,国内企业将加快推动产品海外销售进程。并且随着城中村改造项目落实,叠加在矿山等大型设备领域的渗透率提升,国内挖机需求有望迎来边际改善。虽然,目前挖掘机国内销量仍处于筑底阶段,随着行业产品结构变化、技术更新迭代等因素助力本轮下行周期时长有望缩短,预计2024年工程机械销量会有所提升,有望迎来新的一轮上行周期。

二、造船行业

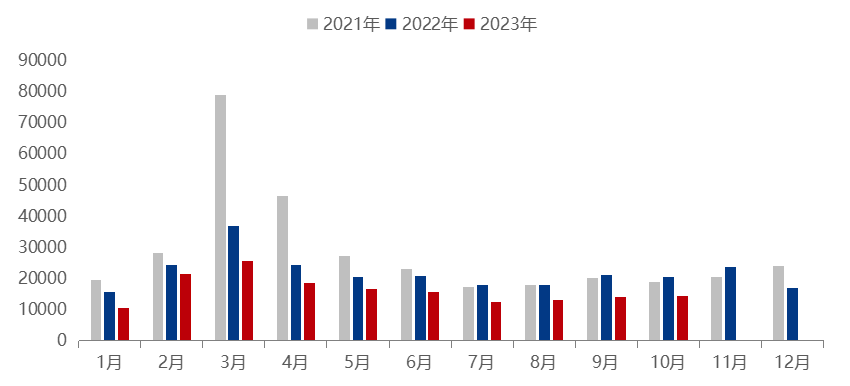

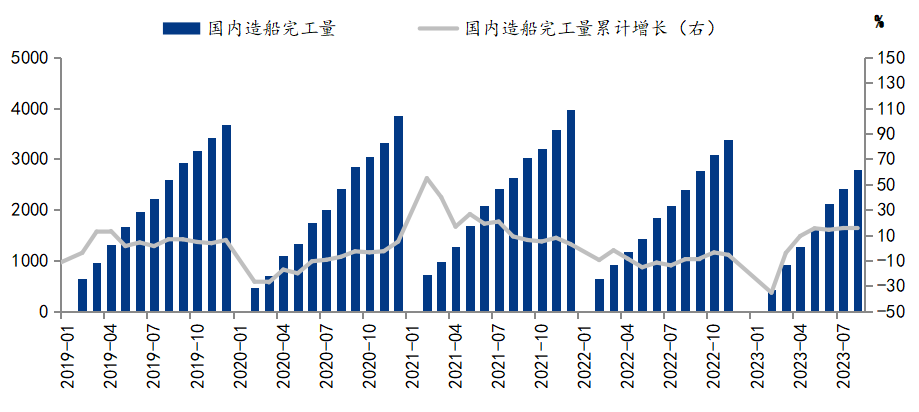

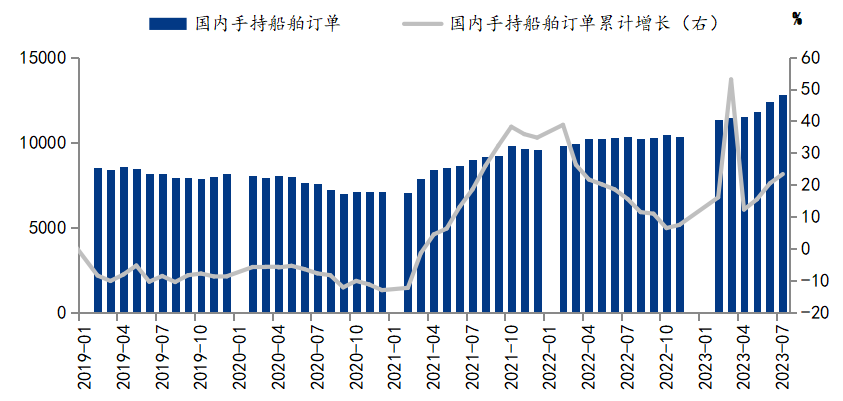

2023年我国造船三大指标全面增长,国际市场份额继续全球领先,行业收入利润持续回升,船舶工业保持良好发展势头。中国船舶工业行业协会数据显示,1-8月,全国造船完工量2798万载重吨,同比增长16.9%,占世界市场份额的49%,高于2014年以来平均水平;新接订单量5231万载重吨,同比增长86.5%,占世界市场份额的68.8%,2023年造船新接订单量将创历史新高;手持订单量13155万载重吨,同比增长28.9%,占世界市场份额的53.9%,创下自2015年以来新高。克拉克森数据显示,2023年上半年,全球新接订单同比下降17.7%,但我国船舶接单量逆势提升,预计短期内我国船舶制造仍是稳定增长态势。

图2:近五年国内造船完工量情况(单位:万载重吨)

数据来源:钢联数据

图3:近五年国内手持船舶订单情况(单位:万载重吨)

数据来源:钢联数据

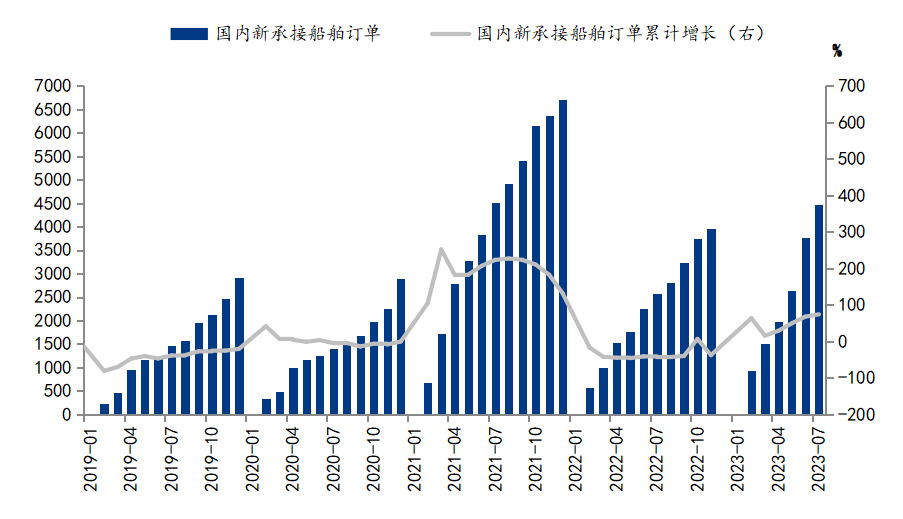

图4:近五年国内新承接船舶订单情况(单位:万载重吨)

数据来源:钢联数据

据英国克拉克森研究称,预计2024年环保型船舶和海工装置的新订单需求将十分强劲,未来预计船龄老化和船舶环保要求推动新一轮运力更新需求。目前航运和造船业对去碳化的重视导致环保型船舶订单激增,预计2024年液化二氧化碳运输船和超大型氨运输船(VLAC)的订单量将会回升。数据显示,超大型原油运输船(VLCC)目前仅占全球手持订单量的2%。船舶通常的运营寿命为20年,截至2022年第三季度,船龄超过15年的VLCC比例已将近30%。一些市场分析认为,新造船订单将受到替换老旧VLCC需求的推动。2024年超大型原油运输船(VLCC)的订单量也将迎来强劲增长。由于油价高企,勘探和钻探海底油气的海工订单也在增加。综合来看,造船业新船订单火热势头有望延续到2024年。

公开资料显示,一艘船从开始建造到实际交付大约需要12-24个月的时间,而2021年的新接订单量为2014年以来的新高,造船需求的释放存在一定的时滞效应,按照周期来看,今年是船舶的大规模交付期,因此2023年用钢需求出现了显著的增长。而2022年新接订单量虽不及2021年,但随着时间的推移,2023年新接订单量的用钢需求将逐步释放,加之船龄老化和环保要求推动新船订单持续火热,需求韧性较强,预计2024年船舶用钢需求依然可观。

三、钢结构行业

钢结构是由钢板或型钢等各类钢材通过焊接、螺栓等连接组成的结构,具有强度高、自重轻、抗震性能好、施工周期短、绿色环保、可回收利用等优势,主要应用于住宅、桥梁、工业厂房、大型公共建筑、风电、设备、塔桅等。作为藏钢于民、藏钢于建筑的重要形式,钢结构具有广阔的应用发展前景。据测算,钢结构住宅占比每提升1%,就能提升钢结构用量150万吨~200万吨。数据显示,2013年—2022年,我国粗钢产量由7.79亿吨增至10.18亿吨,增长30.68%。同期,钢结构产量由4000万吨增至10140万吨,增长153.5%。钢结构产量平均增速明显高于粗钢产量增速,钢结构推广成效显现。2022年,我国钢结构产量达到了10140万吨,比世界上除印度外的其他国家的粗钢产量还要高,市场规模巨大。

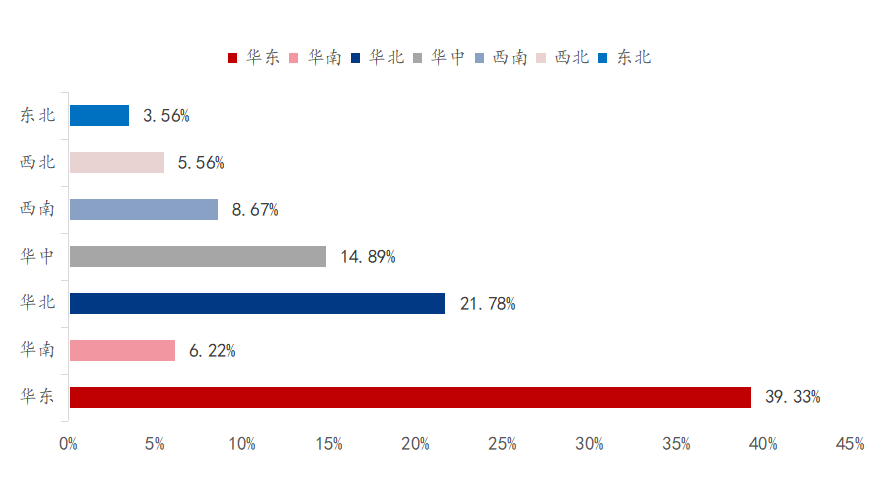

图5:主要钢结构加工制造企业分布

数据来源:我的钢铁

钢结构建筑是绿色建筑,与混凝土结构相比,可减少碳排放15%~45%。钢构件可重复利用,有更好的碳减排效果。钢结构属于典型的绿色环保节能型结构,符合循环经济和可持续发展的要求。加强国家对钢铁资源的战略储备,意义十分重大。钢结构行业的发展前景非常广阔。近年来,国家连续发布了多项政策支持装配式建筑发展。《钢结构行业“十四五”规划及2035年远景目标》提出钢结构行业“十四五”期间发展目标:到2025年底,全国钢结构用量达到1.4亿吨左右,占全国粗钢产量比例15%以上,钢结构建筑占新建建筑面积比例达到15%以上。到2035年,我国钢结构建筑应用达到中等发达国家水平,钢结构用量达到每年2.0亿吨以上,占粗钢产量25%以上,钢结构建筑占新建建筑面积比例逐步达到40%,基本实现钢结构智能建造。在国家产业政策的扶持以及有利市场环境的助推下,钢结构装配式建筑产业将迎来发展黄金期。

四、风电行业

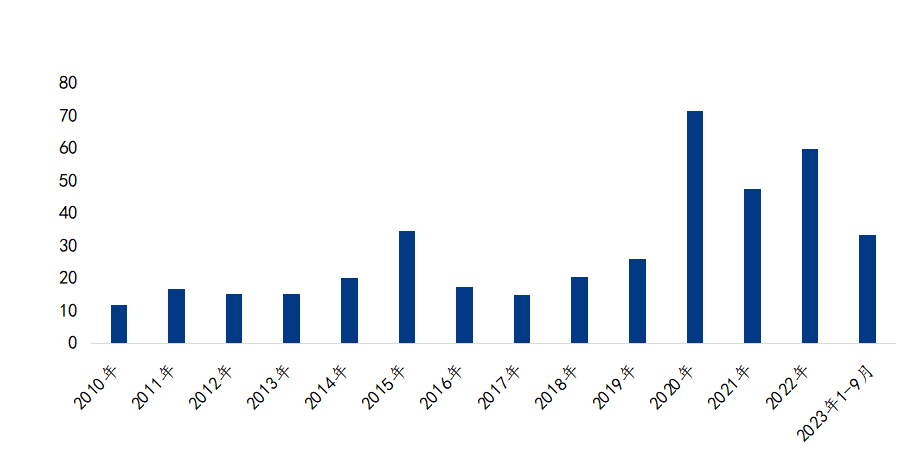

21世纪以来,在全球气候变暖和减少碳排放的大背景下,全球风电行业总体快速发展,中国更是异军突起,发展成为全球规模最大的风电市场之一。根据国家能源局数据显示,2023年前三季度,全国风电累计装机突破4亿千瓦,同比增长15%,其中陆上风电3.68亿千瓦,海上风电3189万千瓦。

图6:中国风电新增装机容量(单位:万千瓦)

数据来源:钢联数据

2023年3月27日,全球风能理事会(GWEC)在巴西圣保罗发布《2023全球风能报告》,报告预计,到2024年,全球陆上风电新增装机将首次突破100GW;到2025年全球海上风电新增装机也将再创新高,达到25GW。未来五年全球风电新增并网容量将达到680GW。

风电用钢主要品种分为中厚板、电工钢和特殊钢。而风电设备主材是风电发电机组的塔筒和机舱底座等零部件,其主要钢材品种是中厚板(中厚板具有焊接性能好、力学结构良好、低温冲击韧性强(D、E级)等特点),占到总耗钢量的69%左右。根据澳大利亚钢铁协会(ASI)2022年数据,每GW陆上风电装机量对应钢材需求量12.4万吨,按照用量比例来看,需中厚板8.6万吨、电工钢0.6万吨、特殊钢3.2万吨;每GW海上风电装机量对应钢材需求量19.0万吨,其中中厚板13.1万吨、电工钢1.0万吨、特殊钢4.9万吨。考虑风电机组大型化趋势,会降低每GW塔筒用钢量,因此假设陆风用钢量以1%的年均增速降低,海风用钢量以2%的年均增速降低。预计2022-2026年全球风电累计新增装机655GW,需消耗8781万吨的钢材,2022-2026年钢材需求增量CAGR达21.4%,年均钢材需求增量为1756万吨,其中全球风电中厚板的年均需求量为1212万吨。预计中国2022-2026年期间累计装机364GW,需消耗4874万吨的钢材,2022-2026年钢材需求增量CAGR达24.5%,年均钢材需求增量为975万吨,其中中国风电行业中厚板的年均需求增量为673万吨。

结束语

中厚板作为一种广泛应用于各个领域的钢材产品,其市场前景正在不断扩大,未来有望成为行业崛起的领军者。具体来看,工程机械行业挖掘机国内销量虽然处于筑底阶段,但随着行业产品结构变化、技术更新迭代等因素助力,本轮下行周期时长或将缩短,甚至有望迎来新一轮上行周期;船龄老化和船舶环保要求推动新一轮运力更新需求,船舶工业保持良好发展势头;钢结构属于典型的绿色环保节能型结构,符合循环经济和可持续发展的要求,在国家产业政策的扶持以及有利市场环境的助推下,钢结构装配式建筑产业将迎来发展黄金期;风电行业前景可观,市场规模保持增长趋势,未来风电用钢市场的发展机会将更加广阔。2024年中国中厚板下游需求有望更上一层楼。中厚板需求未来可期,但同时也面临着转型升级的机遇和挑战,2023年全国中厚板在品种利润优势及需求增量显著的背景下,产能利用率一直处于较高水平,预计2024年中国中厚板产能增幅更加明显,全国多地钢厂计划新增中板产线,保守预估2024年全国中厚板新增产能1500万吨以上。总体来看,2024年全国中厚板在供需双增的格局下预计价格窄幅震荡为主,全年价格重心小幅下移,振幅延续收窄态势,全年均价4100-4200元/吨。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26