Mysteel:制造业-钢铁需求逆风下的结构性亮点

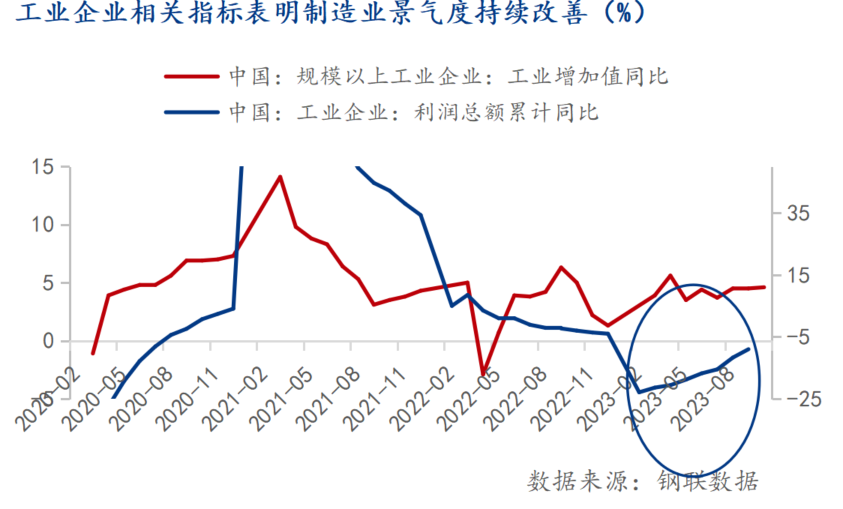

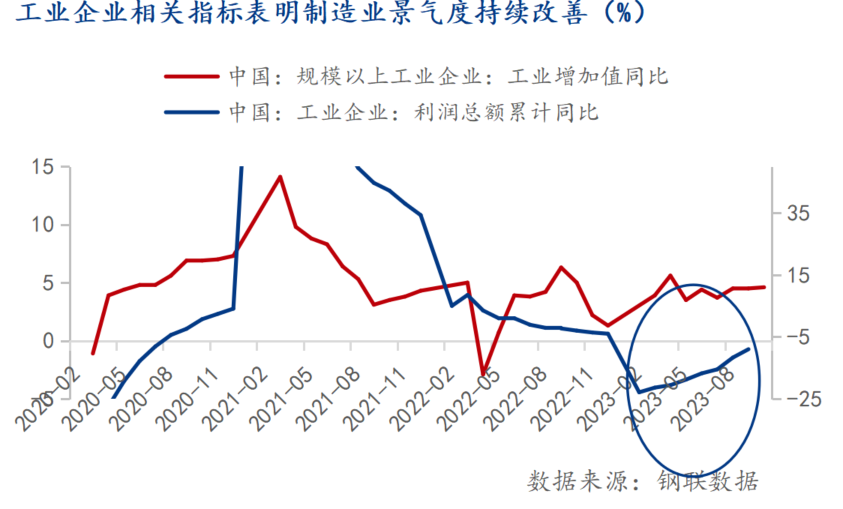

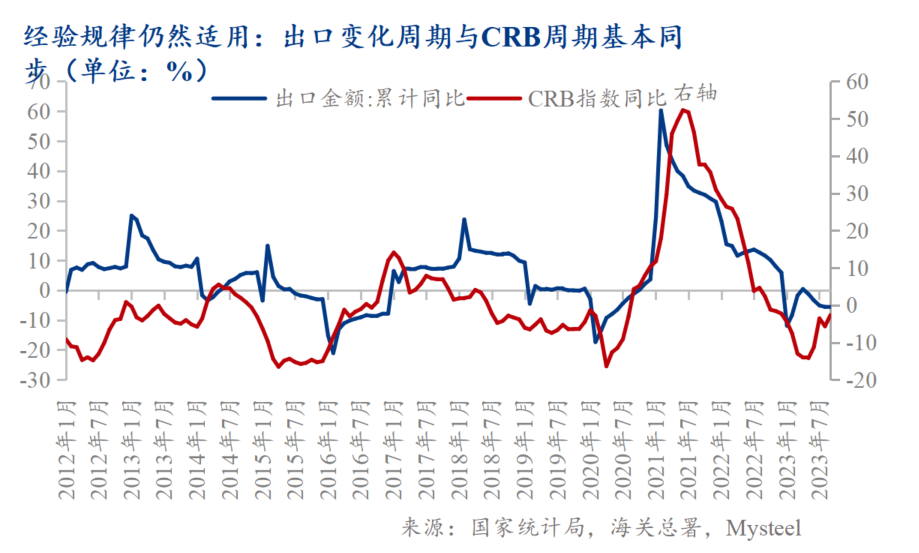

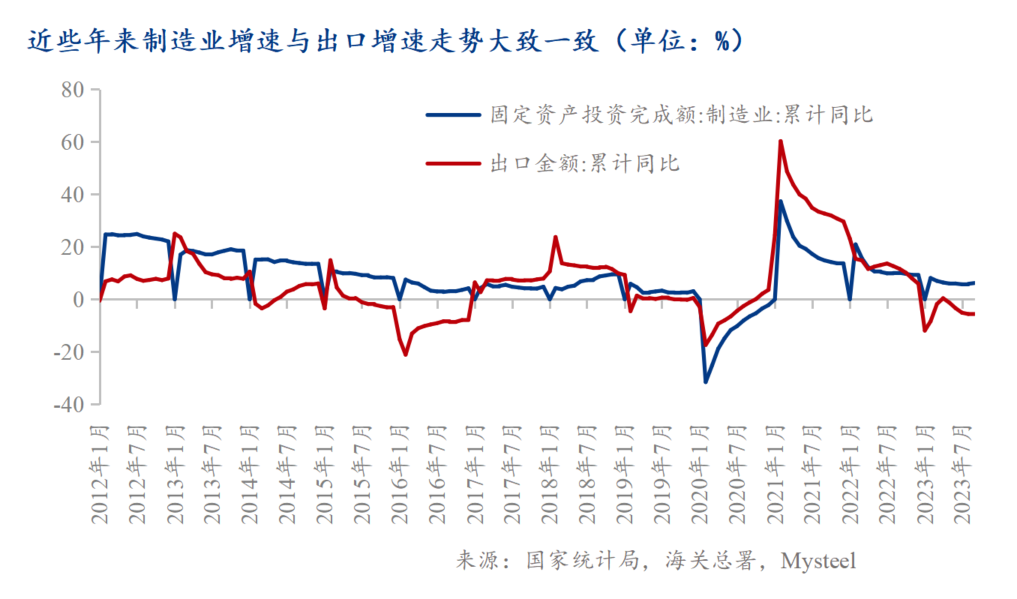

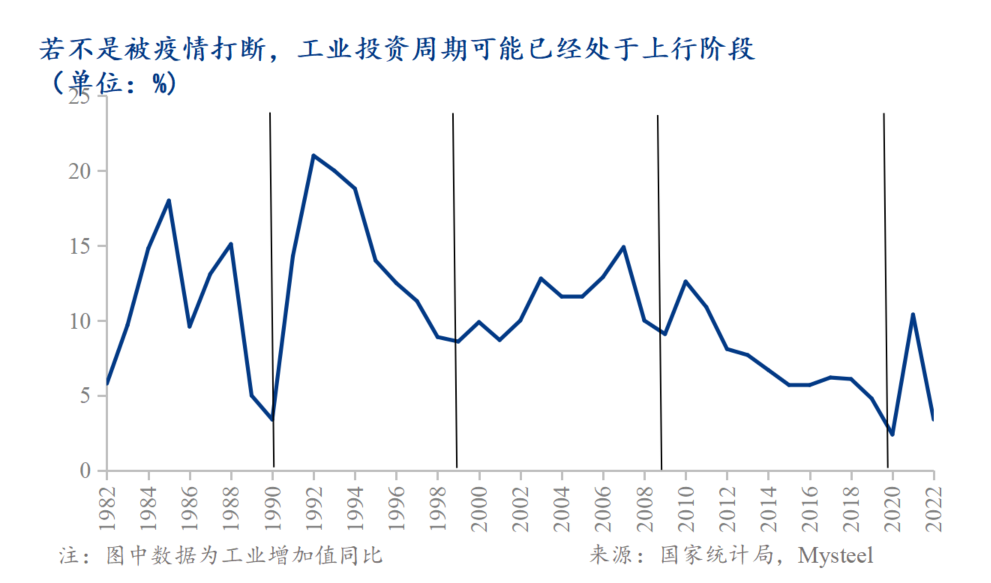

核心观点:从周期的角度来看,工业企业相关指标表明制造业景气度持续改善,市场信心持续提振。制造业投资增速与大宗商品价格周期及出口周期呈现正相关关系,而目前大宗商品价格周期仍然处于下行阶段,但跌幅已经收窄,蕴含了未来制造业顺周期发展向好的预期。若不是被疫情打断,事实上工业投资周期已经处于向上阶段。

从用钢需求来看,作为钢铁行业的三大下游行业之一,制造业或将成为用钢需求逆周期中的结构性亮点。制造业在高质量、数智化发展道路上挑战与机遇共存,叠加双碳大背景,智能制造将促进制造业改造升级,促进用钢需求。

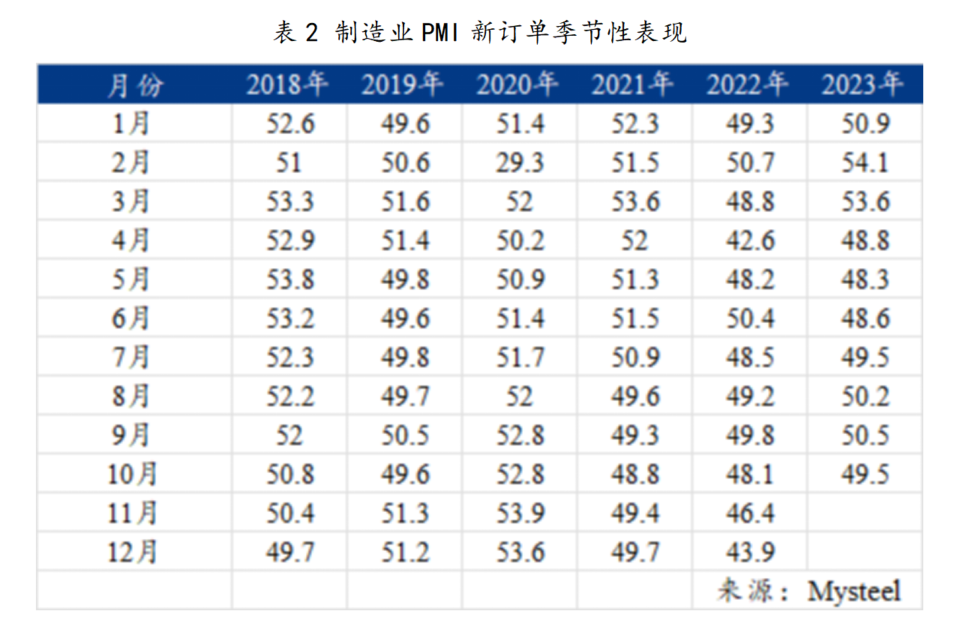

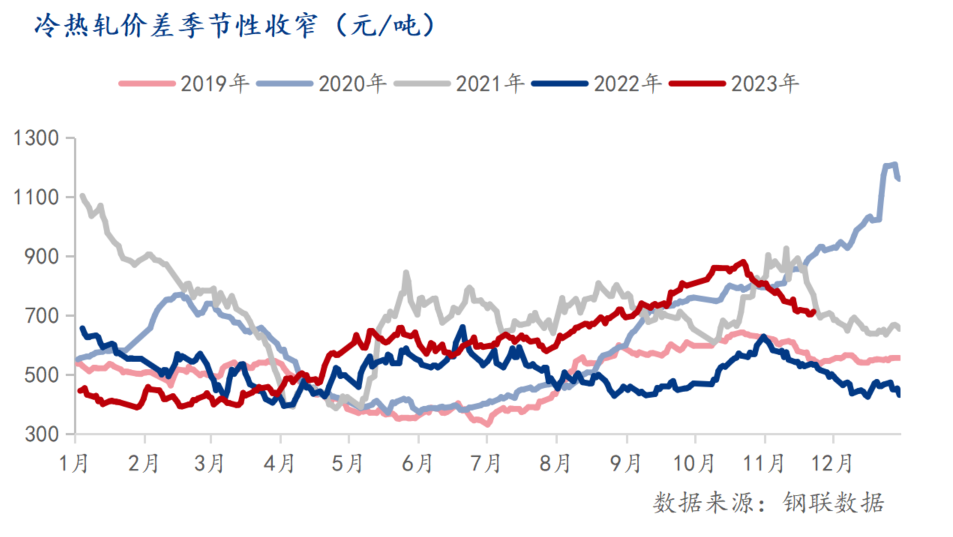

Mysteel的高频数据——冷热轧价差为投资者提供了基于微观视角的判断制造业投资变化的前瞻指标。我们的研究显示,冷热轧价差存在季节性特征。尤其是在年末时,冷热轧价差季节性收窄,而在大多数情形下PMI新订单指数在四季度的表现弱于第三季度。这两组微观和宏观数据能够相互印证。

一、制造业周期拐点或将现

工业企业相关指标表明制造业景气度持续改善。近期,10月工业企业增加值已公布,工业企业增加值同比为4.6%,前值为4.5%,预测值为4.3%,数据超季节性表现。10月工业企业增加值不仅并未受国庆长假影响,而且比9月表现更佳,表明了我国制造业景气度不断提升,市场信心持续提振。同时,制造业正在周期性修复还体现在工业企业利润情况,9月工业企业利润累计同比公布值为-9%,前值-11.70%,预期值-10.20%。9月单月工业企业利润同比增长11.9%,连续两个月录得双位数增速,累计值虽仍为负值但下降程度持续7个月收窄,体现了目前工业企业整体利润降幅收窄,边际有所改善的现状。根据我们之前的研究提出,制造业投资增速与大宗商品价格周期及出口周期呈现正相关关系,而目前大宗商品价格周期仍然处于下行阶段,但跌幅已经收窄,蕴含了未来制造业顺周期发展向好的预期。若不是被疫情打断,事实上工业投资周期已经处于向上阶段。

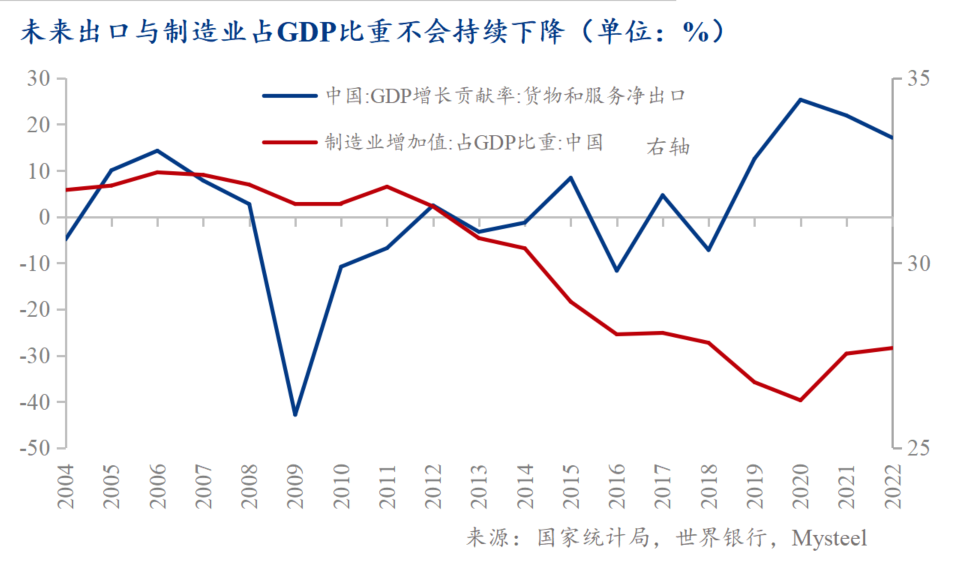

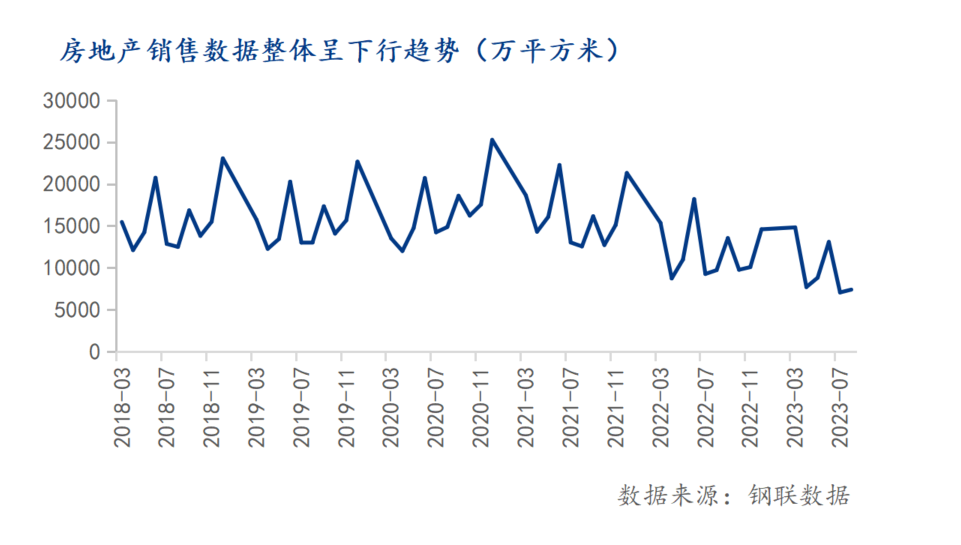

制造业正在成为经济发展的新引擎。我国一直是制造业大国,根据国家统计局数据显示,2022年我国全部工业增加值突破40万亿元大关,占GDP比重达33.2%,其中制造业增加值占GDP比重为27.7%,并且制造业规模已经连续13年居世界首位。目前,制造业已向高端化、智能化及绿色化方向发展,新技术不断带来新机遇。而反观我国的支柱产业之一房地产行业,在经历了几轮上涨周期后,目前已经发展至饱和甚至过剩的阶段,叠加人口周期处于衰退阶段,人口结构变化的大环境,长期来看,房地产行业缺乏快速上行的动能,居民对房地产市场的预期已然完全改变,昔日盛况已难再重现。

二、制造业成为稳定固定投资的基石

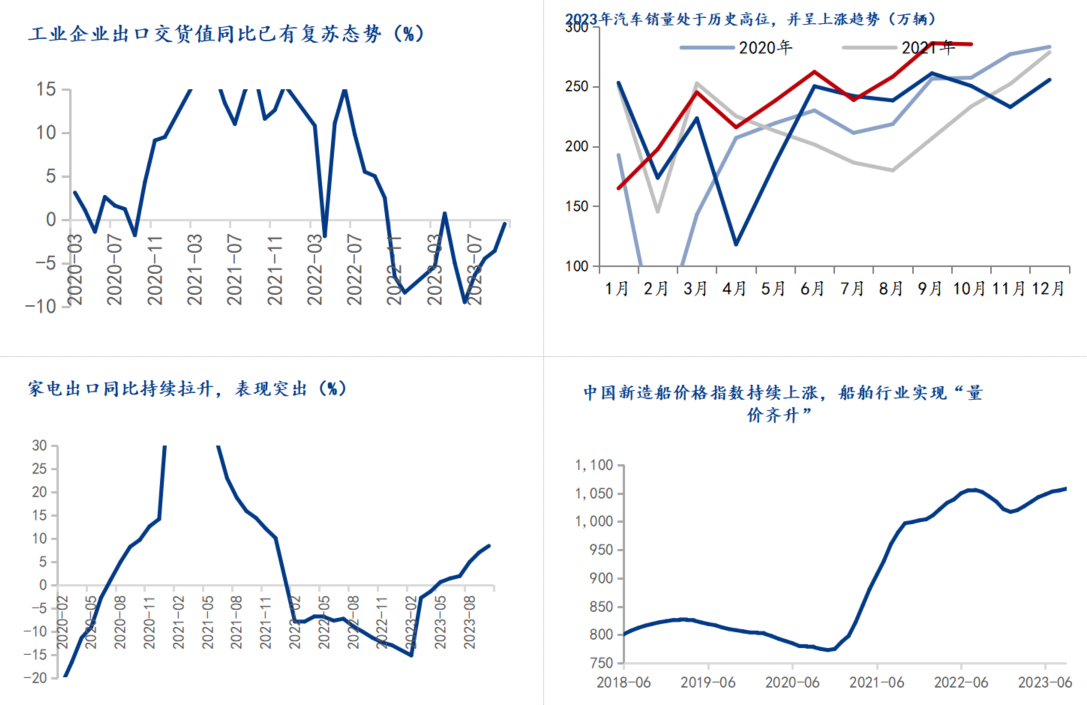

2023年制造业板块整体表现亮眼。回顾2023年,我们发现虽然由于房地产的低迷、海外扰动因素的增加,整体经济发展有所承压,但制造业板块却表现亮眼。从整体来看,工业企业出口情况持续复苏,分板块来看,汽车行业、家电行业及船舶行业的相关数据一直呈上涨趋势。汽车行业整体发展势头迅猛,在政策的鼓励下,内需外贸都不断增加,新能源汽车渗透率不断提升,汽车智能化程度领先全球;家电行业整体需求表现出韧性,内需逐渐饱和,出口表现仍旧良好,智能家居品类呈现出成长性;船舶行业整体较具竞争力,新订单情况多数时候位居全球第一,造船价格表现强劲,船企盈利能力持续增强。

三、制造业已经显现钢铁需求逆风下的结构性亮点

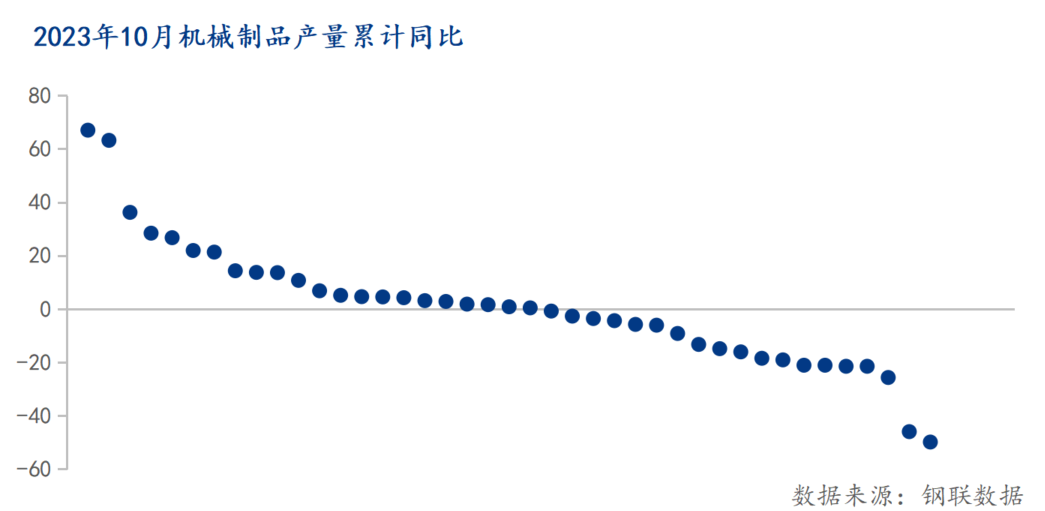

制造业或将成为用钢需求逆周期中的结构性亮点。房地产、基建和制造业作为钢铁行业的三大下游行业,整体来看,相较于房地产、基建对政府政策的依赖度更大,而制造业或将成为用钢需求逆周期中的结构性亮点。从整体来看,制造业在高质量、数智化发展道路上挑战与机遇共存,叠加双碳大背景,智能制造将促进制造业改造升级,促进用钢需求。分板块来看,汽车行业内需或走向平稳,但由于在技术和价格上的全球竞争力不断提升,出口规模有望进一步提升;家电行业需求有边际改善,出口表现延续增长态势,在对生活质量不断提升的追求下,智能家居需求不断提升;机械行业整体持续复苏,需求结构性改善,通用设备或出现周期性拐点,专用设备新技术带来新机遇,从产量来看,2023年大部分机械制品1-10月累计同比呈正增长;船舶行业景气度持续上升,双碳及拆解潮背景下,新订单需求可持续。

四季度冷热价差持续走阔,但季节性收窄。但值得注意的是,从2023年整体表现来看,冷热价差持续走阔后在四季度季节性回落。冷热价差持续走阔侧面验证了家电、汽车行业在2023年表现十分突出,第四季度虽然家电、汽车从产销量来看表现依旧强劲,但由于热卷基本面开始转好,产量开始下降,去库速度也良好,导致冷热价差有所收窄,属于季节性表现。但长期来看,由于房地产将持续低迷,制造业依旧会持续性政策利好,对钢铁需求给予强有力的支撑。

根据Mysteel高频数据反映,在大多数情况下,四季度的冷热价差会有所收窄,而四季度的制造业PMI新订单情况会弱于三季度的表现。这两组微观和宏观数据能够相互印证。比较特殊的是,2020年冷热价差反而逆季节性上升,主要原因是当年制造业投资受“疫情出口红利”影响而全年表现强势,因此冷热轧价差超季节性表现。

本文作者:上海钢联 研究员 刘儒

上海钢联 宏观研究员 李爽 经济学博士

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26