CPT Markets:鲍威尔放重话,鹰调吓坏市场!WeWork声请破产保护冲击美商办市场!

美联储内部鹰鸽立场分歧,不少华尔街人士纷纷对美联储一系列加息策略存在疑虑,他们认为其过度依赖滞后经济数据作为制定决策的主要参考,同时忽略了前瞻性指标,例如股市表现。CPT Markets分析师解释,他们的批评在于美联储对滞后指标的偏重可能导致对经济和市场的反应较为缓慢,因而错失了一些提前出现的信号,同时他们也认为,美联储应更加重视股市等前瞻性指标,因为这些指标更能反映投资者对未来经济走势的预期。

在国际货币基金IMF的一场活动上,鲍威尔再度放重话。他首先强调,要使通胀回归至2%目标仍有一段长路要走,并指出通胀曾多次出现虚假现象显示其已明显降温,但日后若美联储认为进一步紧缩是必要的,那么他们将毫不犹豫地采取行动。与此同时,鲍威尔亦暗示市场,他们目前并不急于再次加息,美联储将继续谨慎行事,以避险受滞后数据所误导,从而产生过度紧缩风险。CPT Markets分析师指出此番言论还有另一值得关注的特点,由于最近市场过于乐观、金融情势趋于宽松,因此美联储正采取一系列对抗行动,并向市场发送「下一步未必会是降息」的信号,迫使投资者推迟他们对美联储降息时点的预期。

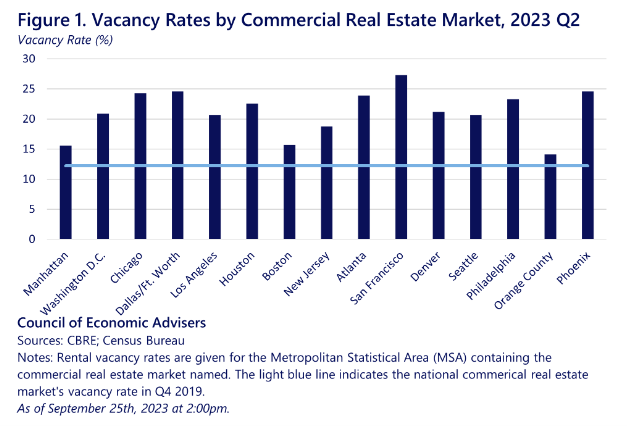

虽鲍威尔于此次活动中提及美国经济韧性表现非凡,但仍旧不少经济学家怀疑美国经济真能如此充满活力吗?他们大胆预测,由于货币政策存在滞后性,因此预计未来经济增速将放缓,CPT Markets分析师指出,唯有让价格制定者相信,他们的订价权已经受到限制了,鲍威尔的一系列紧缩措施才是真正有效。不过仍须注意到,利率的上升确实已对敲响商业房地产市场的警钟,尤其是共享办公室经营商WeWork的破产对商用办公室市场无疑是一重大冲击,足以证明已开始有部分市场早已陷入严重困境。

随着借贷成本的上升,企业的扩建、租赁办公空间势必会遭遇困难,从而打击商办市场的价值与稳定性。三年多前,疫情爆发导致全球经济处于衰退边缘,不少公司选择终止租约,导致WeWork经营大伤。尽管在疫情结束后,越来越多的公司要求员工返回办公室,但效果却仍不尽人意,商办租赁需求整体上仍旧疲软,空置率居高不下,值得一提的是,全美仍有超过五分之一的商用办公空间仍处于闲置状态。根据10月份美联储所发表的Financial Stability Report,除了持续性的通货膨胀与货币紧缩外,商业与住宅不动产可能出现巨额亏损竟同样被列为潜在风险第一名,为此,CPT Markets分析师指出,企业陆续减少办公室面积的趋势可能导致空置率上升,进而对地产价值产生影响,市场应格外留意此因素,因为它有可能在未来12到18个月成为金融市场最棘手的困难。

CPT Markets风险提示及免责条款 : 以上文章内容仅供参考,不作为未来投资建议。CPT Markets 发布的文章主要根据国际财经数据报告及国际新闻为参考依据。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47