债市早报:资金面仍宽松,叠加股市走弱提振债市情绪,银行间主要利率债收益率普遍下行

金融界、东方金诚联合推出《债市早报》栏目,为您提供最全最及时债市信息。

【内容摘要】11月10日,资金面维持宽松态势;股市走弱提振债市情绪,银行间主要利率债收益率普遍下行;华夏幸福拟设立约255亿元《债务重组计划》相关信托计划;碧桂园召开11月集团管理会议,集团总裁莫斌称“一切为了保交付”;阜新银行不行使“18阜新银行二级01”赎回选择权;转债市场继续跟随权益市场弱势下探,转债市场个券多数下跌;海外方面,各期限美债收益率走势分化,主要欧洲经济体10年期国债收益率普遍上行。

一、债市要闻

(一)国内要闻

【金融监管总局召开学习贯彻中央金融工作会议精神专题研讨班暨监管工作座谈会】11月10日至11日,金融监管总局召开学习贯彻中央金融工作会议精神专题研讨班暨监管工作座谈会。会议强调,要坚持目标导向、问题导向,对风险早识别、早预警、早暴露、早处置,牢牢守住不发生系统性金融风险底线。深入推进中小金融机构改革转型。更好发挥保险业经济“减震器”和社会“稳定器”功能。积极配合化解地方债务风险。促进金融与房地产良性循环。大力支持超大特大城市“平急两用”公共基础设施、城中村改造、保障性住房等“三大工程”建设。会议要求,不断提升经济金融适配性,全力以赴支持中国式现代化建设。聚焦国家重大战略优化金融供给,服务建设现代化产业体系。助力实施区域协调发展战略。着力推进金融高水平开放。聚焦难点堵点提升科技金融质效,聚焦“双碳”目标健全绿色金融体系,聚焦薄弱环节加强普惠金融服务,聚焦现实需求加快发展养老金融,聚焦效能和安全促进数字金融发展,切实做好五篇大文章。

【潘功胜:健全防范化解地方债务风险的长效机制】央行行长潘功胜表示,密切关注一些领域的金融风险,目前讨论较多的是房地产市场和地方政府债务的风险,中小金融机构风险、非法金融活动风险等也需要持续关注。房地产市场方面,当前我国房地产市场正经历结构性转变,从增量市场为主向增量存量并重过渡,这一过程对金融体系外溢性有限,房地产金融风险可控。今年以来,金融部门从供需两端综合施策,出台了多项金融政策,更好满足刚性和改善性住房需求,推动加快构建房地产业新发展模式。长期看,我国城镇化仍处于发展阶段,居民家庭改善性住房需求较大,可以为房地产市场和行业长期稳定发展提供支撑。地方政府债务方面,我国政府债务水平在国际上处于中游偏下水平。中央政府债务负担较轻,大部分地方债务水平也不高,并有较多资源和手段化解债务。化解地方政府债务风险,要压实地方责任,减少存量债务规模,严控新增债务融资。近期,有关地方采取盘活或出售资产等方式,积极筹措资源化解债务取得较好效果。在此基础上,金融管理部门积极行动,引导金融机构通过展期、借新还旧、置换等市场化方式化解融资平台债务风险,并依法维护金融机构合法权益;建立常态化的融资平台金融债务监测机制,推动融资平台市场化转型等,健全防范化解地方债务风险的长效机制。

【央行、外汇局:拟取消QFII/RQFII在国家外汇局办理资金登记的行政许可要求】11月10日,央行、国家外汇局发布《境外机构投资者境内证券期货投资资金管理规定(征求意见稿)》。此次改革重点包括简化登记手续、优化账户管理、简化汇兑管理和便利外汇风险管理等四方面。在简化登记手续方面,取消QFII/RQFII在国家外汇管理局办理资金登记的行政许可要求,明确境内证券期货投资资金登记由主报告人(托管银行)在国家外汇管理局数字外管平台银行版资本项目相关模块办理,同时明确变更登记和注销登记事宜。在简化汇兑管理方面 ,《规定(征求意见稿)》以初次办理登记时提交的遵守税务相关法律法规的一次性承诺函,替代每次办理收益汇出业务时需提交的完税承诺函等相关材料。此外,《规定(征求意见稿)》也将便利外汇风险管理。比如,除托管银行外,QFII/RQFII还可通过具有结售汇业务资格的境内其他金融机构、银行间外汇市场等更多途径办理即期结售汇和外汇衍生品交易。

【住建部部长倪虹:房地产市场未来持续发展仍有坚实支撑】11月11日消息,住建部部长倪虹表示,今年的房地产市场,总的看是前高、中低、后稳。从数据看,“认房不认贷”“降低首付比例和利率”等政策措施起到了积极的效果。1到10月份,一手房交易量虽然下降,但二手房是上升的,一、二手房合起来实现同比正增长。另外,保交楼工作的扎实推进,带动了全国房屋竣工面积同比增长近20%,也反映出各地政府帮助企业纾困是有效果的。当前,我国房地产市场正处在转型期,虽然遇到了一些困难,但未来的持续发展仍然有坚实的支撑。

【全国银行间同业拆借中心根据试运行情况优化直投模式下境外机构投资者交易服务】全国银行间同业拆借中心11月10日发布通知称,全国银行间同业拆借中心根据试运行情况优化直投模式下境外机构投资者交易服务,直投模式下境外机构投资者使用直接交易服务开展请求报价交易时,可根据需要进行交易分仓、一揽子交易、收盘价交易和债券篮子交易。直投模式下境外机构投资者可线上参与银行间债券一级发行业务,中标确认后在线出具分销确认单。

(二)国际要闻

【穆迪下调美国信用评级展望至负面】11月10日,穆迪将美国信用评级展望由“稳定”下调至“负面”,原因是美债债务利息成本大幅上升以及“根深蒂固的政治两极分化”。穆迪表示,此次变动反映了美国财政实力的下行风险不断增加,这些风险“可能不再能被美国独有的信用优势完全抵消”。穆迪强调,今年国债收益急剧攀升“加剧了美国的偿债压力”。该机构补充称:“在缺乏政策调整的情况下,预计美国债务承受能力将进一步、稳定、大幅下滑,与其他评级较高的主权国家相比,美国债务承受能力将降至非常弱的水平。”

【美国11月密歇根大学消费者信心指数显著回落】11月10日公布的数据显示,美国11月密歇根大学的消费者信心较10月显著回落。与此同时,长期通胀预期创十二年新高,短期通胀预期也有明显攀升。具体数据上,美国11月密歇根大学消费者信心指数初值60.4,创六个月新低,大幅不及预期的63.8,10月前值为63.8。其中,现况指数初值65.7,创六个月新低,预期70.3,10月前值70.6;预期指数初值56.9,也创下六个月新低,预期61,10月前值59.3。市场备受关注的通胀预期方面,11月的未来1年通胀预期初值4.4%,预期4%,10月前值4.2%;未来5-10年的通胀预期初值3.2%,创2011年以来新高,预期3%,10月前值3%。

(三)大宗商品

【国际原油期货小幅收涨,NYMEX天然气价格小幅收跌】11月10日,WTI 12月原油期货收涨1.43美元,涨幅1.89%,报77.17美元/桶;布伦特1月原油期货收涨1.42美元,涨幅1.77%,报81.43美元/桶;NYMEX天然气期货价格收跌0.59%至3.017美元/百万英热单位。

二、资金面

(一)公开市场操作

11月10日,央行公告称,为维护银行体系流动性合理充裕,当日以利率招标方式开展了2030亿元7天期逆回购操作,中标利率为1.80%。Wind数据显示,当日有430亿元逆回购到期,因此单日净投放资金1600亿元。

(二)资金利率

11月10日,短期资金面宽松。当日DR001上行4.25bps至1.690%,DR007上行1.03bps至1.847%。

数据来源:Wind,东方金诚

三、债市动态

1.现券收益率走势

11月10日,资金面仍稳定,叠加股市走弱提振债市情绪,银行间主要利率债收益率普遍下行。截至北京时间20:00,10年期国债活跃券230018收益率下行0.40bps至2.6440%;10年期国开债活跃券230210收益率上下行0.60bps至2.7475%。

数据来源:Wind,东方金诚

债券招标情况

(二)信用债

1. 二级市场成交异动

11月10日,14只地产债成交价格偏离幅度超10%。其中,“21金地MTN006”跌超10%,“21金地MTN007”跌超12%,“H0阳城04”跌超19%,“20宝龙04”跌22%,“21龙湖拓展MTN001(项目收益)”跌超26%,“20金地MTN001B”跌超28%,“21金地MTN003”跌30%,“H0融创03”跌33%;“21金地MTN005”涨超17%,“21万科06”涨超19%,“21金地MTN001”涨超38%,“21金地MTN002”涨超46%,“21金地MTN004”涨超94%,“H0阳城01”涨400%。

11月10日,城投债成交价格整体稳定,仅1只债券成交价格偏离幅度超10%,为“17孝城投债”跌超13%。

2. 信用债事件

碧桂园:据公司官微,公司召开月度集团管理会议,集团总裁莫斌称“一切为了保交付” 。

华夏幸福:公司公告,根据《债务重组计划》,拟设立约255亿元相关信托计划,并拟以设立后的信托权益份额抵偿相关金融债务。截至10月31日,公司累计未能如期偿还债务金额合计为243.09亿元(不含利息)。

河南能源:公司公告,公司及子公司永煤合计48.55亿债券提前兑付。包括:16豫能化PPN001、19永煤MTN001、19永煤PPN001、20永煤PPN001、20永煤PPN002、20永煤MTN002、20永煤MTN003、20永煤MTN004、20永煤MTN005及20永煤MTN006,共10只将在两年内到期的债券。

西秀工投:公司公告,公司被列为失信被执行人,执行金额3217万元,涉工程款逾期未付。

阜新银行:公司公告,不行使“18阜新银行二级01”赎回选择权。该债发行总额17亿元,利率5.85%。

保利发展:公司公告,“20保利发展MTN005”拟于11月19日兑付本息20.796亿元。

富力地产:公司公告,前10个月总销售收入178.3亿元,同比下降约49.38%。

禹洲集团:公司公告,前10个月累计销售额165.3亿元,同比下降47.6%。

中骏集团:公司公告,前10个月累计合同销售总额257.06亿元,同比下降48.83%

远洋集团:公司公告,将继续与债权人和其他持份者讨论,以促进制定切实可行的本集团境外债务重组方案。

深圳正威集团:公司及旗下公司新增一则被执行人信息,执行标的1.04亿元,关联案件为股权转让纠纷。

(三)可转债

1. 权益及转债指数

【A股三大股指集体收跌】 11月10日,权益市场低位震荡,当日上证指数、深证成指、创业板指分别收跌0.47%、0.53%、0.65%。当日,两市成交额8298.8亿元,北向资金小幅净卖出48.64亿元。当日,申万一级行业大多下跌,整体波动不大,其中,煤炭涨超1%,其他行业涨幅不足1%;下跌行业中传媒、汽车、建筑材料、房地产、计算机、电力设备跌逾1%,其余下跌行业跌幅不大。

【转债市场指数小幅收跌】11月10日,转债市场继续跟随权益市场弱势下探,当日中证转债、上证转债、深证转债分别收跌0.16%、0.20%、 0.07%。当日,转债市场成交额379.08亿元,较前一交易日缩量73.74亿元。转债市场个券多数下跌,557只个券中,185只上涨,358只下跌,14只持平。当日,新上市雅创转债涨停57.30%,广泰转债收涨20.40%,存量转债中豪美转债涨超15%,天康转债涨超10%,贵轮转债涨超7%,表现亮眼;下跌个券中,正元转02跌逾10%,亚康转债跌逾7%,思特转债跌逾6%,测绘转债、润达转债跌逾4%。

数据来源:Wind,东方金诚

2. 转债跟踪

11月10日,欧晶科技、中能电气发行可转债受证监会核准。

11月10日,博世转债公告将于11月13日将转股价格由6.91元/股下修至6.14元/股;西子转债、利群转债、精装转债、崧盛转债公告预计触发转股价格下修条件。

11月10日,北方转债公告不提前赎回,且在未来6月内(即2023年11月11日至2024年5月10日),如再次触发赎回条件,亦不提前赎回; 科伦转债公告预计触发提前赎回条件。

(四)海外债市

1. 美债市场

11月10日,各期限美债收益率走势分化。其中,2年期美债收益率小幅上行11bp至5.04%,10年期美债收益率则小幅下行1bp至4.61%。

数据来源:iFinD,东方金诚

11月10日,2/10年期美债收益率利差倒挂幅度扩大2bp至43bp;5/30年期美债收益率利差收窄4bp至8bp。

11月10日,美国10年期通胀保值国债(TIPS)损益平衡通胀率下行1bp至2.32%。

2. 欧债市场:

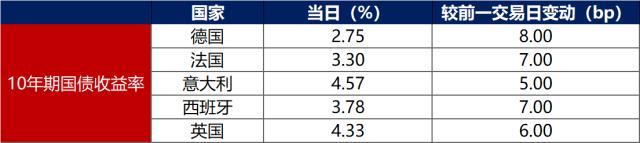

11月10日,主要欧洲经济体10年期国债收益率普遍上行。其中,德国10年期国债收益率上行7bp至2.75%,法国、意大利、西班牙、英国10年期国债收益率分别上行7bp、5bp、7bp和6bp。

数据来源:英为财经,东方金诚

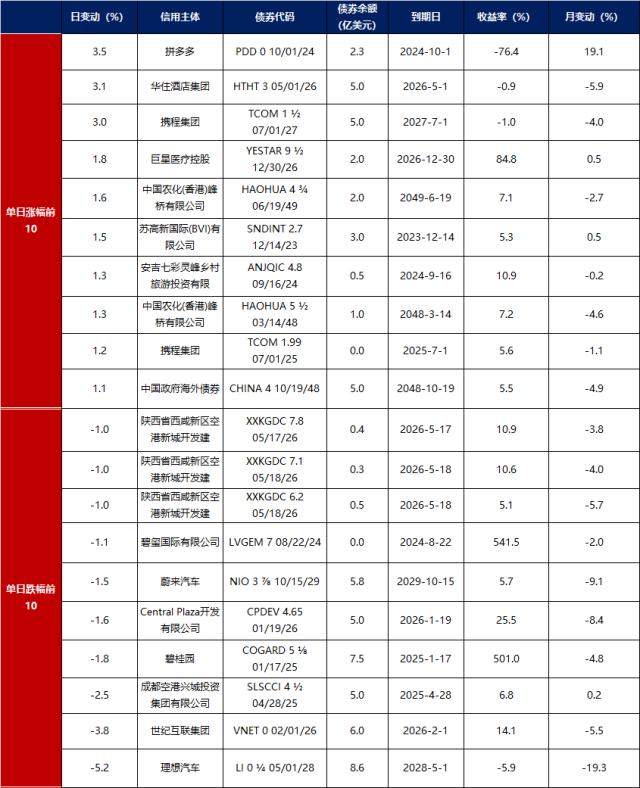

中资美元债每日价格变动(截至11月10日收盘)

数据来源:Bloomberg,东方金诚整理

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26