三季度基金转债持仓:规模扩张,风格保守

—核心观点—

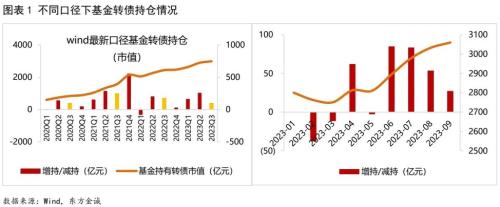

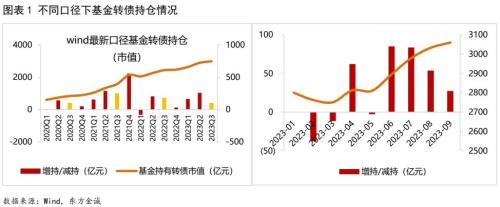

基金作为转债品种的重要持有人,截至2023年三季度末,基金持仓转债规模达3060.28亿元,占转债存量规模的35.01%。债券型基金作为绝对主力,持仓转债占基金持有全部转债的八成以上,其中混合型二级基金、混合型一级基金、可转债基金为转债市场的主要参与者。

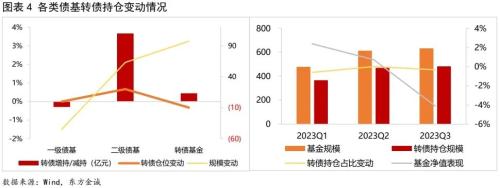

增量方面,2023年三季度基金增持转债164.79亿元(交易所口径),7月加仓量年内次高,此后增持节奏放缓。具体看,二级债基转债持仓市值增加110.23亿元,规模与仓位同步提升,是基金转债持仓增量主要来源;可转债基金转债持仓小幅扩张,一级债基转债持仓有所降低。

持仓结构方面,在权益市场承压的背景下,基金防守需求提升,金融板块转债为基金转债增持主要方向,低估值转债同受青睐,而强赎风险较高、正股景气度下行个券被显著减持。

市场回顾:上周,北向资金净流入转正,转债市场出现补跌,转债估值继续压缩;一级市场2只转债上市,合计发行7.63亿元,转债市场存量规模8761.83亿元,较年初增加373.60亿元;上周,新上市章鼓转债、中富转债表现强势,上市首日分别涨停57.30%,收涨34.99%,转股溢价率62.00%、35.00%,均高于市场中位数34.80%,需注意后续回调可能。

一、转债聚焦

根据沪深交易所披露数据,截至9月末,基金持有转债规模3060.28亿元,约占存量转债规模的35.01%,是转债品种重要持有人之一。随着基金三季报披露完毕,本文对三季度基金转债持仓边际变化进行了梳理总结。数据处理上,由于未进入转股期的转债不会被基金披露,统计结果可能存在误差;另外,因三季度封闭式基金转债持仓仅0.48亿元,本文研究对象选取开放式基金。

首先,2023三季度基金转债持仓规模进一步提升,7月增持量达到年内次高水平,后两月增持节奏明显放缓。截至2023年3季度末,根据wind口径数据显示,基金持有转债市值为2994.7亿元,环比提升3.3%,增加95.75亿元。沪深交易所披露数据显示,7、8、9月基金增持转债规模(按面值)分别为83.66亿元、53.75亿元、27.38亿元,加仓主要集中在7月,为2023年次高水平,仅次于6月的84.96亿元,此后增持节奏有所放缓。

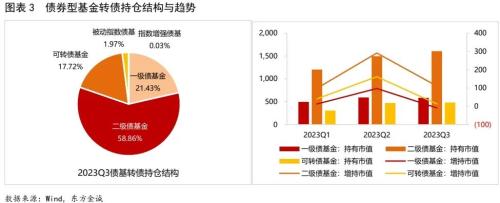

其次,基金持仓转债中超八成集中于债券型基金,其中,混合型二级债基转债持仓规模与仓位同步提升,转债持有规模超1600亿。

债券型基金是持仓转债绝对主力,其余持仓转债主要分布在混合型基金。从趋势看,债券型基金转债持仓占比不断提升,截至2023年三季度,债券型基金持仓转债市值占全部基金持仓转债市值的比重由2021二季度的69.78%提升至81.96%,混合型基金持仓占比则由28.82%降至17.53%,显示出债券型基金在资产配置中对可转债越发重视。

进一步拆分债券型基金看,2023三季度,混合型二级债基、混合型一级债基与可转债基金持仓的转债市值占债券型基金持仓转债市值的比重分别为58.86%、21.43%、17.72%。三类债基中二级债基与转债基金的转债持仓规模有所扩大。一级债基转债仓位持平在7.20%,但由于规模下降1.49%,所持转债市值减少8.78亿元;二级债基三季度基金规模与转债仓位上升2.11%0.67pcts,转债持仓市值大幅增长110.23亿元;转债基金规模扩大3.25%,转债仓位下降0.33pcts,持仓市值增加13.22亿元。整体来看,在权益市场明显承压的背景下,转债仍受含权债基青睐。

第三,基金对中等规模、中等价格、较低估值的转债偏好提升;行业上银行、光伏被显著增持,非银金融、有色金属被明显减持。

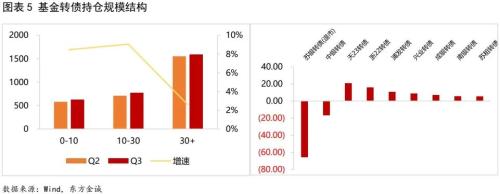

从规模角度,大中小盘转债的基金持有市值均有提升,0-10、10-30、30+规模转债分别新增49.04亿元、64.17亿元、40.31亿元,增速分别为8.46%、9.05%、2.60%,中等规模转债基金持有增量与增速最高,大额转债偏低。大额转债中部分个券的基金持有市值变化较大,主要由于苏银转债的退市使65.65亿资金流向其他个券所致;此外,由于市场担忧中银转债也将参考苏银转债提前赎回,基金减持中银转债明显,中银转债基金持有市值大幅下降16.77亿元。从基金持仓新增情况来看,减持苏银转债、中银转债释放的资金量主要被天23转债、浙22转债、浦发转债、兴业转债、成银转债等吸纳。

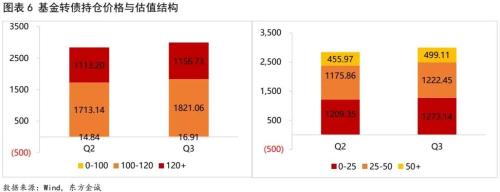

从价格角度,100-120元价格带依然是基金持有主要领域,在总体转债持仓中占比超6成,并于三季度进一步增持107.92亿元,达到1821.06亿元。此外,120元以上转债在基金转债持仓中占比近4成,三季度增持43.53亿元,而100元以下转债基金持有市值不足20亿元。

从估值角度,基金持有转债的转股溢价率大多分布在50%以下,其中转股溢价率0%-25%、25%-50%的基金持仓占比均超过四成,50+%则不足两成,其增持规模分别为63.79亿元、46.59亿元、43.14亿元。整体来看,基金转债持仓的价格、估值分布较为稳定,各区间变动百分比均不足1%。

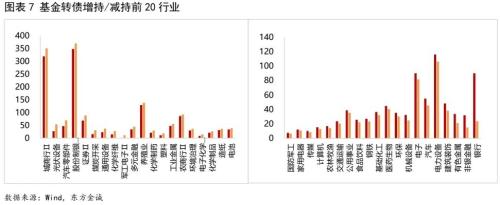

从行业角度,银行(包含城商行、农商行)、养殖业、电力设备为基金转债持仓规模最大的三个行业,三季度分别持有812.38亿元、138.15亿元、106.22亿元,银行板块依然是基金底仓配置中的主旋律选择。此外,铁路公路基金转债持仓也在百亿以上,达到105.28亿元。边际量上看,银行、光伏设备、汽车零部件、证券等行业转债基金增持超20亿元,,在国内外煤价持续上涨,平煤进入转股期的背景下,煤炭开采行业受煤价持续上涨、平煤进入转股期等影响,增持规模超过15亿元,而非银金融、有色金属、减持规模超10亿元,调仓明显。

最后,金融板块转债仍受基金偏爱;需关注强赎可能带来的基金大额减持。

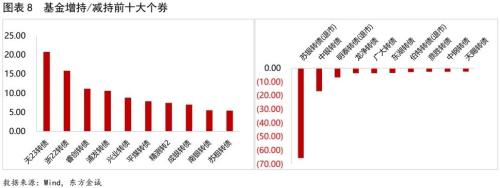

从个券角度,三季度基金持仓市值50亿元以上的转债除大秦转债为交通运输板块外,其余均为金融板块,其中浦发转债基金持仓市值180.95亿元,兴业转债、大秦转债,南银转债紧随其后,基金持仓市值在百亿以上,这主要与以上个券单笔规模大有关。边际量上,由于三季度基金持有转债规模整体扩张,大多行业呈现基金增持态势。其中增持个券同样集中在金融板块(如浙22转债、浦发转债、兴业转债、成银转债、南银转债等),加仓前十位的其余板块转债有天23转债(属于光伏设备)、睿创转债(属于军工电子)、平媒转债(属于煤炭开采)、精测转2(属于通用设备),前三者均是在三季度进入转股期后开始披露,因此持有规模显现出大幅增加态势。而减持个券主要是受强赎因素扰动,减持幅度最大的10只转债中,苏银转债、明泰转债、中钢转债均已强赎,中银转债、东湖转债也受到市场对其赎回担忧加剧的影响被大幅减持。此外,电新类转债如天赐转债、恩捷转债,由于其正股景气度下降,也遭基金明显减持。

二、上周市场回顾

2.1 二级市场

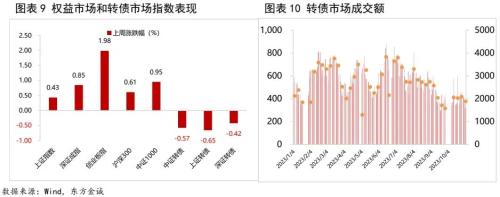

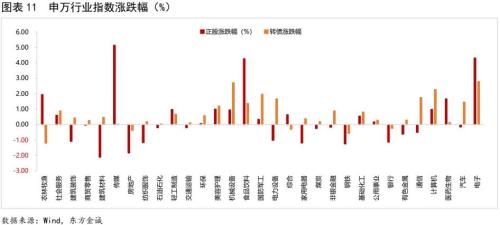

上周,权益市场主要指数集体收涨,随着美联储加息周期进入尾声,北向资金净流入转正,上证指数、深证成指、创业板指分别收涨0.43%、0.85%、1.98%。周一,市场延续积极情绪放量上涨,市场成交额时隔两月再破万亿;周二,大盘连续反弹后势头渐弱,叠加北向资金抛压放大,再度开启整理行情;周三,茅台公告提出厂价,开盘逼近涨停,带动指数跳空高开,随后回落;周四凌晨,美联储继9月之后宣布第二次暂停加息,当日权益市场缩量整理但北向资金结束净卖出转为净买入;此外,周四工信部印发《人形机器人创新发展指导意见》,周五相关概念集体爆发,权益市场虽未放量但显著拉升,北向资金净买入量继续放大。上周,北向资金合计净买入5.56亿元。分行业看,申万一级行业指数大多下跌,其中传媒涨超5%,电子、食品饮料涨超4%,下跌行业中建筑材料跌逾2%。

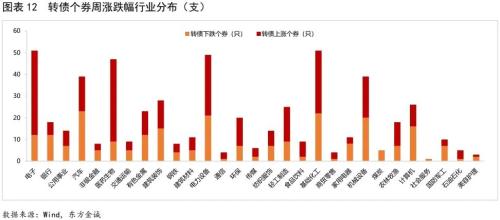

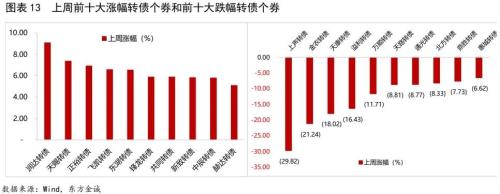

上周,转债市场主要指数有所下跌,转债市场表现不及权益市场,出现补跌,截至上周五,中证转债、上证转债、深证转债指数分别收跌0.57%、0.65%、0.42%,市场缩量整理,日均成交额376.89亿元,较上周减少40.96亿元。从价格看,转债市场大多个券下跌,560只转债中213只个券上涨,293只个券下跌,上涨个券主要以电子、医药生物、基础化工、居多。从个券看(不包含新上市转债),润达转债涨超9%,天赐转债涨超7%,存正裕转债、飞凯转债、东湖转债涨超6%;下跌转债中,上声转债跌逾29%,金农转债跌逾21%,天康转债跌逾18%,溢利转债跌逾16%,万顺转债跌逾11%,调整幅度较大。

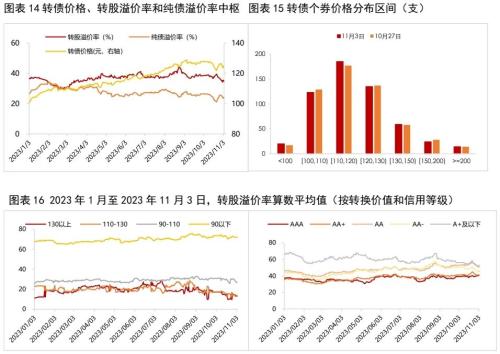

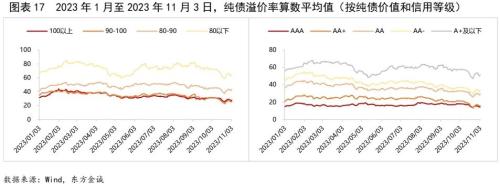

2.2 转债价格和估值

上周,转债市场估值整体压降。转债价格方面,截至11月3日,全市场转债价格中位数118.77元,相比前周中位数118.60元小幅提高,主要系110-120元个券数量增加所致。转股溢价率方面,上周,转债估值进一步下降,全市场转债转股溢价率中位数34.80%,较前周下降2.16pcts,算数平均值47.24%,较前周下降2.26pcts,各纯债价值区间和各信用等级中,仅AAA级转债的纯债溢价率上升1.41pcts,其余转股溢价率均有不同程度下降,其中90-110元价格区间转股溢价率算术平均值下降3.39pcts,A+及以下级个券转股溢价率算数平均值下降4.22pcts;纯债溢价率方面,全市场转债纯债溢价率算数平均值和中位数分别为33.56%和24.27%,较前周下降0.99pcts和1.09pcts,各纯债价值区间和各信用等级中,仅80-90价格区间纯债溢价率小幅上升0.37pcts,其余纯债溢价率均有不同程度下降,其中纯债价值低于80元的个券纯债溢价率下降2.22pcts,A+及以下个券纯债溢价率算数平均值下降1.86pcts。

2.3一级市场

上周,章鼓转债、中富转债合计发行7.63亿元,截至上周五,转债市场存量规模8761.83亿元,较年初增加373.60亿元。章鼓转债发行人山东省章丘鼓风机股份有限公司是一家集罗茨鼓风机、离心鼓风机、通风机、工业泵、气力输送成套系统、电气设备、MVR 蒸发浓缩与结晶技术和成套系统、环保水处理产品及服务等产品设计、生产、销售于一体的现代化企业,具有五十余年的风机设计、生产、制造技术和经验,拥有多个控股子公司,多个合资企业(含两个中日合资),并在美国设立了全资公司,已成为国内风机行业领军企业。中富转债发行人为深圳中富电路股份有限公司,致力于线路板生产,提供从样板到批量板的快速生产交货服务,产品广泛应用于通信设备、工业控制、电源电子、医疗仪器、安防电子、航天航空等高科技领域,客户覆盖全球30多个国家和地区,目前已相继与雅达、艾默生、爱普科斯、捷普科技、华为等全球顶级企业建立了长期合作关系,并持续突破发达国家的高端市场。

上周,章鼓转债、中富转债上市,其中章鼓转债首日涨停57.30%,中富转债也收涨34.99%,涨幅亮眼。从估值来看,截至上周五,翔丰转债、中富转债转股溢价率62.00%、35.00%,均高于市场中位数34.80%,需注意后续回调可能。

上周,翔丰转债上市,在权益及转债市场景气度上升的背景下,上市首日收涨20.50%,涨幅偏弱,从估值来看,截至上周五,翔丰转债转股溢价率13.32%,相比市场中位数36.52%位于较低水平,后续回调空间有限。

条款跟踪方面,多只转债预计触发下修条件。上周,景20转债、能辉转债、岭南转债公告董事会提议下修转股价格;宏图转债、大参转债、山石转债、尚荣转债、药石转债、科数转债、长海转债、山河转债、博杰转债、福立转债、瑞科转债、海优转债公告不下修转股价格;华海转债、荣23转债、岭南转债、红相转债、盛虹转债、国城转债、文科转债、合兴转债、聚合转债、华特转债公告预计触发转股价格下修条件。上周,聚合转债、华特转债公告不提前赎回,北方转债、贵广转债、东湖转债、天路转债公告预计满足提前赎回条件。

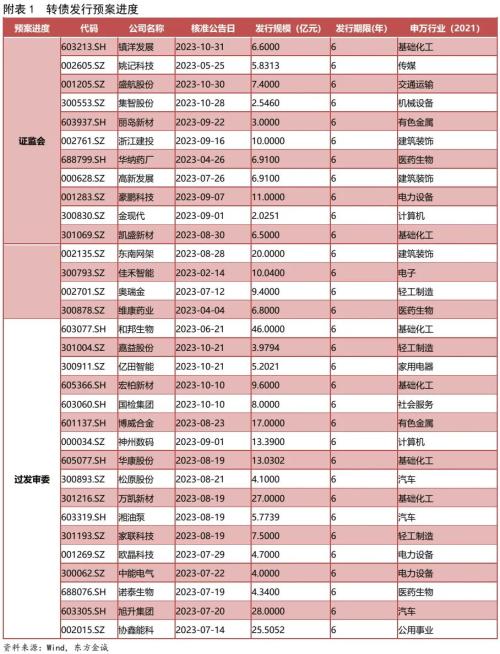

本周,盛航股份、镇洋发展公告可转债发行获证监会注册批复;截至11月3日,共计15只转债通过证监会核准待发,合计114.96亿元,共计17只转债过发审委,合计227.12亿元(见附表1)。

本文作者 |研究发展部 曹源源 翟恬甜

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47