美国经济数据低于预期,美元大幅下行!黄金股ETF(517520)应声上涨,新一轮时机或已到来!

【美国多项关键经济数据低于预期,美元指数、美债利率快速回落】

美东时间11月3日周五公布的非农就业报告显示,美国10月季调后非农就业人口增加15万人,不及市场预期(18万人),为6月以来最小增幅。同时美国10月失业率也录得2022年1月以来最高水平(3.9%),高于市场预期的3.8%。此后公布的10月美国ISM非制造业指数下降到五个月低位51.6、不及市场预期(53),分项指标就业指数创去年4月以来最大降幅。就业数据大降温明细强化了市场对美联储已完成加息的预期。

数据公布后美元指数快速跳水、3日当天下跌1.02%,美国2年期国债下行15BP至4.83%、10年期国债下行10BP至4.57%,伦敦金现上涨0.33%、COMEX黄金涨0.32%,美债利率的大幅回落反映出市场预期美联储加息周期已结束。联邦基金期货价格显示,到明年1月美联储加息可能性下降至不到20%;美联储互换合约显示,预计2024年美联储将降息逾100个基点。

此前美联储在11月利率决议中宣布维持基准利率不变,这也是美联储自去年3月开启本轮加息周期以来连续第二次暂停加息。有着“新债王”之称的冈拉克认为,美联储不会像目前的点阵图信号那样激进,随着美国在明年上半年进入衰退,美联储利率将会下降。

【美联储货币政策转向刺激金价上涨,黄金股ETF(517520)放大黄金投资价值】

今日开盘后,市场首只黄金股ETF(517520)应声上涨,截至2023年11月6日 09:43,其标的指数中证沪深港黄金产业股票指数(931238)上涨0.19%,成分股晓程科技(300139)上涨2.41%,招金矿业(01818)上涨1.96%,六福集团(00590)上涨1.83%,周大福(01929)上涨1.73%,深中华A(000017)上涨1.39%。

结合黄金的货币属性和金融属性,金价与美元呈负相关、与美国实际利率负相关,因此美元的回落和美联储货币政策的转向将对黄金价格上涨形成刺激。

而金价上涨区间,黄金股比黄金弹性更好。金价对黄金股股价的影响有放大效应,这是因为金矿公司的探矿权存在隐含杠杆、金价上涨可以带来利润更大幅度的增长。

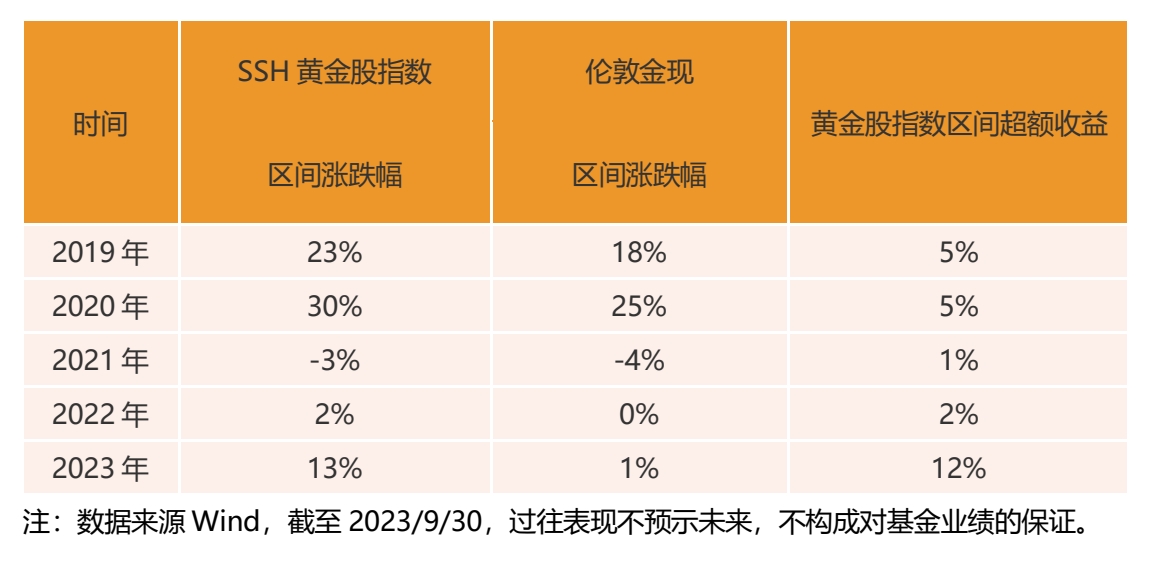

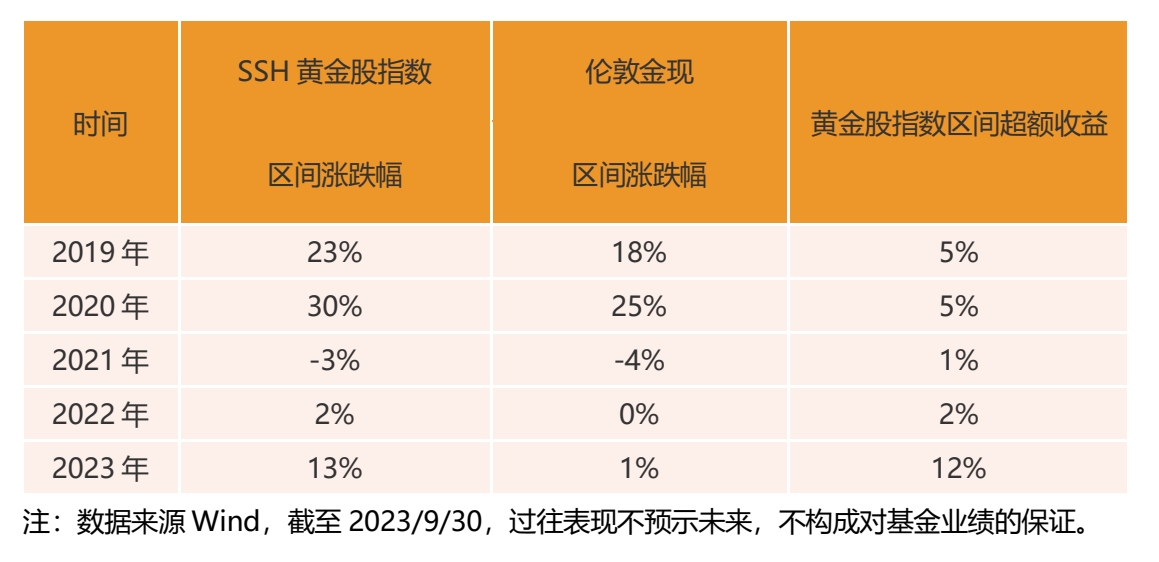

根据万得数据统计,过去三年黄金股相比金价的贝塔约1.3倍~1.5倍, 2019年至2023年9月底中证沪深港黄金产业股票指数累计上涨81%,比国际金价(伦敦金现)的累计超额近37%。

而金矿企业的扩产和杠杆效应、黄金珠宝商的渠道扩张和品牌集中度提升贡献黄金股的超额收益,中证沪深港黄金股指数自2019年以来每年都跑赢国际金价(伦敦金现),年均跑赢5个点,2023年初至9月底超额约12%。

目前全市场可以购买的黄金股ETF仅有一只,同时也为国内首只发行上市的黄金股ETF,永赢黄金股ETF(场内代码:517520),该产品跟踪中证沪深港黄金产业股票指数,已于11月1日开始上市交易。

本条资讯来源界面有连云,内容与数据仅供参考,不构成投资建议。AI技术战略提供为有连云。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56