Mysteel月报:汽车行业月报(2023-11)

月度行业观点:

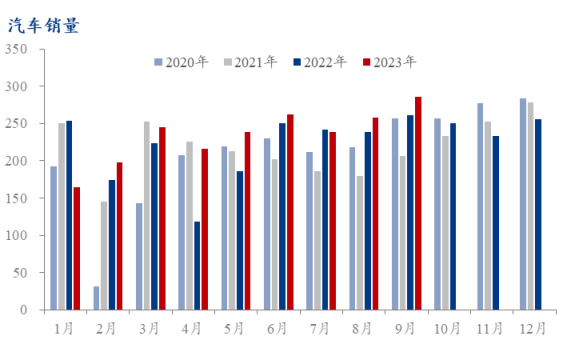

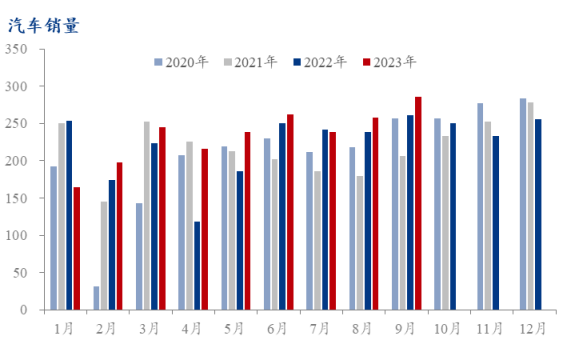

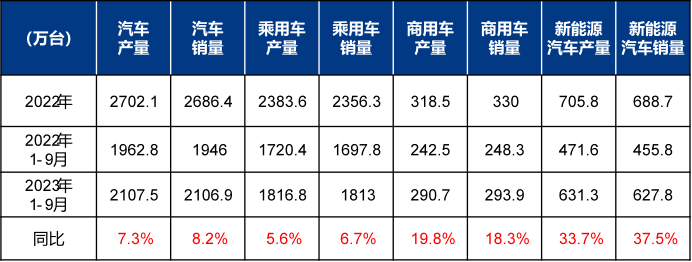

2023年1-9月,汽车产销累计完成2107.5万辆和2106.9万辆,同比分别增长7.3%和8.2%。其中,乘用车产销分别完成1816.8万辆和1813万辆,同比分别增长5.6%和6.7%;商用车产销分别完成290.7万辆和293.9万辆,同比分别增长19.8%和18.3%;新能源汽车产销分别完成631.3万辆和627.8万辆,同比分别增长33.7%和37.5%。 1-9月汽车产销量持续增长态势,乘用车产销保持良好发展势头,商用车产销展现快速增长态势,新能源汽车板块长期向好。汽车出口连续两个月超40万辆。9月,汽车出口44.4万辆,环比增长9%,同比增长47.7%。

进入四季度,在国家促消费政策及车企优惠促销等因素驱动下,购车需求持续释放,汽车市场整体呈现淡季不淡,旺季更旺的特点,9月整体产销量均创新高。以长安、吉利、长城、比亚迪为代表的自主车企产品力和竞争意愿持续提升,电动智能化有望助力自主品牌均价持续上攻,带动行业ASP提升,并且汽车零部件板块受电动智能化影响,带来了新的机遇。在政策持续利好的大背景下,“油电逆转”时代已来。受政策切换、降价促销等因素影响,叠加乘用车出口强势增长特征仍在延续,预计至年底,新能源汽车持续向好,汽车板块将持续带动用钢量增长。

月度行业产销数据:

一、月度原材料价格监测

二、主要原材料品种价格分析

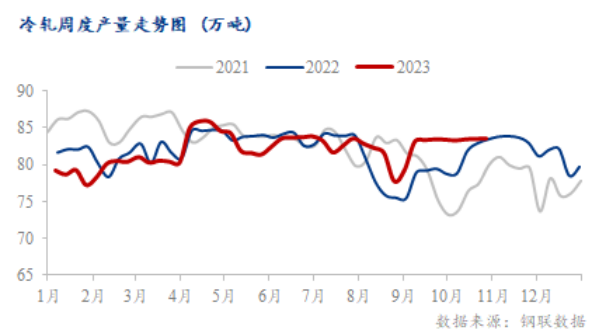

冷轧:预计11月价格震荡偏弱运行

10月全国冷轧板卷市场价格震荡下行。基本面看,在国庆节后,冷轧板卷基本处于增产降库的态势。据钢厂反馈,由于生产冷轧的利润较高,长流程钢厂都仍然有利润。由于当前冷热价差较大,靠外买热卷原料的独立压延厂的利润也较高。因此整个钢厂生产冷轧的积极性较强,产量始终维持高位。不过从市场心态来看,节后市场冷卷成交情况明显减弱,一方面是由于需要采购的下游终端已经在节后几周内采购已基本完毕,另一方面,冷热价差过大导致下游心态多谨慎,采购以刚需为主。再加上10月以来热卷期货多呈现区间震荡位置,市场拿货情绪不高,因此即便市场供需有所好转,但冷轧板卷价格依旧呈现下跌趋势。并且按当前的到货速度来看,10-11月冷轧增产的量,11-12月也将逐步流入消费地。这也就是说,冷轧钢厂增产所带来的压力传导到市场仍然需要时间,预计11月前期供需面仍有支撑,后半月随着库存压力增加,价格将有所下行。

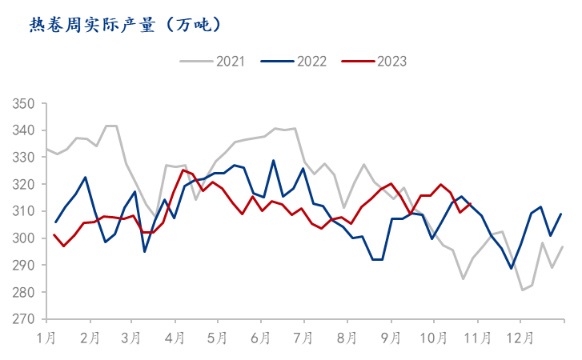

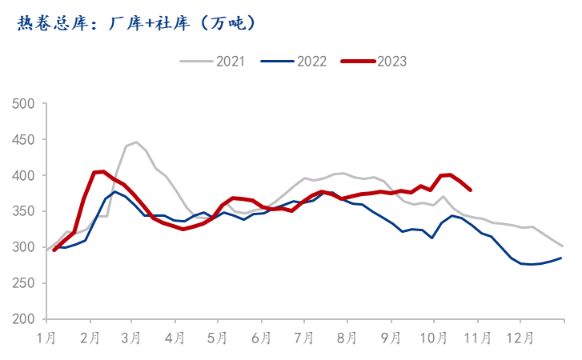

热轧:矛盾需要去化,负反馈进程仍会开启

10月热卷价格走势先跌后涨。十月份,钢厂利润不断收缩,虽有部分钢厂由于亏损进行检修减产,但对于铁水总量的影响有限,整体仍然高位运行。需求端来看,出口数据表现依旧较好,有效填补了国内需求较弱而造成的缺口。基建端来看,今年专项债额度基本发放完毕后,剩余额度主要以保障存量项目运作为主,也未有新开工项目出现,且“金九银十”的消费旺季被证伪,下游刚需采购为主。消费整体弹性较小,且有下降预期;制造业消费延续稳定运行态势。宏观方面,国内PMI重返扩张区间,工业有企稳回升的态势,综合来看,十月热卷旺季消费被证伪,由于钢厂亏损出现检修减产,产量小幅下降,原料成本向下带动价格走弱,呈现震荡下行,但随着一万亿国债等宏观利好出现,短期改变了市场运行逻辑,价格震荡走强,整体呈现先跌后涨的走势。

11月热卷价格走势预计先涨后跌。一万亿国债的政策利好,以及后续金融工作会议等预期将继续促进钢价走强,但宏观利好逐渐被市场消化后,价格终将回归至基本面,进入十一月份,热卷下游订单并没有明显恢复,且利润较差的情况下,市场拒绝主动补库存的意愿将延续。且伴随着钢厂利润继续收缩的态势,距离达到触发集中主动减产的临界点已经十分接近,对于供应减量最大的预期也是在十一月体现。需求端来看,出口虽延续高位运行,但已连续两个月边际走弱,这意味着高点已现,来自外需的增量空间后期难以看到,在内需弹性较小的情况下,若十一月供弱需平,供需矛盾将缓慢开启去化进程,预计十一月热卷价格在减产开始后震荡下行,随着钢厂利润修复后重新复产,价格随之企稳,最终供需关系将逐渐达到弱平衡。

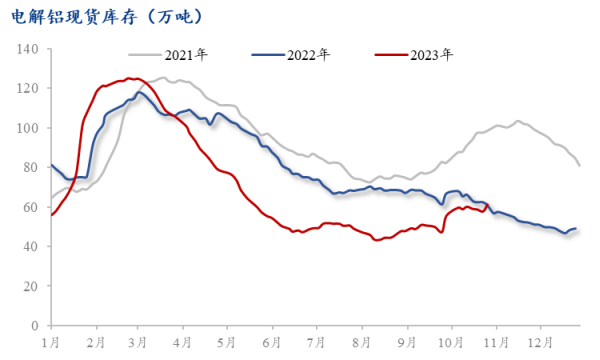

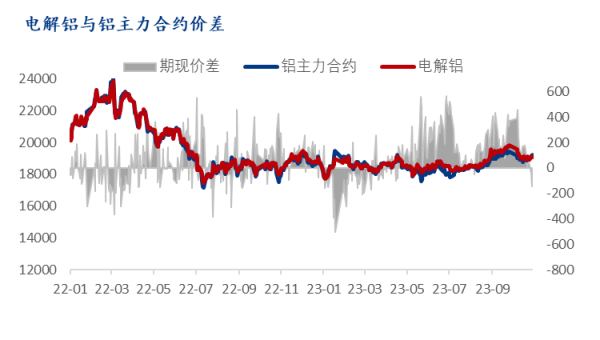

铝:预计11月铝价维持区间震荡

10月电解铝价格走势震荡偏弱,节后铝价出现大幅回落。虽然月底受国内宏观利好支撑,有所反弹,但随后铝价再度开启震荡下行的节奏,市场需求呈疲软状态。基本面看,云南召集省内电解铝企业商讨枯水期电力负荷管控事宜,市场对南方枯水期电力供应存在担忧,电解铝企业再度限产预期升温。初步预计压减15-20%负荷,折算年化减产产能或达85-113万吨,预计限产将于11月底开始实施。市场需求呈疲软状态,11月下游消费有转弱可能,铝价回落至相对低位,预计11月铝价维持区间震荡。

三、 汽车行业需求调研

根据Mysteel调研,截至目前,汽车行业样本企业原料库存月环比上涨3.01%,原料日耗月环比上涨0.62%,整体日耗有所转变,相较上月市场反馈出现小幅回升。

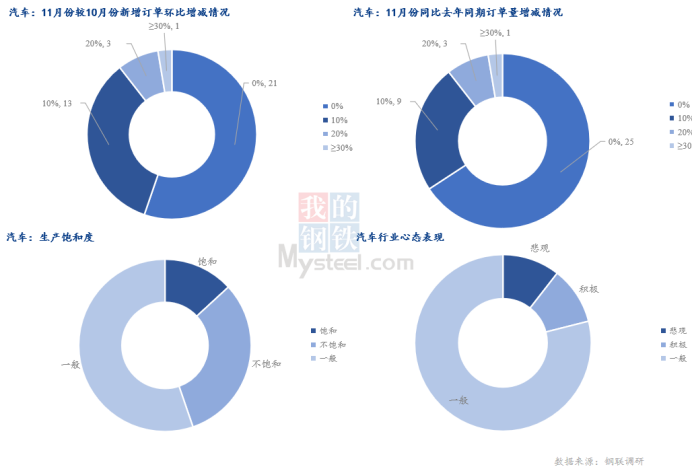

当下汽车生产企业反馈依旧不错,市场用钢量相较其他行业有所增加,主要原因是由于当前政策扶持增加,同时商用车以及家用车表现不错,部分新能源车企订单量进一步增加,传统车企逐步转型与造车新势力纷纷合作。从订单表现来看,无论环比上月还是同比去年同期,订单量都相对不错,并未出现缩减的情况。从生产饱和度来看,多数饱和企业仍以终端汽车生产企业为主,订单数相对较多,而其他相关配件企业生产并无较大明显变化,存在部分订单,但订单数并未呈现饱和生产。整体市场情绪仍维持平和的状态,对待传统车企压力依旧,预计汽车行业用钢量或将小幅增加但幅度不大。

四、 月度热点信息

1、2023年10月中国汽车经销商库存预警指数为58.6%

2023年10月31日,中国汽车流通协会发布的最新一期“中国汽车经销商库存预警指数调查”VIA(Vehicle Inventory Alert Index)显示,2023年10月中国汽车经销商库存预警指数为58.6%,同比下降0.4个百分点,环比上升0.8个百分点,库存预警指数位于荣枯线之上,汽车流通行业处在不景气区间。

2、中汽协:1-9月全国汽车商品累计出口金额同比增长33.9%

10月30日,据中国汽车工业协会整理的海关总署数据显示,2023年9月,与上月相比,汽车商品进口金额微增,出口金额小幅增长;与上年同期相比,汽车商品进口金额小幅下降、出口金额较快增长。2023年9月,汽车商品进出口总额环比增长3.8%,同比增长15.7%。其中进口金额环比增长0.47%,同比下降5.4%;出口金额环比增长5%,同比增长26%。2023年1-9月,全国汽车商品累计进出口总额同比增长14.6%。其中进口金额同比下降18%;出口金额同比增长33.9%。

3、乘联会:10月狭义乘用车零售预计202万辆,新能源预计75万辆

据乘联会消息,10月狭义乘用车零售销量预计202.0万辆,环比0.1%,同比9.5%,其中新能源零售75.0万辆左右,环比0.9%,同比增长34.6%,渗透率约37.1%。

中国汽车流通协会调研显示,9月汽车经销商综合库存系数为1.51,环比小幅回落1.9%,经历“金九”后终端库存压力有所缓解,但同比上升2.7 %,整体库存水平仍处于历史高位。年内有吸引力的新能源新产品仍层出不穷,对年内新能源市场销量构成有力支撑。

4、工信部:加快制定调整减免车辆购置税新能源汽车产品技术要求

10月20日,国新办就2023年前三季度工业和信息化发展情况举行发布会。工业和信息化部新闻发言人、运行监测协调局局长陶青表示,下一步,工信部将深入实施《新能源汽车产业发展规划(2021—2035年)》,完善工作举措、加强部门协同,推动新能源汽车产业高质量发展。统筹推进技术攻关、推广应用、基础设施建设等工作,加快电动化、网联化、智能化发展。持续扩大国内市场规模。加快制定调整减免车辆购置税新能源汽车产品技术要求,启动公共领域车辆全面电动化先行区试点、智能网联汽车准入和上路通行试点,深入开展新能源汽车下乡活动,持续做大国内市场基本盘。加快电动汽车和动力电池安全、自动驾驶、操作系统等标准制修订工作。加强生产准入管理和事中事后监管,守牢新能源汽车安全底线,让消费者喜欢买、放心用。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38