能链智电Q3收入同比激增536%,转型能源资产运营商

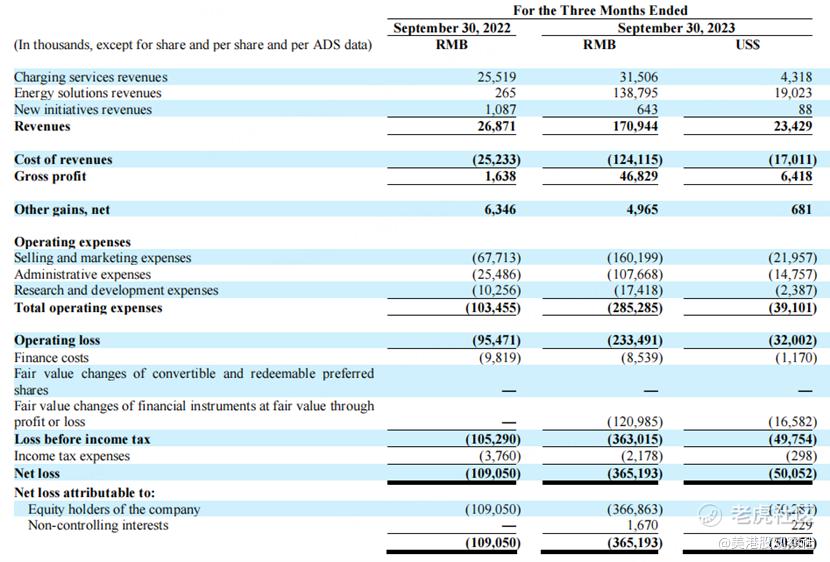

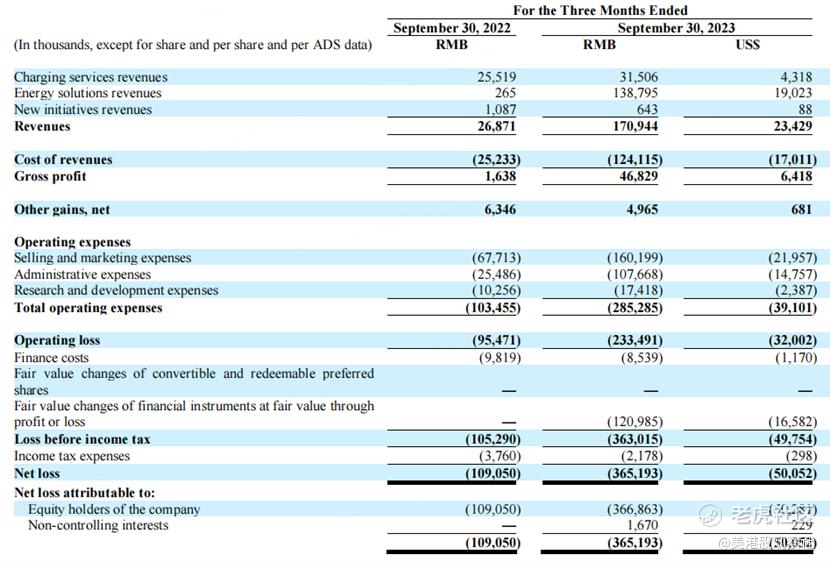

10月26日,中国充电服务第一股能链智电(NAAS.O)发布了2023年第三季度财报。得益于能源解决方案业务的发力,能链智电Q3实现净收入1.71亿元,同比增长536%,创下历史新高。

第三季度,能链智电实现订单量5920万单,同比增长58%,实现充电量1,383 GWh,同比增长66%,**国公用充电量21.8%。截至2023年三季度末,能链智电连接了767,611个充电桩,覆盖了73,710个充电站。公司预计2023年全年净收入将在5亿元至6亿元之间,同比翻5-6倍。

丨能源解决方案收入占比激增,净亏损率大幅收窄

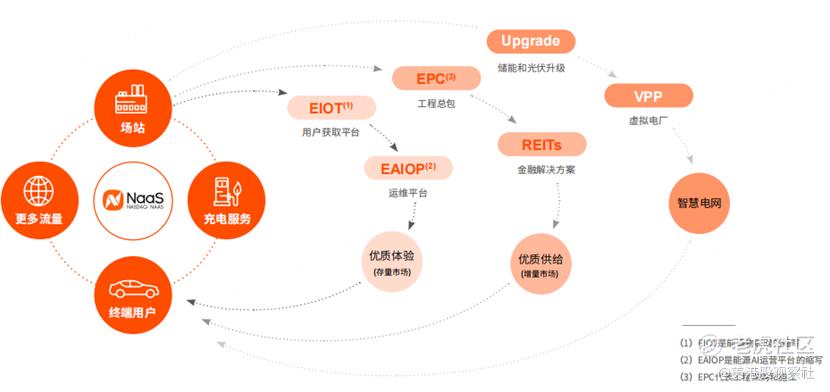

三季度,为了更加体现公司在新能源领域的业务扩张,展现向能源资产运营商转型的进展,能链智电调整了对业务的收入分类,新的分类包括充电服务、能源解决方案和创新业务三大类。

充电服务收入包括来自为电动汽车充电站提供移动连接解决方案和为NaaS在其全站运行模式下运营的充电站提供充电服务的收入;而能源解决方案收入则是提供综合充电设施和能源存储解决方案的收入,涵盖对充电站、可再生能源、储能电站的规划、部署、建设和优化;创新业务收入则主要包括来自电力采购服务和其他旨在提高能源资产的效率和盈利能力的服务的收入。

Q3最大亮点在于能源解决方案实现收入1.39亿元,收入占比达到81.2%,成为业绩增长的主要动力,主要得益于能源管理、储能等项目推进带来的收入确认。公司称,随着项目的不断推广,项目收入将持续贡献不菲的收入。而以互联互通为主的充电服务业务,克服了“下架”风波的影响,当季实现收入3150.6万元,同比增长23%。公司指出,其保持了对终端用户的激励政策,带动充电服务稳定增长。

随着收入的规模增长,以及项目收入带来的更高毛利,三季度的毛利率从去年同期的6.1%提升至27.4%,毛利则是增加了28倍。在费用端,Q3经营费用为2.853亿元,总费用率为167%,而去年同期为385%,说明公司的经营效率有所提升。

总的来看,收入、毛利率、经营效率的提升,能链智电的净亏损率也得到了大幅收窄,三季度Non-IFRS归属普通股东的净亏损为1.757亿元,Non-IFRS净亏损率从359%收窄至103%。

丨持续完善新能源服务产业链,转型能源资产运营商

三季度,能链智电持续深耕新能源市场,努力完善布局新能源业务产业链,通过参与对新能源充电场站的智慧选址、规划、部署、EPC建设和优化,从以聚合服务为主的充电服务业务,到目前实现以储能、EPC建设为主的能源资产运营领域,带动收入规模爆发性增长。三季度,能源解决方案贡献的收入占比达到81.2%。

其实,能链智电营收在三季度爆发并非偶然。早在上市之初,公司即确定了在新能源领域业务扩张的长期规划,将服务范围从能源物联网用户获取、场站运营维护的存量市场,扩张到工程总包、金融解决方案等增量市场,再到储能、光伏升级、虚拟电厂、智慧电网等万亿规模的庞大市场,从而实现业务的可持续增长。

在第三季度,公司EPC中标了浙江安吉鞍山站光储充换电设备供货及安装采购项目,中标金额高达6000余万元。旗下能仓科技与多家企业签约并配套部署集智能选址服务、督导调试服务和能源管理平台于一体的综合解决方案,部储规模达到130.088MWh,订单总额达到2.04亿元。

公司还跟山东滕州、湖北交投等地方政府和地方国企在充电基础设施建设、新能源数智化、绿色交通基础设施等方面展开合作,与国内最大的酒店SAAS服务公司订单来了合资成立智电来了,布局城市区域、高速公路、乡村民宿等充电服务高频需求场景。能链智电还与现代汽车、人保不动产、华润资本等全球型企业及大型央企合作,深度链接能源生态,不断提升服务的广度和深度。

此外,能链智电还扩大金融服务业务。与中国建设银行达成战略合作,双方将践行绿色金融理念,打造“互为战略、互为客户、相互赋能”的新型伙伴关系。还与深圳中顺易金融服务有限公司签署战略合作协议,围绕新能源产业金融创新、新能源资产证券化等方面开展合作,进一步推动新能源业务与金融服务深度融合。

日臻完善的充电服务产业链布局,使得能链智电的业务增长飞轮,从PPT上逐渐落地成为了财报中靓丽的数据。

丨国际业务

今年作为能链智电“国际化战略落地元年”,在国际业务上围绕能源相关资产进行布局,逐步取得成果,进一步明确了能链智电作为能源资产运营商的身份。

6月,能链智电收购香港光电,后者作为香港地区最大的屋苑及工商业屋顶太阳能电站开发和建设企业,市占率达到35%,为香港赛马会、香港交易所、领汇、香港国际机场、中远货柜码头等地标性建筑和企业提供了屋顶光伏建设及运营运维一站式解决方案。能链智电由此切入香港新能源市场,并通过与香港光电协同赋能,逐步布局新能源充电服务业务。

目前,香港电动车销量占比已经接近70%,预计未来5年后将会达到90%,电动车将会逐步替代香港油车市场。而截至2023年9月底,香港公共充电桩为7085个,车桩比高达9.3:1,存在较大的需求缺口。为此,香港特区政府于2020年斥资20亿港币投资EV屋苑充电易资助计划(EHSS),并于2022年为该计划追加注资15亿港币。而香港光电则是该计划合格承办商。

此外,10月份,能链智电还跟香港特别行政区引进重点企业办公室达成合作,成为首批重点引进企业。引进办将为能链智电提供一站式配套服务,助力能链智电完成未来能源AI解决方案等研发工作。

能链智电还在荷兰设立欧洲总部,并在新加坡建立了东南亚办事处和团队,同时也在阿联酋、阿曼、沙特阿拉伯等中东市场寻求市场机会。

服务全球20%的能源资产是能链智电远期目标,通过在国内外新能源市场的持续开拓,其正在向这一实现这一目标而努力,力争成为全球新能源资产运营和管理服务市场的领先者。

丨持续践行ESG战略,对指数基金配置吸引力加大

对一家美股上市公司而言,ESG无疑是机构投资者最看重的特质之一。ESG投资已经成为资本市场投资的宠儿,根据统计,截至2023年第二季度末,全球可持续的基金产品规模近2.8万亿美元,我国泛ESG基金产品数量达到了473支,基金管理规模已经接近了6000亿。

能链智电在转型能源资产运营商的同时,积极拥抱ESG,提出到2028年实现运营层面碳中和,实现使用100%可再生能源电力的目标。今年9月,能链智电被授予惠誉长青评级为“2”,主体得分为“76”的ESG主体评级。同时凭借在交通能源低碳发展方面的创新实践和杰出成果,能链入选新华网“2023企业ESG碳中和实践案例”。10月,能链智电还正式加入联合国全球契约组织,标志着能链的可持续发展实践已获得国际组织认可,ESG属性进一步增强。

此外,第三季度能链智电还被纳入了纳斯达克中国金龙指数(Nasdaq Golden Dragon China Index),成为300多家中概股中新能源行业代表的9家公司之一,也是唯一的新能源充电服务公司。

而在今年更早的时候,景顺基金旗下清洁能源基金(PBW)已经大手买入能链智电逾2000万美元,能链智电更是成为其第一大重仓股。随着能链智电未来被更多指数纳入,相信操盘各类指数基金的机构投资者会成为配置能链智电的重要力量。

尽管受美联储持续加息和国际形势复杂多变影响,全球资本市场今年大多表现低迷,能链智电的估值也受到大环境影响的压制。但是,凭借在充电服务全产业链的布局、国际化战略逐渐落地以及持续进行ESG等多方位的投入,能链智电的长期投资价值在当前的低估值下更加凸显,值得投资者保持关注。

$能链智电(NAAS)$ $Invesco WilderHill Clean Energy ETF(PBW)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26