增发1万亿国债释放了什么信号?两点关键变化、预示着两个重要的财政运行方向,利好基建相关板块及整体情绪

10月24 日,十四届全国人大常委会第六次会议表决通过了全国人民代表大会常务委员会关于批准国务院增发国债和2023年中央预算调整方案的决议,明确中央财政将在今年四季度增发2023年国债1万亿元,全国财政赤字将由38800亿元增加到48800亿元,预计赤字率提高到3.8%左右。增发的国债全部通过转移支付方式安排给地方,集中力量支持灾后恢复重建和弥补防灾减灾救灾短板,整体提升我国抵御自然灾害的能力。

今天上午10点,国务院新闻办公室举行了围绕介绍增发国债的例行吹风会。介绍了中央赤字规模,增发国债使用安排等重要信息。国家发改委固定资产投资司司长罗国三介绍,本次增发国债把防洪减灾工程作为重中之重,推动进一步整体提升洪涝灾害的防御能力。

财政部副部长朱忠明表示,将采用公开发行的方式和已经确定的年度国债发行进行统筹安排,前期财政部在制定下半年国债发行计划时,将原定年度国债的发行靠前安排,客观上也为后续增发国债留出了空间。

关于财政杠杆率的提高,朱忠明表示,虽然今年的赤字率有小幅提高,但我国政府的负债率仍处于合理区间,整体风险可控。另外,此次增发的1万亿国债全部通过转移支付方式安排给地方使用,全部列为中央财政赤字,还本付息由中央承担,不增加地方偿还负担。

国家发展改革委副秘书长张世昕表示,将加强对国债项目开工建设、资金使用等情况的监督检查,推动项目顺利建设实施,恢复和提升受灾地区生产生活条件,进一步增强防灾减灾救灾能力。对挤占挪用国债项目资金等问题,将按照有关规定严肃追责。

增发万亿特别国债主要用于8个方向

财政部副部长朱忠明介绍,聚焦中央政治局常委会会议确定的重点任务,围绕灾后恢复重建和提升防灾减灾救灾能力,增发万亿特别国债主要用于8个方向:

第一,用于灾后恢复重建,支持以京津冀为重点的华北地区等灾后恢复重建和提升防灾减灾能力,促进灾区基本生产生活条件和经济发展恢复到灾前的水平。

第二,是以海河、松花江流域等北方地区为重点的骨干防洪治理工程。支持大江大河大湖干流防洪治理、南水北调防洪影响处理、大中型水库建设以及蓄滞洪区围堤建设,加快完善防洪工程体系。

第三,是自然灾害应急能力提升工程。支持实施预警指挥工程、救援能力工程、巨灾防范工程和基层防灾工程,加强各级应急指挥部体系,提升防灾避险能力。

第四,是其他重点防洪工程。支持主要支流、中小河流、山洪沟治理和重点区域排涝能力建设,水文基础设施,小型水库工程,病险水库除险加固及安全监测,海堤治理,整体提升水旱灾害的防御能力。

第五,是灌区建设改造和重点水土流失治理工程。支持灌区建设改造修复、东北黑土区侵蚀沟治理、丹江口水库水土流失治理,提高灌溉供水、排水保障能力和防灾减灾能力。

第六,是城市排水防涝能力提升行动。支持构建城市排水防涝工程体系,推动系统解决城市内涝问题。

第七,是重点自然灾害综合防治体系建设工程。支持开展地质灾害综合防治体系建设、海洋灾害综合防治体系建设、森林防火应急道路建设、气象基础设施建设,推动灾害防治从减少灾害损失向减轻灾害风险转变。

第八,是用于东北地区和京津冀受灾地区等高标准农田建设。优先支持东北地区和京津冀受灾地区开展高标准农田建设。

本次国债增发有四大背景,发行落地或在1-2个月内

国金固收分析,本次国债增发主要源于以下四个背景:

1)地方债务压力较大,中央加杠杆空间更足。债务方面,截至2022年底地方债务规模在GDP中占比达119.8%。杠杆方面,截至2023年6月中央、地方杠杆率分别为21.4%、31.2%;

2)2023年一季度开门红,上半年基数效应对明年或有压力,财政前置发力必要性较强,关注明年一季度财政增发国债结转及提前批地方债前置发力力度;

3)化解地方政府债务风险叠加保障“三保”支出,地方通过自有财力大幅增加相关领域资金安排的余地较小;

4)稳预期重要性及必要性凸显,新华社预计明年财政赤字率由3%提高到3.8%左右,将超过2020年创历史新高,关注2024年目标赤字率调整及中央加杠杆情况。

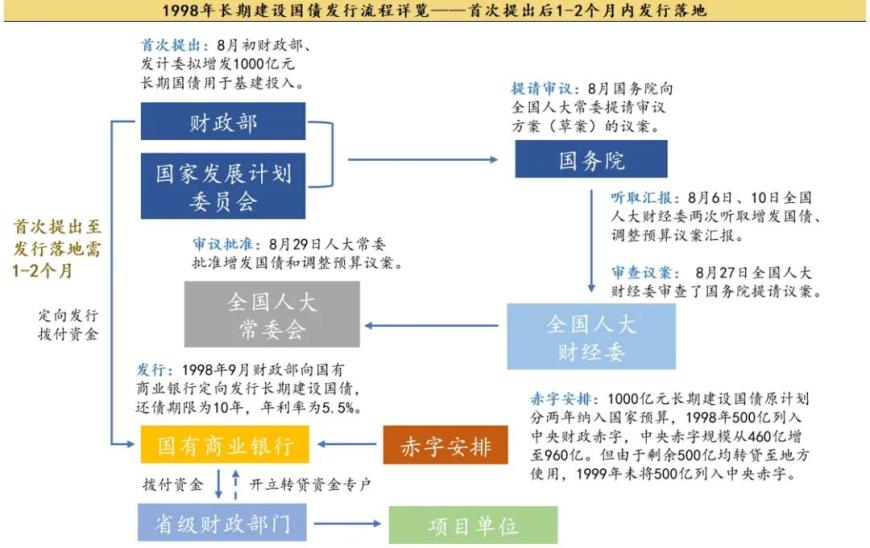

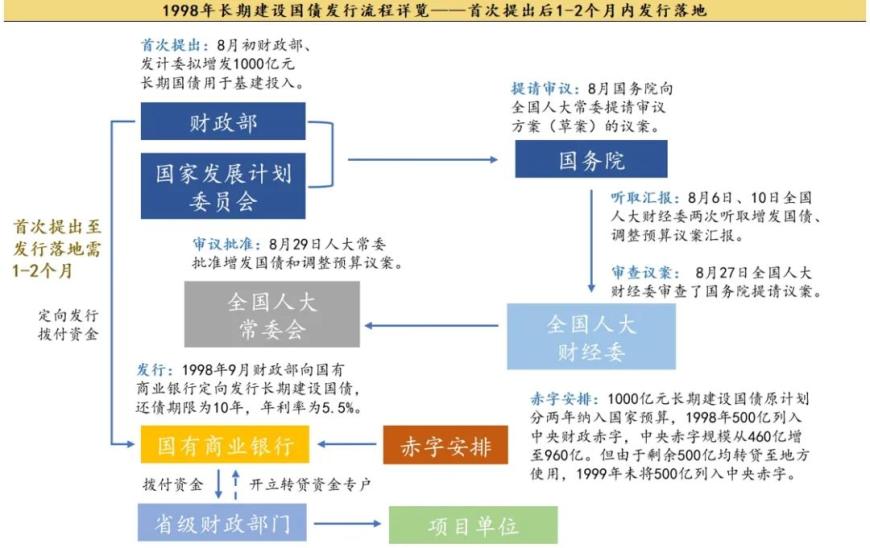

国金固收分析,长期建设国债从首次提出至发行落地需1-2个月。1998年8月初财政部拟增发1000亿元长期国债;8月6日、10日,全国人大财经委两次听取财政部及国家发展计划委员会关于增发国债、调整预算议案汇报,并于27日进行议案审查;8月29日全国人大常委批准增发国债和调整预算议案。1998年9月首批通过国有商业银行发行的长期建设国债发行落地。根据新华社报道,此次增发的国债将在今年四季度发行,发行落地或在1-2个月内。

本次国债增发有两点关键变化

招商宏观分析,本次增发国债动作有两点关键变化:一是作为特别国债管理但计入赤字;二是赤字率适度突破传统约束,为后续政策提供了一些期待。

为何此时增发国债?第一,8月17日的政治局常委会针对防汛抗洪和灾后重建已有相关部署。第二,虽然今年实现“5%左右”经济增长目标的概率较高,我国经济相对潜在增速仍有恢复空间,增发国债是进一步扩大内需的有力抓手。第三,百年变局下,全球气候和地缘形势都在发生重要变化,加强基础设施建设处于发展和安全的交汇点。

如何影响财政赤字?此次增发国债与特别国债既有所不同、又有相似性。特别国债不计入赤字,此次增发国债计入赤字,预计赤字率由3%提高到3.8%左右。普通国债的使用范围一般没有特殊指定,特别国债的特点则是有特定用途。此次增发国债也有明确用途,而且支出资金实施全流程跟踪监测,确保资金按规定用途使用,因此“作为特别国债管理”。

如何影响债券供给?估算11-12月新增国债净融资1.54万亿元,新增地方债净融资0.65-1.15万亿元,二者合计2.2-2.7万亿元左右,仍处于今年8月以来的高峰水平,也明显高于近年同期水平。

如何影响经济前景?短期维度,预计至多可拉动明年固定资产投资4个百分点左右。长期维度,此次将赤字率提高到3.8%左右,从现实应用角度有利于加快恢复重建、进一步提升我国防灾减灾救灾能力,从政策框架角度则是适时适度突破了传统约束、释放政府部门特别是中央政府部门负债率低的优势。由此出发,明年经济增长目标和赤字率安排如何设定,将是下一阶段国内经济的重要关注点。

预示着两个重要的财政运行方向

民生宏观指出,历史上增扩赤字的年份只发生在1998年至2000年。当年增扩赤字不仅因为当年经济承受着内外部双重冲击——外有亚洲金融危机,内有98年洪涝灾害;更重要的是,当年财政工具没有太多选择——政策性金融工具、商业银行信贷、城投融资,当时启用均存约束。增扩赤字,增发国债,是当年难以绕开的工具选择。

(一)当下财政工具箱非常丰富,理论上财政扩张不必然选择增发国债,毕竟增发国债面临较多约束,例如需人大审核,并设投向规定,使用起来灵活度有限,并非应急之用的完美工具。

(二)四季度已是财年收官时期,历史上较少年份会选择在财年收官时期发布财政新工具,尤其是突破赤字,增发国债。

(三)这次国债发行按照特别国债管理,然而又纳入赤字预算,这一点非常特殊。要知道过往常见情形为特殊国债不纳入赤字,例如2007年,又例如2020年。说明这次国债发行,本可以在特别国债口径之下,不扩张赤字。然而这次增发国债,刻意扩大赤字,说明突破赤字率是当前财政的主动选择。

刻意选择特殊时点(财年收官之际),刻意选择特殊财政工具(增发特别国债),并刻意突破赤字率,可以说财政意图非常明确——释放强烈信号,预示未来或将见到常规的或者非常规的积极政策,稳定全社会信心。正因如此,相较这次国债发行规模几何、用向哪里、撬动多少GDP,更重要的是这次增扩赤字带来的信号意义。

民生宏观认为,这次“刻意”增扩赤字,或预示着两个重要的财政运行方向。当前地方政府困囿于地方债务约束,土地出让金下台阶大趋势下,地方政府杠杆空间受限。这次增发国债用途不同寻常:(1)“通过转移支付方式全部安排给地方”。(2)“有助于缓解地方财政收支压力,进一步优化了财政支出结构,也进一步优化了债务结构”。

国债对应中央部门加杠杆,这次国债增发,最终形成的格局是杠杆加在中央,支出却落在地方,中央撬动整体政府杠杆。这一点与以往形成鲜明对比。

地方化债浪潮已来,化债本质逻辑是债务重定价过程中,完成风险转移并化解,并伴随一轮权责重塑。这也意味着,本轮化债还将伴随着深刻的财政运行框架变革。结合这次“刻意”的增扩赤字,我们似乎能够窥见未来财政运行框架的两大变革趋势。

利好基建相关板块及整体情绪

中信证券分析,本次时隔23年再度进行年内预算调整并增发国债,向市场传递出了积极的财政政策发力的信号,预计将对股市投资者的整体情绪有所提振。此外,考虑到本次增发国债将主要用于灾后重建、防洪治理等8个重点方面,预计对基建及相关板块有所带动。与此同时,预计基建上游需求也将迎来一定提升,利好上游行业。

民生宏观指出,鉴于这次增扩赤字,政策刻意释放积极信号,股票、商品和汇率,预计将给与积极的反应。增扩赤字推高四季度利率债供给,短期内加大资金面压力,加上增扩赤字释放较为浓烈的关注经济的政策信号,债券市场表现有待观察。

广发证券首席经济学家郭磊指出,对于权益资产来说,10年期美债收益率上冲、国内资金面略偏紧、全球地缘政治风险加大等三大因素构成近期扰动,实际上经济基本面已在触底后持续好转过程中。此次增发2023年国债及其隐含的政策信号将进一步巩固明年和中期的增长逻辑,有利于盈利预期和风险偏好回升。对债券的影响一是短期供给冲击;二是名义增长预期;三是流动性,而对流动性的影响需要具体看增发国债的发行方式。

中信证券分析,央行有较大概率在四季度采取降准的方式来释放流动性,也不排除通过降息的方式来引导实体融资成本进一步下行。若宽货币取向得以验证,财政进一步加码的概率已经不高,对债市的影响或将体现为利空出尽的逻辑,长债利率调整后将具备较强的配置价值。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26