中邮证券:给予华利集团买入评级

中邮证券有限责任公司李媛媛近期对华利集团进行研究并发布了研究报告《下游需求+库存拐点将至,新老客户订单增长可期》,本报告对华利集团给出买入评级,当前股价为51.2元。

华利集团(300979) 投资要点 (1)全球领先运动鞋履制造商。公司最早可追溯至1990年,创始人深耕鞋履制造业50余年,从事运动鞋履为主的产品开发设计生产及销售,客户包括Nike、Converse、Vans、Puma、UGG、UnderArmour等全球知名品牌。2022年公司鞋履产量达2.2亿双,是全球少数产量超过2亿双的鞋履制造。公司实际控制人及一致行动人为张聪渊家族,截止23H1张氏家族通过香港俊耀拥有公司84.85%表决权、中山浤霆拥有公司2.63%表决权,股权较为集中。公司2022年收入、归母净利润分别为205.7亿元、32.3亿元,17-22年复合增速分别为15.5%、23.9%,收入业绩稳健增长;23H1收入业绩分别下滑6.9%/6.8%,受22H2品牌商去库存以及经济形势下品牌对上游订单预测保守等因素影响短期增长承压。 (2)运动鞋履行业高景气度,上游头部供应商订单集中。根据GrandViewResearch数据,2019年全球运动鞋履市场规模为1685亿美元,16-19年复合增速为14.4%,呈现较高景气度,运动赛事、休闲场景需求拉动运动鞋服渗透率不断提升。根据欧睿数据,全球运动鞋服品牌商CR5份额为31.2%,龙头集中度较高。在专业化分工趋势下,全球龙头品牌Nike、Adidas、VF、Deckers、Puma、Columbia、UnderArmour等均采用品牌运营及制造分离模式,国内龙头运动品牌安踏、特步国际自产比例逐步降低,截止2022年安踏鞋履、特步国际自产比例分别为21%/35%,同时龙头公司头部供应商集中度高,以Nike为例23财年鞋履供应商CR4占比约58%,鞋履复杂的制造流程以及严格的供应商考核体系带动头部供应商份额有望稳中提升。东南亚基于较低的人力成本、土地租金以及友好的本土税收条件、贸易条件,已成为全球鞋履主要产能地,根据Nike23财年数据,越南、印度尼西亚和中国的工厂分别生产了约50%、27%和18%的耐克品牌鞋类产品。 (3)产品力领先、客户粘性强、产能充裕构筑核心优势。产品方面,公司拥有自主开发设计能力,形成以品牌为核心的开发体系,截止22年拥有发明专利18项,在模具、鞋底制造以及鞋面编织、制程上拥有多类型技术;同时成本控制(人效、工厂选择、自动化生产)良好,人效领先,且稳定交付,产品力领先。客户方面,公司成为Converse、Vans、Puma、UGG、HOKA最大供应商,NIKE核心供应商,与全球前十大运动鞋服公司中的6家达成合作,客户实力强;近年来前五大客户占比90%左右,前五大客户实现收入稳定增长,客户粘性强,且扩展Asics、NB、Onrunning、lululemon等新客户;公司屡次获得大客户颁发奖励彰显客户较高认可度。产能方面,公司22年产能为2.4亿双,仅次于裕元集团,未来仍有新产能陆续释放;同时,公司产能主要分布在越北、缅甸、印尼,具备一定的成本优势。同业比较来看,公司主要竞争对手为裕元集团、丰泰企业、钰齐国际,公司产能仅次于裕元集团,利润体量领先,远超同行的净利率主要得益于较高的毛利率以及较低管理费用率,展现出公司精益求精的成本管控能力。 (4)海外需求回暖、客户库存去化接近尾声、新客户持续扩展驱动增长。短期看,海外服装及配件需求回暖,零售商库存优化,根据ifind数据,23Q3美国服饰及配饰店零售端销售额同比增长2.2%,较23Q1加速,同时23年8月服装配饰店库存水平同比增长6.8%,环比增长1.6%,库消比为2.3,零售端库存整体良性。同时从越南鞋履出口数据来看,23年9月出口鞋履同比下降16.7%,降幅收窄;此外,公司大客户NikeFY24Q2(对应23年9月-23年11月)增速预期较佳,预计保持增长;DeckersFY23Q2加速增长,客户收入增长势头佳,同时Nike与Deckers存货增速连续下降,库存优化有望接近尾声。中长期看,公司前四大客户Nike、Deckers、VF、puma为公司贡献收入增速大于客户本身收入增速,老客户订单稳健,UA作为近年新客户订单快速增长,彰显新客户扩展能力,20年以来新开拓Asics、NB、Onrunning、lululemon等新客户打开远期成长天花板。 投资建议 我们预计公司2023年-2025年归母净利润分别为31.7亿元/37.6亿元/44.3亿元,对应PE分别为19.0倍、16.0倍、13.6倍,我们认为短期海外需求回暖、客户库存去化接近尾声带动订单恢复,中长期公司核心客户订单份额有望提升+持续扩展新客户打开远期成长天花板,看好公司未来发展,首次覆盖,给予“买入”评级。 风险提示: 全球运动鞋服行业景气度下行带动下游客户订单需求放缓风险;产能释放不达预期风险;工厂运营效率下降风险。

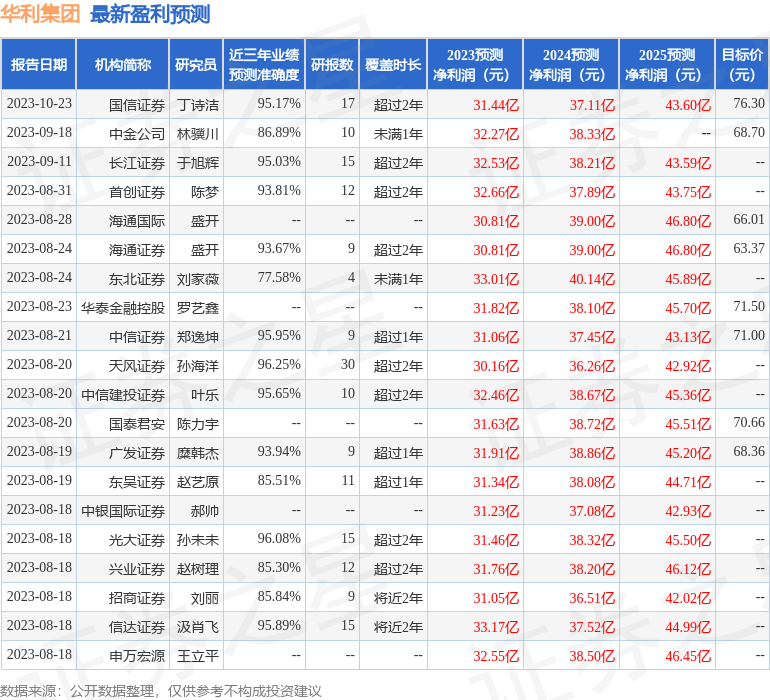

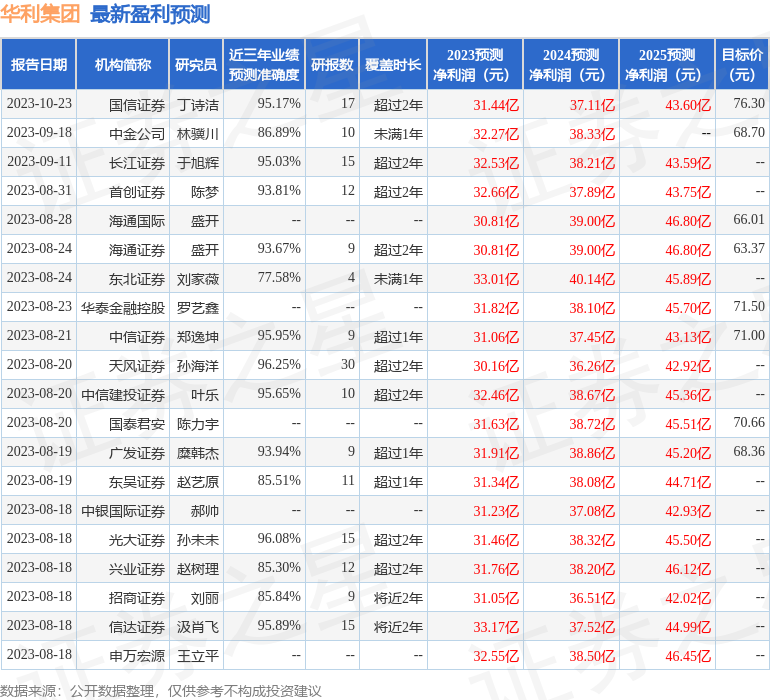

证券之星数据中心根据近三年发布的研报数据计算,天风证券孙海洋研究员团队对该股研究较为深入,近三年预测准确度均值高达96.25%,其预测2023年度归属净利润为盈利30.16亿,根据现价换算的预测PE为19.81。

最新盈利预测明细如下:

该股最近90天内共有31家机构给出评级,买入评级30家,增持评级1家;过去90天内机构目标均价为68.61。

以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26