果然上攻,A股能否顶住压力!数据说话,历史上汇金增持ETF后,市场怎么样?

10月24日,汇金宣布出手增持ETF后的第二个交易日,A股果然飘红!主流宽基指数方面,沪深300冲高后有所回落,上证指数现涨0.31%,中证800指数一度涨0.80%。

北向资金方面,截至目前,北向资金净卖出额34亿元。

图片来源:wind 截至2023年10月24日

作为A股代表性大中盘宽基指数,中证800指数近期刷新年内新低,来到2005年指数基日以来的大级别支撑关键点位,目前来看,超长线趋势性的技术支撑显示有效。

图片来源:wind 截至2023年10月24日

ETF方面,截至10月24日盘中,800ETF(515800)一度涨近0.8%,盘中溢价频现,反映买盘布局意愿强烈;上交所权威数据显示,截至10月23日,800ETF(515800)已连续2日获资金增仓,近60日净流入额超67亿元。

图片来源:wind 截至2023年10月24日

此外,杠杆资金方面,800ETF(515800)10月23日融资买入额环比大增,最新融资余额超1200万元。

图片来源:上海证券交易所 截至2023年10月23日

中证800指数成份股方面,中微公司大涨超6%,北方华创涨超5%,首创证券韩超4%,昆仑万维、张江高科涨超3%,赣锋锂业涨超2%,寒武纪、天齐锂业涨超1%,中际旭创、中国卫通、浪潮信息、立讯精密、中国平安均小幅上涨;跌幅方面,中兴通讯、工业富联跌超5%,科大讯飞跌超3%,中芯国际跌超2%,比亚迪跌超1%,贵州茅台、宁德时代小幅下跌。

【当下市场怎么看?】

我们认为,目前,国内经济数据体现出较为明显的复苏改善,给股市带来基本面支撑。

同时,A股股债性价比指标也已经回升到历史高位,也就是说,从理性的角度看,A股资产放在全球权益资产中比较也极具投资性价比。

但是在市场筑底阶段,主题投资的主线并不清晰,而通过宽基指数,来抓A股从左侧进入右侧的时机是更为便捷有效的。

以主流的大中盘代表性宽基指数800ETF(515800)为例,800ETF(515800)自9月以来获得较多净申购,9月单月获资金净流入超42亿元,高居全市场股票型ETF第一;截至10月20日,近60日累计获资金增仓超67亿元。从一方面也说明投资者的配置思路是以宽基作为主要配置方向,尤其是中证800这一类代表性大中盘指数。

究其原因,是在于泥沙俱下的市场中,押注单一行业的胜率显然不如选择宽基指数;

另外,当我们要表达 “A股相对便宜” 这一观点时,选择宽基指数,显然更为切题,毕竟宽基指数更能代表A股整体市场。

【中证800正越来越多的成为“机构宠儿”】

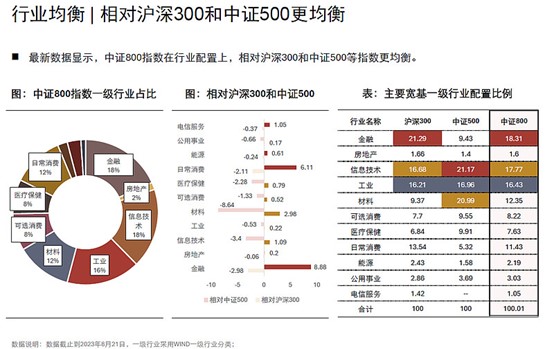

而同样是主流宽基指数,中证800和沪深300相比,有何不同?

一般而言,沪深300 和中证500 分别代表价值和成长风格,存在一定轮动特征,但中证800 风格兼配从容应对。

此外,近两年,我们发现,越来越多的资管机构开始将中证800指数作为主动权益基金的业绩比较基准,而且主动权益基金跑赢业绩比较基准的难度越来越大。这跟往常大家的认知(以沪深300或者其它基金指数作为基准)不同,其背后蕴含了什么道理呢?

首先,中国的投资环境在发生重要的变化。国内经济正在经历深度的结构调整,全球格局也在发生重大变化。这导致很多产业在格局重塑过程中,行业分层和公司分层在加快,资本市场呈现结构性特征。同时,市场的有效性大幅提升,投资获得超额收益的难度大幅增加。

其次,中证800指数作为一支具有“标志性”的宽基指数,合并了沪深300和中证500,更能代表A股市场,从覆盖度和重要性上来说,堪比美股的标普500指数。今年以来,中证800全收益指数下跌2.99%,而同期万得偏股混合基金指数的跌幅为10.28%(Wind,截至2023年10月13日)。

【历次汇金增持ETF,市场表现如何?】

从下图我们看到,历史上绝大多数时间,汇金的增持时点都在市场相对底部空间,增持之后,大市均有不同程度的反弹。

图片来源:wind 截至2023年10月24日

【估值怎么看?】

从估值角度看,中证800指数当前PE-TTM为12倍出头,位于过去十年25%分位数以下,绝对估值和相对估值均位于历史较低的水平,具备充分的修复空间(数据来源:Wind,时间区间为2013/10/23-2023/10/23)。

(数据来源:Wind,时间区间为2013/10/23-2023/10/23)

因此,综合以上数据看,当前配置中证800产品的吸引力还是比较大的。

而如果看好中证800指数未来的表现,在挂钩该指数的一系列产品中,800ETF(515800)是优质投资标的。

这是全市场规模领先的复制跟踪中证800指数的ETF,也是首批北向资金可以买入的ETF互联互通标的,且有配套联接基金(A类:012596,C类:012597)方便场外申购。

800ETF(515800)不仅具备较好的流动性和较大的规模,还拥有全市场最低的股票型ETF费率结构,其中管理费仅0.15%/年,托管费仅0.05%/年,更低的费率可以帮助投资者优化持有体验。

中证800指数可以作为配置当中的压舱石。从长期看,2007年以来,中证800指数的基本面与中国GDP增长趋同(海通证券,《你真的了解中证800吗?》,2023年4月12日),是真正有效代表中国市场、某种意义上也可以看做是能与中国经济一同成长的指数之一。

因此,如果看好中国经济的未来,选择800ETF(515800)应该会是长期获取A股成长价值的理想方式。

基金有风险,投资须谨慎。本资料仅为宣传材料,不作为任何法律文件。我国基金运作时间较短,不能反映股市发展的所有阶段。投资有风险,基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩并不预示未来表现,基金管理人的其他基金业绩和其投资人员取得的过往业绩并不预示其未来表现。投资人应当仔细阅读《基金合同》、《招募说明书》和《产品资料概要》等法律文件以详细了解产品信息。本基金属于中等风险等级(R3)产品,适合经客户风险承受等级测评后结果为平衡型(C3)及以上的投资者,客户-产品风险等级匹配规则详见汇添富官网。在代销机构认申购时,应以代销机构的风险评级规则为准。本产品由汇添富基金管理股份有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。中证800指数由中证指数有限公司(“中证”)编制和计算,其所有权归属中证及/或其指定的第三方。中证对于标的指数的实时性、准确性、完整性和特殊目的的适用性不作任何明示或暗示的担保,不因标的指数的任何延迟、缺失或错误对任何人承担责任(无论是否存在过失)。中证对于跟踪标的指数的产品不作任何担保、背书、销售或推广,中证不承担与此相关的任何责任。标的指数并不能完全代表整个股票市场。标的指数成份股的平均回报率与整个股票市场的平均回报率可能存在偏离。目标ETF的联接基金的表现不能保证会与目标指数和目标ETF表现完全一致。中证800指数2018-2022年历年及2023年上半年表现分别为-27.38%、33.71%、25.79%、-0.76%、-21.32%、0.02%,数据来源:Wind,截至2023/6/30。

风险提示:界面有连云呈现的所有信息仅作为参考,不构成投资建议,一切投资操作信息不能作为投资依据。投资有风险,入市需谨慎!

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33