历史总是惊人的相似

外国分析师指出,现在的美国跟2007年时太像了!是什么样的原因让他做出这样的判断?一起来看看吧。

作者:Bret Jensen

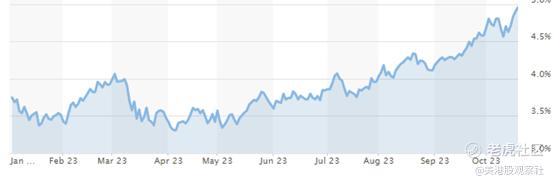

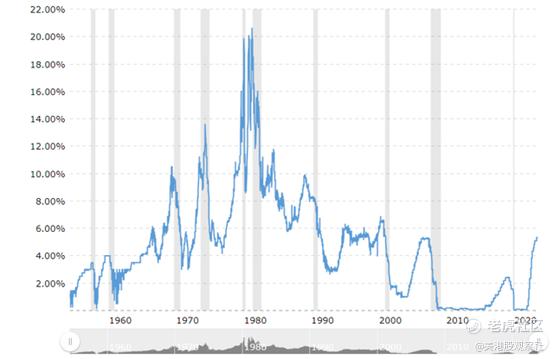

美国2年期、10年期和30年期国债的收益率在周三升至自2007年以来的最高水平。这导致股市暴跌,纳斯达克指数当天下跌1.62%。标普500指数下跌超过1.3%,道琼斯指数下跌近1%。小盘股罗素2000指数表现得更糟糕,下跌了2.15%。

在第三季度上涨74个基点后,10年期国库券的收益率迅速接近5%的水平。对于老投资者来说,越来越有梦回2007年的味道了。

现在的情况与2007年太像了,美国总统在民意调查中不尽人意,美国卷入中东地区的潜在冲突,明年还有一次选举。与2007年一样,银行体系的压力明显增加,美国历史上第二、第三和第四大银行倒闭发生在今年上半年,其中硅谷银行的倒闭更是成为头条。

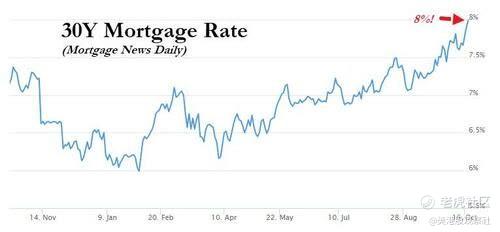

而房地产市场的处境也像2007年那般。2000年的宽松信贷刺激了房价的大幅上涨,直到2007年房价才开始下跌。这次疫情期间,低利率和低于3%的抵押贷款利率导致美国平均房价上涨了约30%。

30年期抵押贷款利率自2000年以来首次触及8%的水平,现房销售开始受到越来越大的负面影响。抵押贷款申请量也刚刚触及1995年以来的最低水平。住宅房地产投资已经连续九个季度收缩,这是自房地产市场崩溃以来持续时间最长的一次。

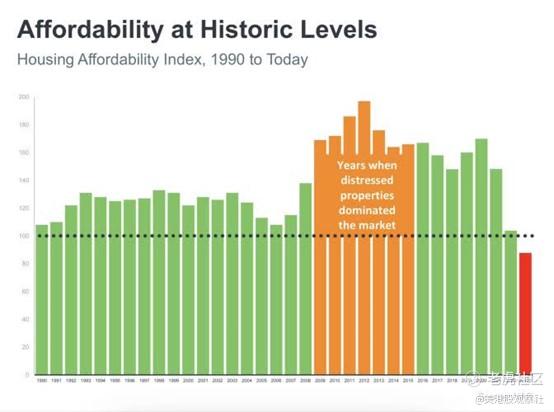

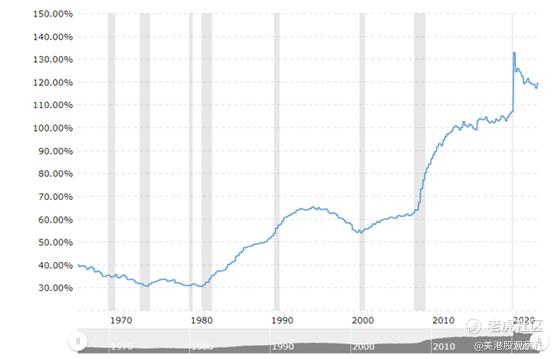

从历史角度看,住房可负担性(上图)已经变得非常糟糕。一座价值40万美元的房屋,首付款20%,现在的30年期普通抵押贷款每月要比两年前多支付1000美元,当时的抵押贷款利率为3%。ICE的企业研究副总裁最近在CNBC上表示,要恢复“正常”的住房可负担性水平,平均收入必须上涨55%,或者房价必须下降35%。

到目前为止,房价一直保持稳定,这在很大程度上要归功于库存不足,因为许多房主对他们目前的房产持有低抵押贷款利率的“金手铐”。房屋被强制执行的案件上升了34%,这一数字在未来几个月可能还会进一步上升。高抵押贷款利率将继续对房地产商造成相当大的不利影响。新屋销售下降也将影响房地产配套行业。

未来最有可能出现的情况是,美国的平均房价在未来几个季度下跌。幸运的是,这不会引发像2007年那样的金融危机。由于金融危机后信贷标准大幅收紧,房屋中有太多的资产净值。十多年来,低首付或零首付以及“骗贷款”的日子已经成为过去。

正如马克·吐温的名言:“历史不会重演,但总是惊人的相似”。虽然住宅房地产市场应该能经受住即将到来的风暴,但分析师对商业房地产的前景却不那么乐观。

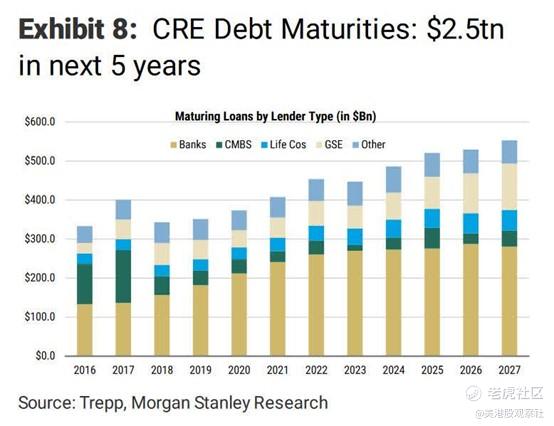

从三个月前至今,商业地产的环境已经恶化。自8月份以来,办公楼抵押贷款的违约率从139个基点上升到9月份的10.75%。

这确实令人担忧,因为考虑到未来几年有多少商业地产债务必须展期,利率将继续上升。由于疫情导致线上办公数量激增,许多主要城市的办公楼价值大幅缩水。

不断上升的违约率和快速下跌的房地产价值,让人越来越担心地区银行体系。地区银行持有约30%的CRE贷款,其中约70%是由地区银行发放的。今年早些时候,我们已经看到三家知名的地区性银行倒闭。

好消息是大型银行对CRE贷款的集中度和敞口较低。他们的资产负债表也比金融危机之前更健康,拥有更高的储备金。像摩根大通这样的大银行在第三季度的业绩结果证实了他们目前的稳健地位。

从上图中可以看出,自金融危机以来,美国债务与GDP的比率急剧上升,目前略高于120%,这是美国历史上仅在二战期间出现过的水平。

此外,2007年的利率较低。当年年底,联邦基金利率略高于4%,2008年3月略低于3%。联邦基金利率目前稳定在5%以上。按照目前的联邦基金利率,为目前超过33万亿美元的国债融资,每年将花费超过1.7万亿美元。

情况不会像金融危机的那样严峻,主要是因为商业地产是一个比住宅房地产小的市场。然而,考虑到这些不利因素和当前利率水平下的债务负担,分析师认为在2024年避免经济衰退的可能性非常低。

$标普500ETF(SPY)$ $纳指100ETF(QQQ)$ $罗素2000指数ETF(IWM)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47