疯狂星期四,沪指收跌!食品ETF(515710)全天溢价高企!百亿资金爆买,半导体迎真拐点?

疯狂星期四。10月19日,大盘全天低开低走,上证指数收跌1.74%报3005.39点,深成指跌1.65%报9655.09点,创业板指跌1.28%报1913.7点。券商盘中异动频发,锦龙股份强势涨停,顽强护盘!交投方面,两市今日成交额8127亿元,较上个交易日放量461亿元。北向资金全天净卖出117.04亿元,连续5日净卖出累计近290亿元。

盘面上,贵州茅台等权重股集体调整,食品饮料板块重挫超3.5%。不过资金却是越跌越买,食品ETF(515710)场内全天溢价交易,表明或有资金逢跌吸筹!半导体板块逆市活跃,百亿资金爆买,叠加芯片涨价+业绩改善,这次迎真拐点了?寒武纪、新洁能、瑞芯微等3股齐封板,智能制造ETF(516800)逆市收涨!

展望后市,中金公司指出,当前市场仍在经历从“政策底”到“市场底”的过程,投资者情绪扭转可能需要时间。市场当前位置和估值已隐含较多偏谨慎预期,对后市表现不必过于谨慎,对于磨底期不必过于悲观,四季度可能仍然是政策发力的重要窗口期,继续耐心等待积极催化因素。

【ETF全知道热点盘点】今日重点聊聊券商、电子和食品等3个板块主题的交易和基本面情况。

一、最高涨超25%,券商局部行情活跃!回购大军再扩容,政策护航下估值修复可期?

今日三大指数破位下行,券商早盘一度奋起护盘,但孤木难支,最终难敌整体颓势,券商ETF(512000)场内价格最高涨近1%,收跌0.55%,日线三连阳,全天成交额5.56亿元,较前一日放量超27%。

近期券商板块局部行情活跃,盘中异动频发,锦龙股份今日盘中三度触板,最终封住,10月以来累计上涨8.55%;华创云信早盘涨停,收涨逾7%,日线5连阳,10月以来更是累计上涨超25%。首创证券、国联证券、国信证券等近期也表现亮眼。

资金方面,主力资金今日继续逢机增仓,证券板块(申万二级)单日再获主力资金净流入9.54亿元,高居所有申万二级行业吸金榜第3位。

ETF资金面也现回暖信号,券商ETF(512000)昨日获资金净申购5143万元,近20日资金累计净流入6.31亿元。

此外,上市券商股份回购队伍继续扩容,东方证券、国投资本近日双双宣布回购,分别拟以2.5~5亿元和2~4亿元回购股份。此前国金证券、东方财富、海通证券已动用“真金白银”进行回购,合计回购金额超4.65亿元。

当前市场点位、成交量都在相对低位,券商板块估值也处于历史底部水平,截至10月19日,囊括50只上市券商的中证全指证券公司指数最新市净率PB为1.33倍,处于近10年13.31%分位点。无论是资金增持还是上市券商股份回购,均体现了对板块(个股)估值回升和未来发展的信心。

自7月以来,在高层会议“活跃资本市场”的精神指导下,证监会加速推出一系列综合举措,并对市场关注的热点问题快速响应。最新落地的阶段性收紧融券和战略投资者配售股份出借,是监管层呵护市场的延续。与此同时,证监会对融资端改革也将深化,表态将适时出台资本市场支持高水平科技自立自强的系列政策措施。国开证券表示,在政策的逆周期调节逐步发力,资本市场建设加速的背景下,券商板块业绩及估值有望迎来边际改善。

华西证券表示,资本市场的重要性仍将继续增加,预计未来更多活跃资本市场相关政策将稳步落地,伴随着国内经济基本面企稳修复以及市场情绪回暖,都将对券商板块形成直接利好,驱动板块估值修复。

公开资料显示,券商ETF(512000)跟踪中证全指证券公司指数,一键囊括50只上市券商股,其中近6成仓位集中于十大龙头券商,“大资管”+“大投行”龙头齐聚;另外4成仓位兼中小券商的业绩高弹性,吸收了中小券商阶段性高爆发特点,是集中布局头部券商、同时兼顾中小券商的高效率投资工具。

二、芯片涨价+业绩改善,叠加百亿资金爆买,半导体迎真拐点?多空力量博弈,电子ETF(515260)微跌0.57%

电子板块今日内部分化,半导体逆市走强,瑞芯微涨停,中芯国际、复旦微电、中科曙光等纷纷涨超2%;消费电子则明显调整,蓝思科技下跌超6%,TCL科技、京东A、工业富联等跌超2%。

多空力量博弈下,中证电子50指数冲高回落,收跌0.93%。代表ETF方面,电子ETF(515260)早盘场内价格一度涨逾1.3%,午后回落明显,收跌0.57%,但仍强大于市。

资金面上,主力依然盘踞在电子行业!电子行业今日获主力净流入48.75亿元,近5日获主力资金加仓近140亿元,近20日获主力资金加仓近520亿元,资金面遥遥领先!

细分来看,半导体行业今日揽筹超57亿元,居申万二级行业主力资金流入排行榜第一,近20日获主力资金加码超116亿元!

半导体近期走强,或与2点因素有关,一是半导体芯片涨价声不断;二是相关中外企业业绩也大幅改善,行业复苏预期空前强烈。

消息面上,据TrendForce集邦咨询统计,自第四季起,运存DRAM与闪存NAND Flash均价开始全面上涨,预计DRAM第四季合约价季涨幅约3%—8%,NAND Flash第四季合约价全面起涨,涨幅约8%—13%。

业绩方面,世界头部存储厂美光发布2023年第四财季业绩显示,单季营收环比增长2%。SK海力士在第二季度已经实现业绩环比较大程度提升,其NAND Flash收入环比增长26.4%、DRAM收入环比增长48.9%。

芯片制造巨头台积电今日发布业绩报告,第三季度净营收5467.3亿元新台币,环比增长13.7%;第三季度净利润2108.0亿元新台币,环比增长16.0%。

国内,Wind数据统计显示,截至18日收盘,半导体芯片板块有5家公司发布了三季度业绩预告或三季报。部分算力芯片龙头昨日披露三季报,净利润同比增加最高近40%。

中原证券指出,半导体周期底部信号显现,消费类需求在逐步复苏中,存储器价格拐点渐显,周期复苏或将至。目前半导体行业处于下行周期底部区域,下游需求呈现结构分化趋势,新能源汽车需求相对较好,目前半导体行业估值处于近十年偏低水平。

资料显示,电子ETF(515260)跟踪中证电子50指数,持仓A股50只电子龙头股,全面覆盖AI芯片、消费电子、汽车电子、5G、云计算等热门产业龙头公司,一键布局A股电子核心资产。附前十大权重股一览:

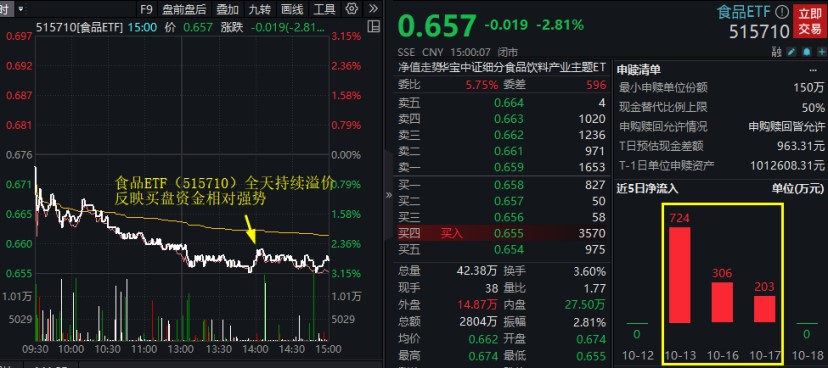

三、“股王”重挫5.67%!食品ETF(515710)放量跌2.81%创年内新低,全天溢价交易

“股王”贵州茅台今日放量大跌引发市场热议!截至收盘,茅台跌5.67%,创年内最大单日跌幅,全天成交121.47亿元居A股第二,且创下年内最大单日成交额。

茅台官方盘中回应,已关注到股价波动,目前生产经营正常。不过市场上对于茅台跳水原因众说纷纭,主要有这几种说法:1)茅台四季度业绩增速放缓的“小作文”所致;2)近日部分茅台酒产品价格走弱,放大了市场悲观情绪;3)北向资金今日大幅净卖出逾117亿元,茅台遭遇抛售。

龙头股重挫,白酒股全线不振,细分食品指数成份股中,五粮液、泸州老窖、山西汾酒、舍得酒业、酒鬼酒等纷纷跌逾3%;大众品同步下行,伊利股份跌1.62%,海天味业跌2.88%。

食品ETF(515710)跟踪细分食品指数,场内价格收跌2.81%,报0.657元,价格创年内新低!食品ETF(515710)场内全天溢价交易,截至收盘溢价率仍达0.31%,反映买盘资金相对强势,或有资金逢跌吸筹。而此前4日内,食品ETF(515710)有3日获资金净申购,金额合计超1200万元。

中泰证券指出,对于部分产品价格走弱情况,总体来看,散瓶飞天较节前、节后均有下降,珍品略有下降,而其他茅台酒变化并不大,整箱飞天价格反而较节前有明显回升。观察历史走势,近两年节后茅台酒价格大多呈下降趋,散瓶飞天价格后市有望稳定。浙商证券认为,茅台高质量发展,增长稳健,飞天茅台限量、非标放量、系列酒提结构、未来量价齐升。

对于板块整体看法,浙商证券表示,在白酒基本面强韧性+库存批价趋于合理+仍有潜在政策催化的背景下,对于白酒行业的中期表现更乐观。大众品方面,平安证券认为,随着需求弱复苏,成本持续回落,预计板块盈利能力将进入环比优化阶段,建议关注三季报表现,持续推荐餐饮供应链维机会。

投资策略上,天风证券表示,看好行业消费升级趋势不可逆下的食饮板块性投资机会,建议关注三条主线:1)经营处于底部&估值具备相对性价比类型标的;2)或享受估值切换红利主线(强α);3)建议关注强β主线。

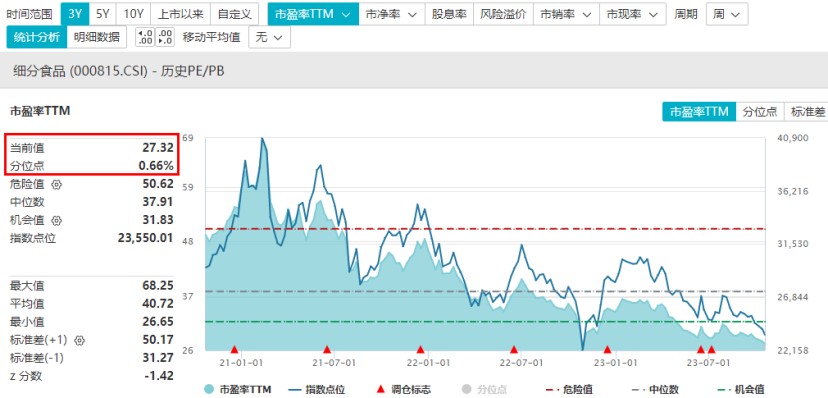

值得注意的是,吃喝板块当前估值已跌至近三年极限低位。以食品ETF(515710)跟踪的中证细分食品饮料产业主题指数估值为例,Wind数据显示,截至10月18日,指数PE估值27.32倍,处于近三年0.66%的分位点,已至阶段性底部区间,估值性价比尤为凸显。尽管后市走势还存在一定不确定性,但向下的空间或已较小,而估值修复的空间相对更大。

就吃喝板块投资而言,可以考虑选择高效投资工具食品ETF(515710)。公开数据显示,食品ETF(515710)跟踪中证细分食品饮料产业主题指数,超6成仓位布局白酒,近4成仓位布局饮料乳品、调味、啤酒等板块,其中“茅五泸汾洋”权重超50%(贵州茅台、五粮液、泸州老窖、山西汾酒、洋河股份),兼顾伊利股份、海天味业、青岛啤酒等细分板块龙头。

数据来源:沪深交易所。

风险提示:券商ETF被动跟踪中证全指证券公司指数,该指数基日为2007.6.29,发布于2013.7.15;电子ETF被动跟踪中证电子50指数,该指数基日为2008.12.31,发布于2009.07.22;食品ETF(515710)被动跟踪中证细分食品饮料产业主题指数,该指数基日为2004.12.31,发布于2012.4.11,智能制造ETF被动跟踪中证智能制造主题指数,该指数基日为2012.06.29,发布于2016.07.20。指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。文中提及个股仅为指数成份股客观展示列举,不作为任何个股推荐,不代表基金管理人和本基金投资方向。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金过往业绩并不预示其未来表现!根据基金管理人的评估,券商ETF、电子ETF、食品ETF、智能制造ETF风险等级均为R3-中风险。销售机构(包括基金管理人直销机构和其他销售机构)根据相关法律法规对本基金进行风险评价,投资者应及时关注基金管理人出具的适当性意见,各销售机构关于适当性的意见不必然一致,且基金销售机构所出具的基金产品风险等级评价结果不得低于基金管理人作出的风险等级评价结果。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益做出实质性判断或保证。基金投资需谨慎。

风险提示:界面有连云呈现的所有信息仅作为参考,不构成投资建议,一切投资操作信息不能作为投资依据。投资有风险,入市需谨慎!

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47