中东硝烟再起,全球股债汇商如何“应战”?

尽管到目前为止,市场总体上对以色列和哈马斯的战争反应温和,但这种情况可能会发生改变。如果冲突蔓延至更广泛的地区,这可能会给世界经济增长带来另一次冲击,并阻止反通胀进程。

以下是一些五大需要关注的重点场景。

1、伊朗介入,石油危机?

伊朗更多地参与冲突的可能性以及美国加大对伊朗石油制裁的回应成为人们关注的焦点。

对冲基金Cayler Capital的创始人兼首席信息官布伦特·贝洛特(Brent Belote)表示:“对伊朗石油出口的打击可能会立即导致市场上的石油供应减少100-200万桶/日。”

贝洛特预计,万一美国向中东派遣军队(这种可能性不大),油价将上涨20美元,“甚至更多”。

周三,布伦特原油上涨2%以上,至92美元/桶以上,消息面上,伊朗外交部长呼吁对以色列实施石油禁运。地缘紧张局势导致油市对任何石油供应中断保持高度警惕。

1973年10月至1974年3月,由于赎罪日战争促使阿拉伯国家对以色列的支持者实施石油禁运,石油价格飙升了300%以上。

摩根大通私人银行策略师麦迪逊·法勒(Madison Faller)在一份报告中表示:“与当时相比,以色列如今与其他阿拉伯国家的关系更好,而且全球石油供应不再那么集中。”

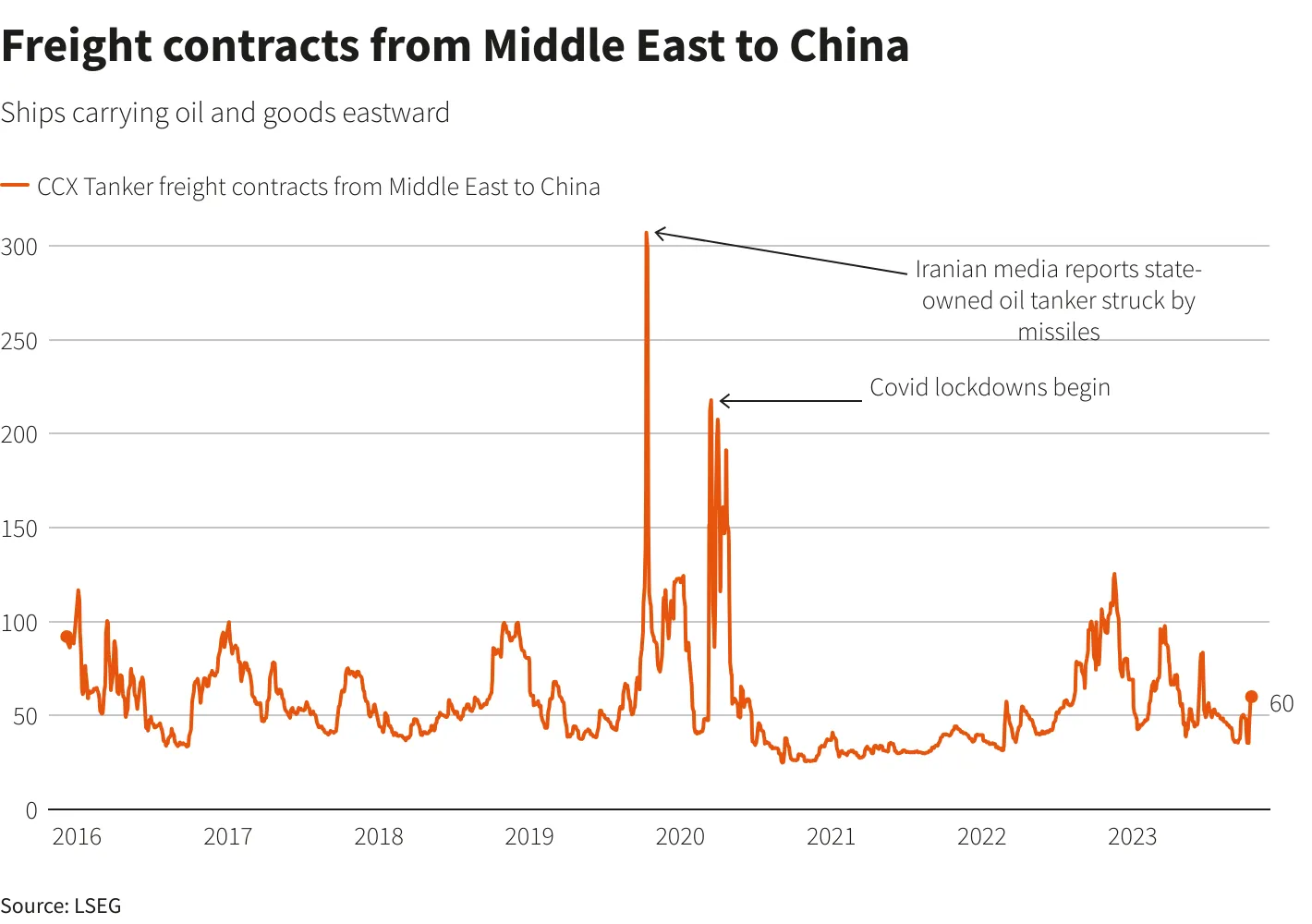

大宗商品投资者斯维兰资本(Svelland Capital)董事纳迪亚·马丁·维根(Nadia Martin Wiggen)补充说,地区性冲突将扰乱地中海、黑海和土耳其周边的油轮航线。

2、通胀飙升?

当前,通胀已经放缓,全球加息潮接近结束。但显然,如果油价再度飙升,这可能会阻止通胀下行。上周天然气价格飙升45%,这是另一个令人担忧的迹象。

Amundi新兴市场宏观和战略研究主管阿莱西亚·贝拉尔迪(Alessia Berardi)表示,“如果伊朗介入,就意味着大宗商品价格上涨,外部冲击加剧,这会削弱反通胀前景”。不过她强调这不是她的基本预测。

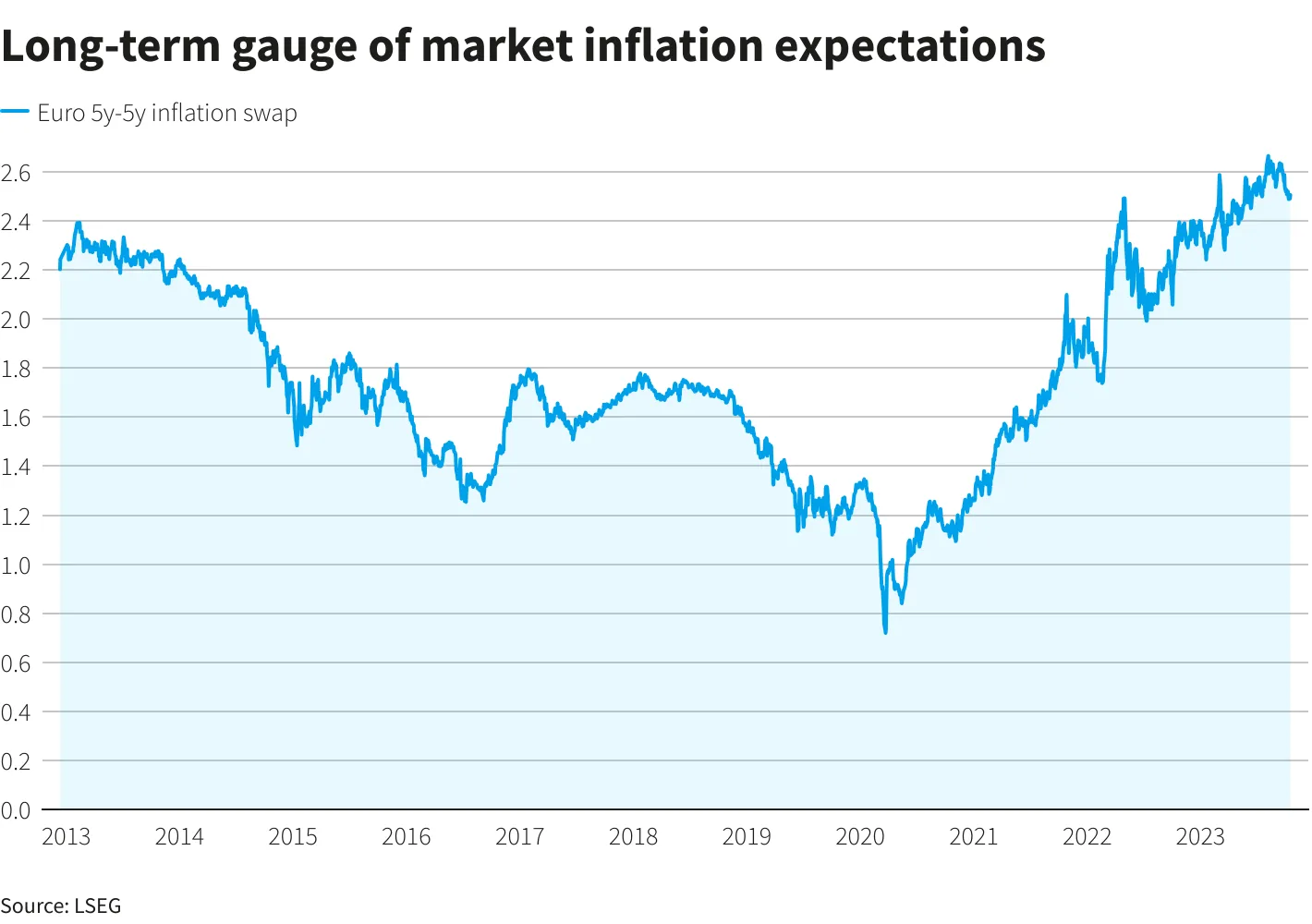

美国和欧元区通胀预期的长期市场指标显示通胀仍保持在2%的目标之上。

如果通胀卷土重来导致央行进一步收紧货币政策,债券投资者可能会遭受更多痛苦。衡量美国国债和企业债务表现的标普美国综合债券指数较2021年1月的峰值下跌了14%。

3、美元为王?

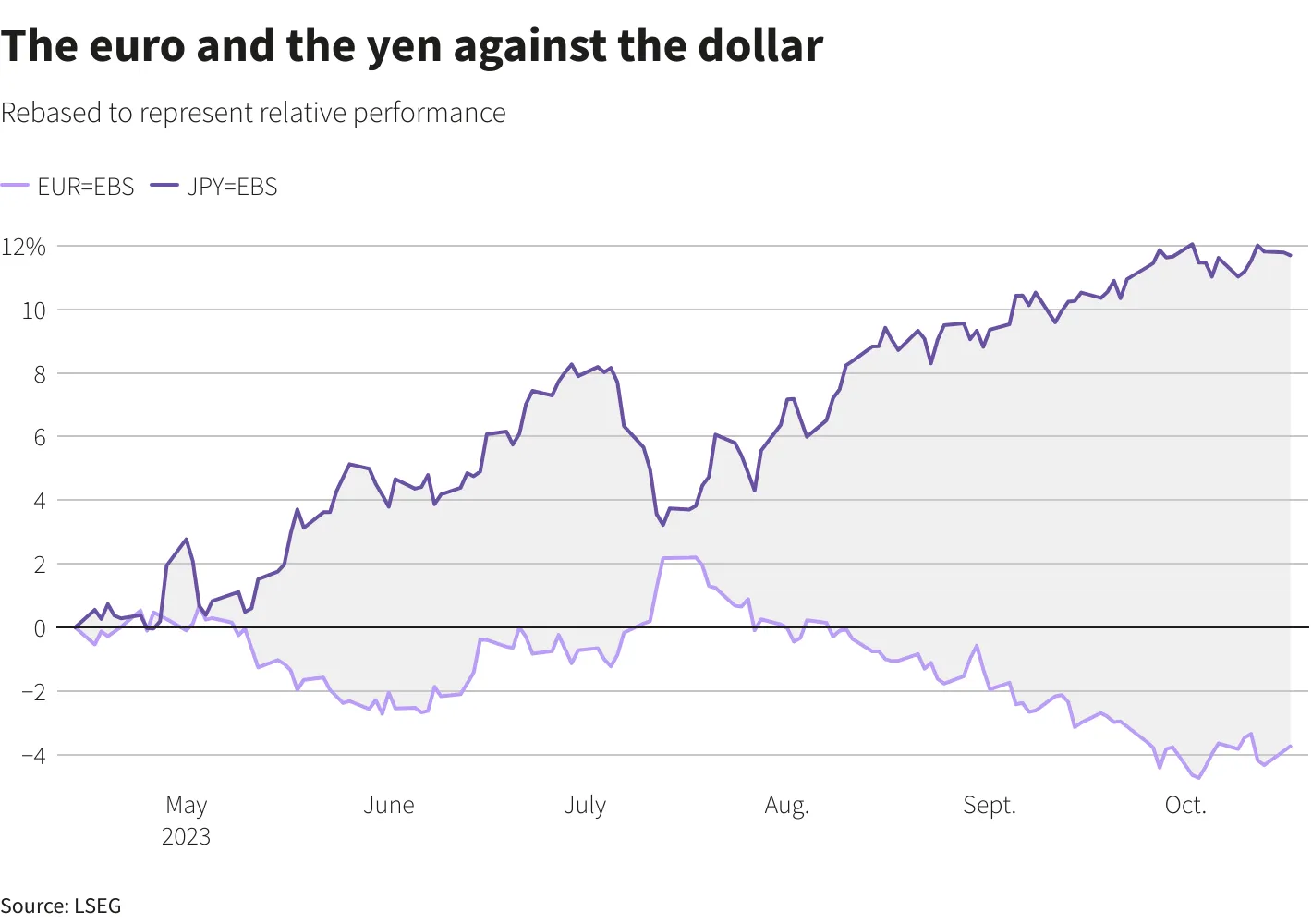

地缘政治引发的避险需求提振了美元和瑞郎,美元兑日元逼近150关口,瑞郎兑欧元上周五录得1月以来最大单日升幅。

不过,Amundi的贝拉尔迪表示,如果高油价和通胀引发美国经济衰退,投资者可能不会单向押注美元走强。

皇家伦敦多资产主管特雷弗·格里瑟姆(Trevor Greetham)则指出,随着“日本投资者将资金撤回国内”,任何“全球避险举措”都可能导致日元走强。

4、新兴市场遭殃?

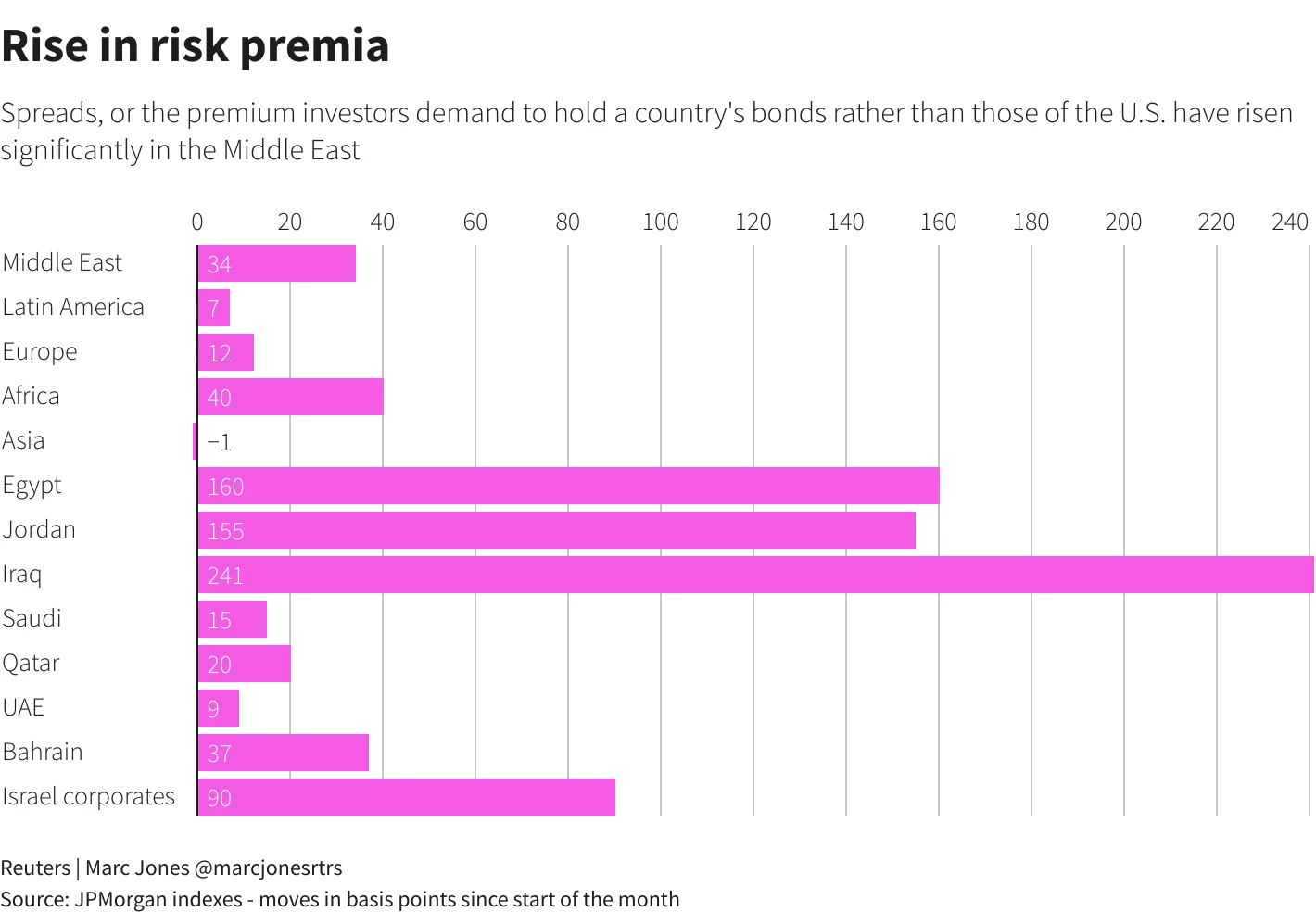

在以哈战争爆发后,以色列的货币、债券和股票都受到了打击,埃及、约旦和伊拉克以及沙特阿拉伯、卡塔尔和巴林也未能幸免。

巴林银行新兴市场企业债务主管奥莫通德·拉瓦尔(Omotunde Lawal)表示,在经历了艰难的几年之后,以哈战争“只是又一个抑制新兴市场情绪的因素”。

不过,她谨慎乐观地认为,大多数其他新兴市场目前基本上摆脱了紧张局势。摩根士丹利也不认为这种情况会继续蔓延。

全球保险资产管理公司(Aegon Asset Management)的杰夫·格里尔斯(Jeff Grills)则警告称,局势升级可能“轻易”推动油价上涨20%,殃及数十个本已贫困的石油进口国。

5、科技股危?

石油股的好消息可能是大型科技股的坏消息。

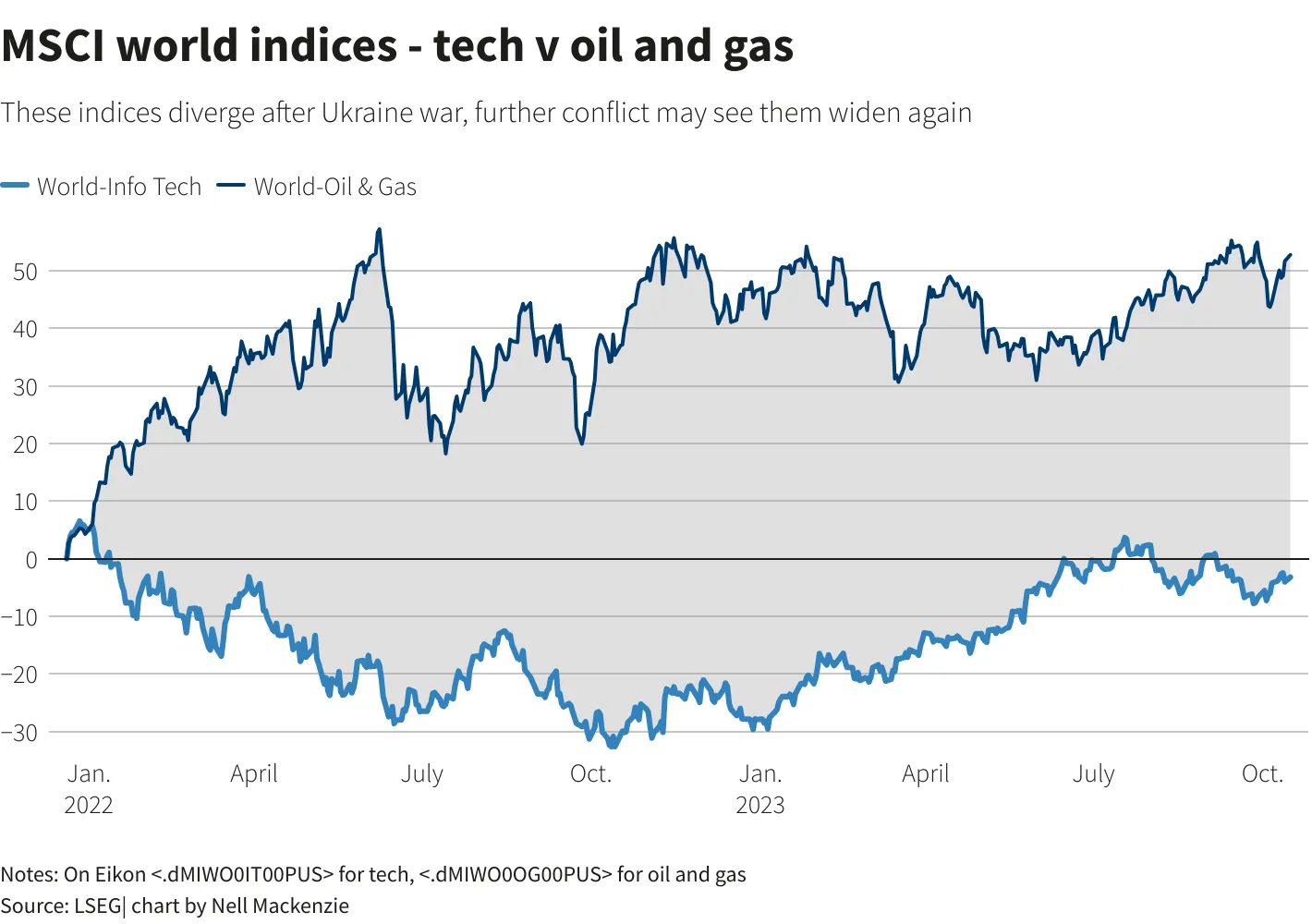

2022年,由于俄乌冲突推高油价,加剧通胀担忧并引发债券收益率飙升,MSCI全球科技股指数与石油和天然气股走势截然相反。

伦敦皇家银行的格里瑟姆表示,如果美国利率再次上升以遏制最近冲突引发的通胀影响,这种场景可能会再现。

冲突扩大对基础设施的潜在破坏也是一个风险。

德意志银行表示:“埃及是多条洲际电缆穿过数字苏伊士运河陆地的地方之一。至少17%的全球互联网流量经过这条路线。”

在股市的其他领域,航空股可能遭受损失,而国防股则有望跑赢大盘。自10月7日以哈马斯袭击以色列以来,MSCI航空公司股票指数下跌约5%。航空航天和国防股票上涨近6%。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47