德冠新材发行价31.68元/股,一名自然人网下曾报出55.16元/股最高价

10月12日晚间,广东德冠薄膜新材料股份有限公司(以下简称“德冠新材”)披露了发行公告,确定深交所主板上市发行价格31.68元/股,发行市盈率26.12倍,而该公司所在行业最近一个月平均静态市盈率为25.11倍。

德冠新材保荐人、主承销商为招商证券。网下询价期间,深交所网下发行电子平台共收到591家投资者管理的7392个配售对象的初步询价报价信息,报价区间为15.54元/股-55.16元/股。

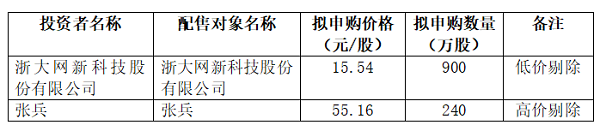

报价信息表显示,浙大网新科技股份有限公司报出15.54元/股最低价,一名自然人报出55.16元/股最高价。

经核查,27家网下投资者管理的34个配售对象,分别因未按要求提交相关资格核查文件、属于禁止配售范围、拟申购金额超过其向保荐人(主承销商)提交的资产规模报告及相关证明文件中的总资产规模,报价已被确定为无效报价予以剔除。

此外,经德冠新材和招商证券协商一致,将拟申购价格高于39.55元/股、价格为39.55元/股且申购数量小于900万股的配售对象全部剔除;拟申购价格为39.55元/股,申购数量等于900万股且申购时间同为10月16日14:29:51:466的配售对象中,按网下发行电子平台自动生成的委托序号顺序从后往前剔除1个配售对象。以上过程共剔除113个配售对象。

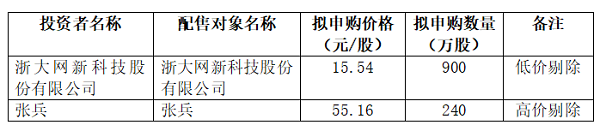

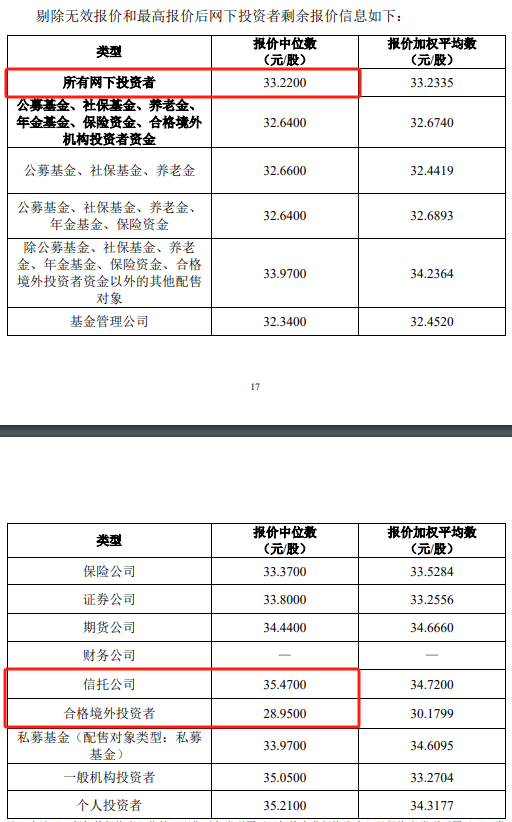

剔除无效报价和最高报价后,参与初步询价的投资者为487家,配售对象为7245个,全部符合《初步询价及推介公告》规定的网下投资者的参与条件。据统计,所有网下投资者报价中位数33.22元/股;信托公司报价中位数最高,为35.47元/股;合格境外投资者报价中位数最低,为28.95元/股。

德冠新材主要从事功能薄膜和功能母料的研发、生产与销售,为客户提供功能性 BOPP薄膜、BOPE薄膜、功能母料。该公司招股书中披露的募集资金需求金额为10.88亿元,本次发行价格31.68元/股对应募集资金总额为10.56亿元,低于前述募集资金需求。

2020-2022年及2023年1-6 月,德冠新材营业收入分别为10.21亿元、13.14亿元、12.89亿元和5.39亿元,年复合增长率为12.35%;净利润分别为 9019.43 万元、1.92亿元、1.64亿元和6645.67万元,年复合增长率为34.81%。

值得一提的是,近年来受到产能约束的影响,功能薄膜产品收入增长受限,行业内的企业加大BOPP薄膜项目的投产,加剧了市场竞争。

德冠新材称,若公司未来在激烈的市场竞争中不能在产品研发、工艺改进、产品质量、市场开拓等方面保持竞争力,将导致公司在细分市场竞争时处于不利地位,面临市场份额减少、盈利能力下降的风险。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中ACY证券10-15年 |澳大利亚监管88.42

- 监管中FP Markets澳福15-20年 | 澳大利亚监管 | 塞浦路斯监管86.85

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管86.36

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38