加密货币VC知道哪些你不知道的事情?

作者:Ignas,ignasdefi;编译:松雪,金色财经

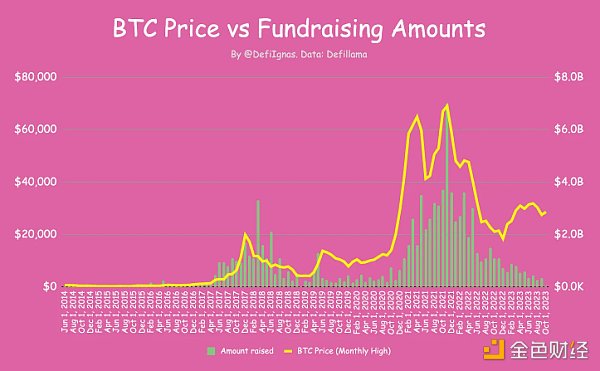

看看下面的图表。

加密货币市场中比特币价格与筹款金额之间的相关性确实令人着迷。 随着比特币价格的下跌,募资金额也随之减少。

有趣的是,尽管 BTC 和 ETH 价格高于 2018 年牛市高峰期,但融资规模已恢复至 2020 年之前的水平。 BTC 实际上已经从 2022 年的低点回升,但筹款金额却在不断下降。

这让我思考。

风险投资家通常被视为市场领导者,能够做出明智且具有前瞻性的决策。 那么,为什么风险投资似乎是在追随市场的总体趋势,而不是设定市场趋势呢?

尽管市场略有复苏,但筹款金额已降至 2018-19 年的水平。 他们是否知道一些我们这些散户投资者所不知道的事情? 难道他们不应该在估值较低的时候“逢低买入”并立即投资吗? 特别是因为锁定会阻止风投立即出售,而是有可能会在接下来的熊市中出售。

为了找到答案,我联系了几位最近获得融资的加密货币风险投资家和 DeFi 项目创始人。 我很高兴地告诉大家,Polygon Ventures 的 Sachi Kamiya、TRGC 的 Etiënne 以及一位匿名天使投资者(从现在开始为 Anon 先生)同意提供他们的观点。

Caddi 创始人 Jaimin 也从 DeFi 建设者的角度提供了宝贵的见解。 Caddi 是一个浏览器插件,可在 DeFi 交易中节省资金并保护您免受诈骗。 他最近从 Outlier Ventures、OrangeDAO 和 Psalion VC 等风投公司以及来自 Layer Zero 的天使投资人 Bryan Pellegrino、来自 Nansen 的 Alex Svanevik 和 Pentoshi 等天使投资人筹集了 65 万美元的资金。

在此之前,您是否考虑过创建自己的稳定币? 如果是,请查看保留协议。

目前,全球通货膨胀率超过100%的国家有5个,超过20%的国家有23个。 发送 200 美元国际汇款的费用可能高达 8 至 34 美元,具体取决于发送/接收渠道。

获得信贷可能依赖于灰色市场,有时会导致不公平贷款、数据盗窃、骚扰和人身伤害。 显然,对安全、稳定资金的需求从未如此重要。

稳定的货币应该是一项人权。

情况有多糟糕?

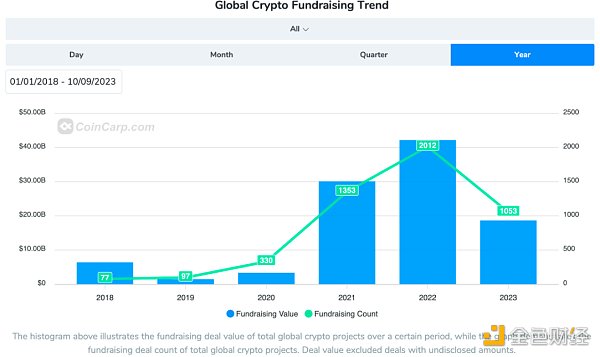

CoinCarp 的下图提供了不同的视角。 融资金额为 186亿美元,交易总数为 1053 笔,融资情况看起来比 2020 年好得多。

然而,该图表包括 Web2 交易,例如我为 Stripe 筹集的 65亿 美元系列交易,这些交易与我们的零售领域实际情况并不真正相关。

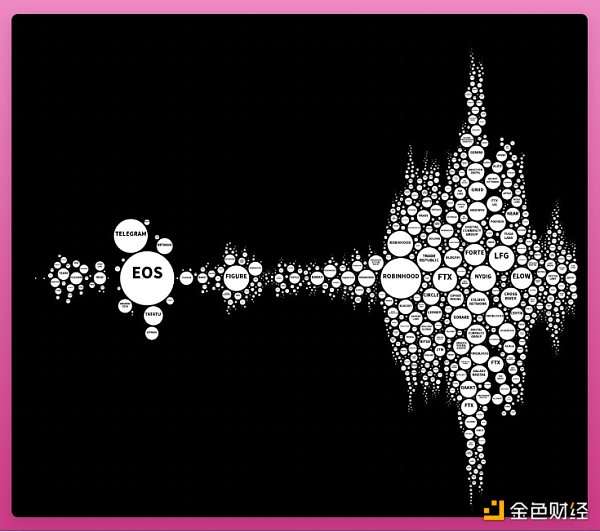

(图表来源@CharlieXYZ_)

说到我心爱的 DeFi,共有 175 轮 DeFi 融资,融资总额达 7.79 亿美元,平均每次融资 445 万美元。 与去年相比,这一数字大幅下降,去年 341 次融资总计 35.6亿美元,平均每轮融资 1000 万美元。

因此,资金更加紧张,每轮平均筹集资金减少了 55% 以上。

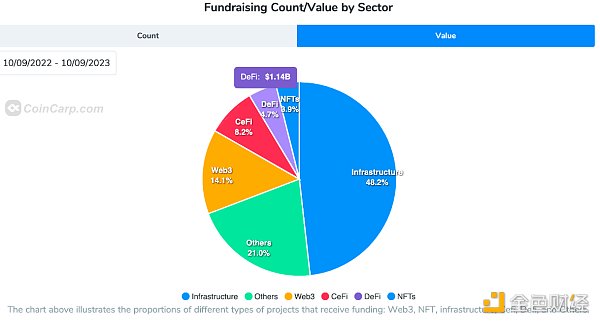

不幸的是,DeFi 领域实际上是表现第二差的领域,仅高于 NFT。 在过去 365 天里,DeFi 协议仅筹集了 11.4亿美元,而 CeFi 初创公司筹集了 20亿美元。 我们去中心化的未来在哪里?

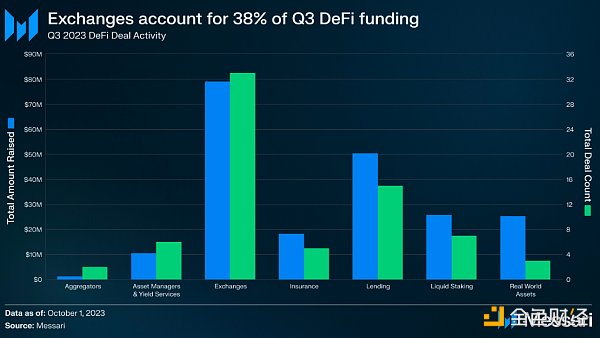

仔细观察,交易所在 DeFi 融资领域占据主导地位。 它们占 2023 年第三季度所有资金的 38%。

Messari 第三季度融资报告

总体而言,由于资金紧张,多家加密货币公司正在裁员,Yuga Labs、Ledger 和 Chainalysis上周宣布了大规模裁员。

尽管处于熊市,仍有一些著名的协议成功筹集了大量资金。 这给投资者带来了希望,表明投资者还没有完全放弃加密货币和 DeFi。 事实上,Blockchain Capital 最近筹集了 5.8 亿美元,用于投资 DeFi、游戏和基础设施项目。 所以我希望这篇博文能够为筹款金额找到底部。

当被问及从 DeFi 建设者的角度如何看待当前的融资市场时,Jaimin 评论道,“市场和过去几年一样糟糕,大部分符合宏观条件。” Polygon Ventures 的 Sachi 也有类似的看法,他表示:加密货币风险投资的总体情绪是看跌的。 由于负面情绪,筹集资金的早期项目较少。

Anon 天使投资人用数字表示,它“可能拥有我在牛市上看到的交易量的 10%”。

与过去的熊市相比,Etiënne注意到,“与 2019 年不同的是,有真正的资金在观望。 2019年? 为零。”

这就是为什么市场仍然提供巨大的机会。 Anon 先生、Etiënne 和 Sachi 都同意,现在是寻找交易的好时机,而无需疯狂估值,Sachi 指出,投资者“可以花时间对每个项目进行尽职调查,但风投关注的是用户指标和实际采用情况”。

有趣的是,这对于早期项目来说恰恰是最难做的事情。 Jaimin 表示,“投资者希望看到指数级增长,无论是收入、用户、TVL 还是我们的交易量。

这个市场的“可持续”增长非常困难,因为新用户流入少,波动性低,价格低迷,普遍情绪不佳。 仅仅有出售愿景通常是不够的。”—— Jaimin

Sachi 乐观地总结道:“现在投资是有意义的,因为其中一些项目将在下一个周期表现良好。”

事实上,我目前正在研究最近筹集资金的顶级协议,并将在未来的博客文章中分享。

为什么我们需要加密货币VC?

加密领域对加密货币风险投资公司存在很多不信任、敌意和负面情绪。 主要原因是显而易见的—— 对散户投资者的抛售。

Algod在推特上表示,最好的项目将是那些没有风险投资公司参与的公平启动项目,因为人们开始意识到他们不想成为退出流动性的一部分。在另一篇帖子中,他还分享了与2021年相比,风险投资资金将成为一个悲观因素,因为“优先考虑社区将是关键,项目开始意识到交易量不是由风险投资公司主导,而是由普通投资者驱动的。”

一些非加密货币领域的投资者也分享了这种观点。

例如,在接受彭博社采访时,Robinhood、Uber、Super human 的天使投资人杰森·卡拉卡尼斯 (Jason Calacanis) 警告加密货币“行贿”风投将加密代币转向散户的潜在影响。

卡拉卡尼斯认为,这些代币中有许多是风险投资公司将其出售给毫无戒心的散户投资者的证券。 他预计,那些故意出售“毫无价值”代币的公司和风险投资公司将面临重大诉讼,甚至可能受到刑事指控。

那么……我们可以完全跳过加密货币风险投资吗? 最令人担忧的是“公平发布”有多“公平”。

Anon 先生表示,“公平发布并不那么公平,因为团队和内部人士在实际发布之前就已经了解了它们,并且可能会削弱流动性。” Jaimin 也持同样的怀疑态度,他表示,他怀疑现在的发布是否真正“公平”,因为人们可以通过多种方式操纵它们,并且“抛售总是存在的”。

TRGC 的 Etiënne 对此表示同意:“无论公平启动与否,赚钱的动机仍然是一样的。散户并不是无辜的。散户交易者是资金较少的市场赌徒。”

Sachi 表示,话虽如此,公平发布可能“适用于那些已经拥有运营加密货币公司经验的创始人的项目”。 所有受访者似乎都同意,对于首次创始人和没有初始资源的人来说,公平发布是一场艰难的游戏,特别是如果该项目“不是分叉或容易实现的目标”,正如 Anon 先生所说。

就我个人而言,我喜欢公平发布的故事。 逆向金融 YFI 和 INV 的诞生仍然是我 2020 年 DeFi 之夏最美好的回忆。 我希望我们能在未来的牛市中看到真正公平发布的项目。

但我敢说,风投在加密货币领域发挥着重要作用,包括初始资本注入、指导、提供网络机会,甚至为整个项目行业带来可信度提升。

我们可以从加密货币风险投资中学到什么?

这是促使我写这篇博文的主要问题。

正如 BTC 与筹款金额图表所示,筹款金额遵循 BTC 的总体价格趋势而不是设定价格趋势,这有点令人失望。 人们期望精明的风险投资公司能够预测市场走势,并在熊市结束时增加筹款金额,从而使他们能够在牛市期间套现。

Sachi 提供了宝贵的见解:

并非所有风险投资都遵循市场趋势。 一些风险投资公司,尤其是美国的风险投资公司,倾向于根据市场趋势进行投资。 但许多亚洲风险投资公司的情况并非如此——事实上,他们在熊市周期期间变得更加活跃,因为有很好的机会。

匿名天使投资人补充说,项目在熊市期间筹集资金,但他们“会在对他们来说更有意义的时候发布公告。”

此外,还有风险投资的代币锁定,使兑现策略变得复杂。 我认为,在熊市期间进行投资将使风险投资家能够在锁定期满时在上涨时出售代币。 另一方面,如果风险投资公司在牛市期间进行投资,他们可能需要在熊市期间出售,从而进一步抑制本已低迷的山寨币价格。

有关TGE(代币生成事件)存在一些不确定性,因为通常在这个时候,解锁计时器开始生效。我认为,至少对于大型项目来说,它们会等到最适合发布的时机,而有着良好的锁定结构,仍然有可能在锁定期结束后立即获得利润。

Sachi 告诉我,Polygon Ventures 会根据项目的质量来考虑解锁时间,更喜欢较短的解锁时间。 但他们考虑到团队的加密原生程度:管理代币需要一定的技能(例如:在交易所上市,市场做市商等)。团队对加密货币行业越了解,项目长期成功的可能性就越大。

那么,我们可以从风险投资家身上学到什么教训呢?

Etienne很直白:

事实上,不要再听风投的胡言乱语了。 我让大约 95% 的风投在所有平台上都保持沉默。 我强烈推荐霍华德·马克斯、纳西姆·塔勒布、沃伦·巴菲特、斯坦·德鲁肯米勒、埃德·索普、吉姆·西蒙斯、马克·斯皮茨纳格尔等老狐狸。

对此有一个例外。 我只会听像迈克·莫里茨 (Mike Moritz) 或道格·莱昂内 (Doug Leone) 这样拥有 30 年业绩记录的风险投资家的意见。 不是“我很幸运获得了代币 XYZ,现在让我教投资”,这些人是最糟糕的。 没有什么可以向他们学习的。

Anon 先生的建议很简单。 不要把所有鸡蛋放在同一个篮子里。 “甚至有些VC也犯了这个错误,损失惨重。” 作为加密货币用户,“我们应该努力向人们介绍这些项目,分享反馈和建议等。这对于高级用户来说非常有价值。”

Sachi 给出了实用的建议。 “提出正确的问题并进行研究很重要。 例如:这些是真实的用户指标吗? 创始人合法吗?”

散户投资者应该明白,每当一个项目发布公告(例如:与大公司或项目建立合作伙伴关系)时,事情并不只是表面上看起来那么简单。 完成交易和激励措施涉及许多活动部分,这些部分可能不属于公告的一部分(例如:代币掉期交易、赠款、激励措施等)。 散户应该始终考虑协议的吸引力是否是有机的,并进行相应的投资。 ——Sachi Kamia,Polygon Ventures

Jaimin强调了风险管理,但他的最后建议对我也很有意义。

我还建议人们提升技能,不断阅读和学习,DeFi的发展速度非常快,了解你感兴趣的领域可以带来回报:你可以为各种项目提供合理的意见并增加价值!

有趣的是,在我写这篇博客文章的时候,Sachi刚刚发了这条推文。

虽然我不是金融顾问,但看起来散户投资者在加密货币领域也有机会获得良好的回报。与散户投资者一样,风险投资公司也会因害怕错过机会而跟随热门趋势进行投资。我的建议是要进行充分的研究,提前了解并抢占市场趋势,而不是跟随市场。如果您想了解我的方法,请参考以下帖子。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26