为什么Lucid不会是下一个特斯拉

曾经被誉为“特斯拉杀手”的Lucid,在经历了一波炒作之后,股价大幅降低。有外国分析师断言,Lucid不会是下一个特斯拉。

作者:Victor Dergunov

潜力巨大的电动汽车公司没有人会不喜欢,但在过去的一年中,Lucid的地位大大削弱了。数十亿美元的巨额支出,宏观经济的恶化,这些因素进一步加剧了Lucid的糟糕处境。

Lucid曾生产了一款非常出色的车辆——Lucid Air 。这辆车完成百公里加速甚至不需要两秒,续航里程超过500英里,最大功率超过1200马力,令人印象深刻。不过,这些性能需要在Lucid Air Sapphire Edition车型中才能享受,售价高达约25万美元。而特斯拉的Model S Plaid提供了类似的性能,售价仅为108,490美元,还不到Sapphire车型的一半。

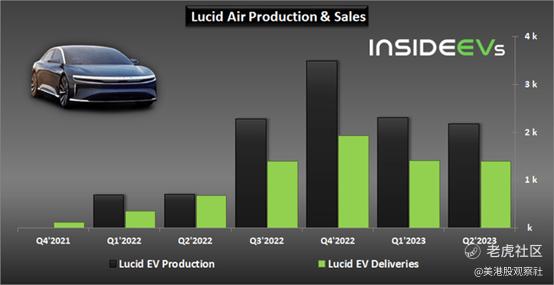

而且,困扰Lucid的一个重大问题是,它的生产和销售远远低于预期。此外,Lucid还在疯狂烧钱。该公司今年上半年公布了惊人的15.4亿美元的GAAP净亏损。Lucid在2023年上半年只生产了4,487辆车,而第二季度的生产和交付数据显示了连续第二次下降。此外,尽管生产量接近4,500,但Lucid在上半年只交付了2,810辆车。这一情况导致每辆交付车辆的亏损高达55万美元。

对Lucid来说情况很糟糕。最初,它预计在2022年生产20,000辆汽车,但实际只生产了7,180辆汽车,交付了4,369辆汽车。与此同时,像奔驰和宝马等竞争对手正在销售超过10,000辆全电动汽车。此外,特斯拉在2023年上半年交付了大约30,000辆Model S/X汽车。

Lucid已经远远落后于经验更丰富、盈利更多的竞争对手,可能无法恢复。我们仍然处于一个具有挑战性的经济环境中。利率飙升,使融资更加困难。消费者犹豫是否要为一辆电动车支付10-30万美元。此外,特斯拉可以降低价格来促进销量,从陷入困境的初创公司如Lucid那里夺取市场份额。Lucid面临着长期的挑战,可能会继续烧钱,导致股价在未来几年大幅稀释并进一步下跌。

满怀希望 - 渴望Lucid

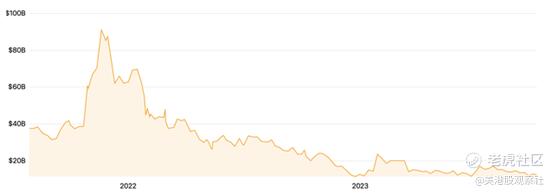

Lucid的市值在其2021年7月SPAC大规模合并后飙升。难以理解,但Lucid的纯炒作价值达到了约900亿美元。该公司在2021年的合并中实现了2,700万美元的收入,但没有展现出批量生产汽车的能力。很多人在过去几年中断断续续持有过Lucid股票,就是相信了这场炒作。然而,随着经济放缓、与沙特的关系以及最近的股权稀释,事情变得更加清晰。Lucid可能仍然是一家小众汽车制造商,但它不是下一个特斯拉。

Lucid的做空讲述了一个故事

大约24%的Lucid流通股份被做空。总共,Lucid有约23亿股流通股,市值约120亿美元,其中约10%的市值,12亿美元被做空。这一动态表明,大量的“聪明钱”继续押注这家陷入困境的电动汽车制造商。

那么,谁拥有Lucid呢?该公司的大部分股份,约60.5%,归沙特阿拉伯的PIF所有。尽管PIF是全球最大的主权财富基金之一,但它由沙特皇室控制。因此,PIF的控制者是沙特阿拉伯的王储穆罕默德·本·萨勒曼。沙特阿拉伯是全球最大的石油出口国之一。这个国家很可能不会希望电动汽车在全球占主导地位。因此,Lucid可能仍然是一家小众汽车制造商。

Lucid沉迷于烧钱。Lucid之所以在2021年备受青睐,部分原因是其强大的62亿美元现金储备。但在短短一年内,Lucid已经烧掉了大部分现金,需要筹集15亿美元,使现有股东的股份稀释了8.4%。PIF领导了这轮资本筹集,而Lucid继续烧钱的可能性很高,更多的稀释轮次也是必然的。

需求不佳和生产问题

疲软的需求表明,Lucid可能仍然是一家小众电动汽车制造商。2022年年中,Lucid表示,该公司有3.7万辆汽车预订。在2022年11月这个季度,预订量非但没有增加,反而降至3.4万辆。最近,Lucid的预定量降至28,000辆。这里有一个重要的问题。由于其品牌未能流行起来,我们看到对新汽车制造商的需求非但没有上升,反而在下降。

此外,需求只是众多问题之一,因为生产也需要努力起步。Lucid在亚利桑那州的工厂建设于2020年完成,计划将年产量提高到40万辆。尽管如此,在2022年,Lucid的生产目标是2万辆,但最终只生产了7180辆。华尔街分析师预计,2023年日产汽车产量将达到2.7万辆。然而,Lucid的产量估计为1万至1.4万辆,震惊了分析师,随后表示预计2023年的汽车产量将“超过1万辆”。

生产与交付的背离。

如果Lucid的情况“还好”,那么该公司至少会销售接近其生产能力的汽车。不幸的是,Lucid正在生产比其能够销售的汽车要多得多。Lucid在2023年上半年生产了4,487辆汽车,但只售出了2,810辆。这意味着销售与生产的比例仅为62%。那么,Lucid的其余38%的汽车去哪里了?它们是否在某个仓库里等待销售?那37,000、34,000和28,000的预订车辆都发生了什么?

这一现象深深令人担忧,暗示了需求低于预期、供应链问题和其他问题。如果考虑购买一辆Lucid汽车,那么就要考虑去哪里维修车辆。

Lucid不是特斯拉

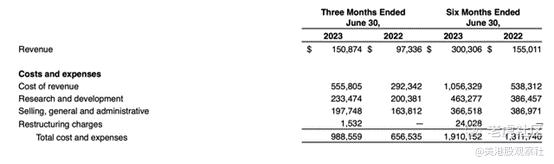

即使在特斯拉最困难的时期,特斯拉的毛利率也在14%左右。上个季度,Lucid的毛利率约为-270%。上个季度的总成本和费用几乎达到了近10亿美元,而仅提供了大约1.51亿美元的收入。Lucid的亏损是巨大且荒谬的。这时候就可以问一个问题了,这可以持续多久?

在2023年上半年,总成本和费用达到了近20亿美元,而收入只有3亿美元左右,导致上半年的运营亏损约为16亿美元。以这个速度,Lucid将很快耗尽其剩余的现金储备,并可能需要在年底前再次进行资本募集。

总结

对Lucid来说,制造出一辆出色的汽车要比大规模生产容易得多。此外,还存在需求、供应链和其他问题。目前仍然处于紧缩的货币环境中,经济放缓的过程可能需要更长时间才能度过。特斯拉生产出色的电动汽车,价格比Lucid更便宜,提供维修、超级充电和其他Lucid无法竞争的基础设施。此外,特斯拉具有定价权,可以在困难时期通过降低价格来夺取Lucid的市场份额。

与此同时,Lucid的故事不断出现漏洞,公司仍然处于一个极度恶化的位置。Lucid亏损严重,上半年的净亏损超过15亿美元。更糟糕的是,公司只交付了2,810辆汽车,却为其巨大的亏损付出了沉重代价。Lucid每售出一辆车就亏损惊人的55万美元,以极快的速度烧钱。

尽管有沙特PIF的支持,但Lucid必须尽快改进运营,否则这家陷入困境的初创公司可能在未来几年内面临破产。

$Lucid Group Inc(LCID)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47