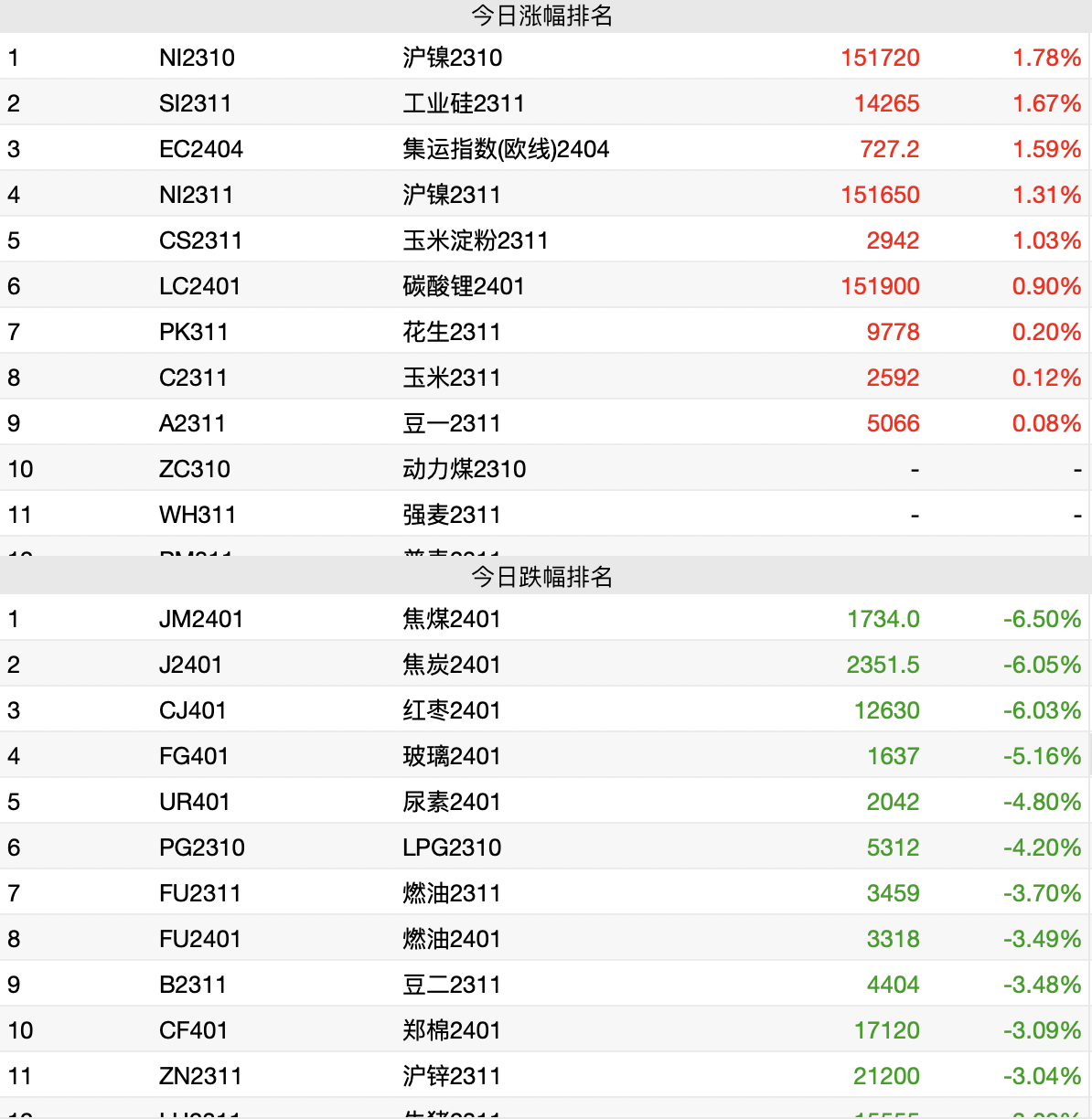

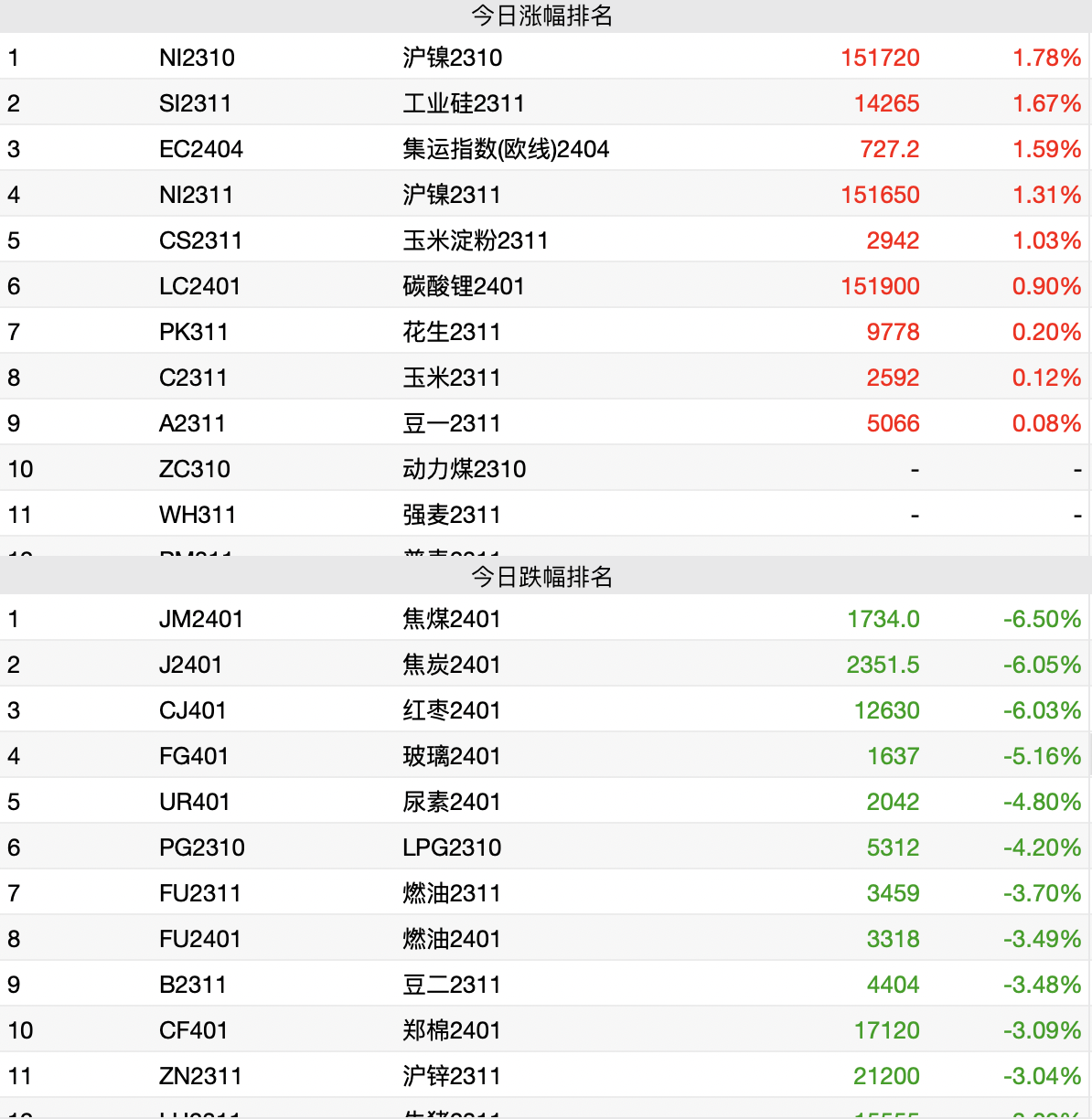

商品期货收盘大面积下跌,焦煤、焦炭双双跌超6%

10月10日消息,商品期货收盘大面积下跌,焦煤、焦炭、红枣跌超6%,玻璃跌超5%,尿素跌逾4%,豆二、燃料油等跌超3%,纯碱、菜粕等跌超2%,棕榈油、棉纱等跌超1%,沪银、SS等小幅下跌;工业硅、沪镍等少数品种收涨。

市场分析:

大越期货:双焦需求高位见顶,价格高位承压

节前钢厂虽有所提库,但上下游库存仍处偏低,贸易投机氛围良好,市场上旬整体供需处于紧平衡。中下旬,若钢材价格依旧震荡偏弱,钢厂受原料价格上涨,利润将出现亏损,且铁水受钢厂自发性减产大概率回落,对焦炭需求有转弱预期,警惕下游钢厂利润亏损导致的负反馈影响。后期仍需关注炼焦煤成本、宏观政策和下游实际需求。

市场资讯:

成品油价将迎下半年首次下调

卓创资讯数据监测模型数据显示,截至10月9日收盘,即本轮调价周期的第10个工作日,参考原油的变化率为负1.96%,预计汽、柴油下调幅度分别在85元/吨及80元/吨。折升价后,92号汽油、95号汽油及0号柴油均下调0.07元/升,意味着本轮成品油零售价迎年内第七次下调,也将是下半年的首次下调。

中东局势紧张,石油供应风险加剧油价波动

中东地区出现新的不稳定局势的可能性增大。WTI原油周一大涨逾4%后今日下跌0.38%。冲突加剧了油价的波动性。过去的一个月,由于对经济的担忧打压了沙特和俄罗斯减产所支撑的油价反弹,油价出现了大幅波动。虽然以色列在全球石油供应中的作用有限,但此次冲突有可能将美国和伊朗卷入其中。任何针对伊朗的报复行动都可能危及霍尔木兹海峡船只通行,而霍尔木兹海峡是运输全球大部分原油的重要通道。澳联邦银行矿业和能源商品研究主管Vivek Dhar表示:“在以前,当我们看到巴以冲突时,油价中的溢价都是相当短暂的”,因对供应的影响有限,但目前“确实存在供应中断的情况。”

德银警告:巴以冲突或使1970年代式滞胀重演

德银周一警告称,由于中东冲突加剧通胀压力,通胀预期可能会像上世纪70年代的滞胀时期那样失控。周末爆发的冲突表明,地缘政治风险可能会突然卷土重来,加剧当前十年的意外冲击。德银表示,能源价格的飙升正在增加当前环境与上世纪70年代相似之处,其中包括主要经济体的通胀一直高于目标水平,人们对通胀下降速度的乐观情绪一再出现,还有工人罢工,甚至今年冬天被厄尔尼诺天气模式主导的可能性也在增加,类似于1971年发生的情况,从历史上看,这与大宗商品价格的上涨相关。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26