美联储11月加息押注飙升 交易员押下历史性巨额赌注

2023-10-06 21:57:47

— 分享 —

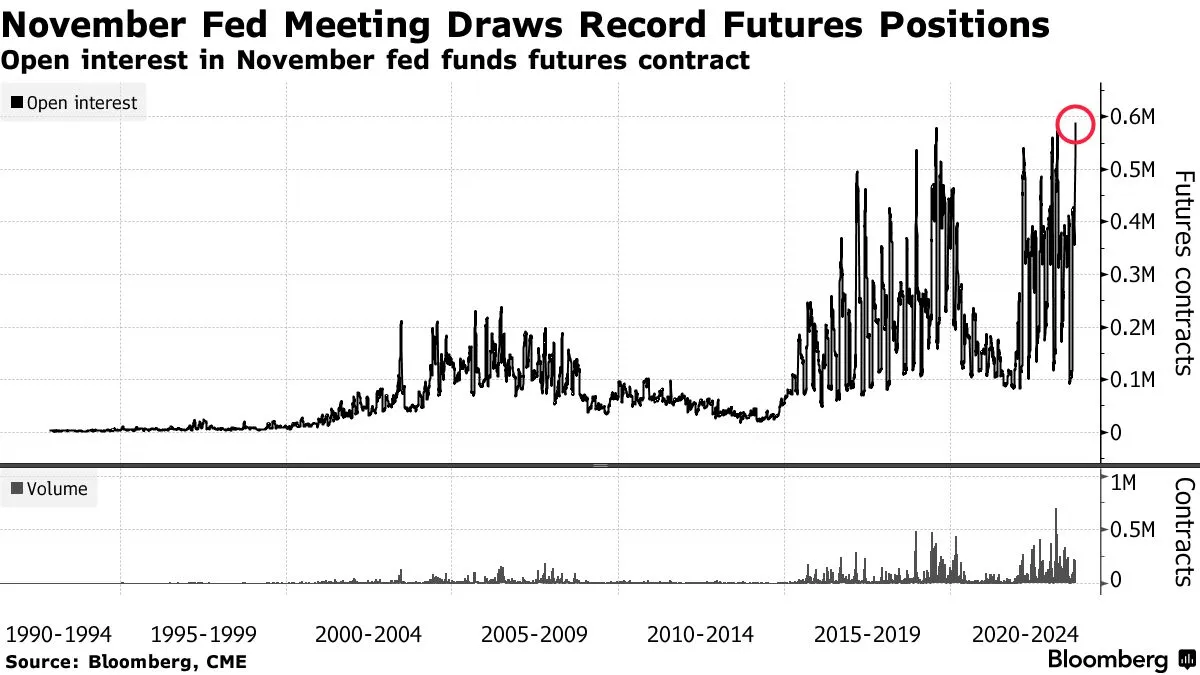

芝商所(CME)数据显示,美国联邦基金利率期货市场押注11月利率的未平仓合约数量周三飙升至近60万张,为该市场30年历史中的最高水平。这个创纪录的数字意味着利率每变动一个基点就可能影响2500万美元,而且大部分合约是押注利率上升。

与美联储会议日期挂钩的互换合约市场显示11月料加息约7个基点,即加息25个基点的可能性约为30%。在周二一份强于预期的职位空缺报告公布后,这一数字大幅走高。

周三,未平仓合约连续第七天增加,增加量超过5万份。资金流动包括在纽约时间下午3:30后不久的一分钟内卖出约47000份11月合约。

本周美联储现任和前任官员的言论似乎有助于推动11月合约的空头和多头兴趣。周二,克利夫兰联储主席梅斯特表示,如果经济保持增长势头,她将支持11月加息,随后出现了新一轮期货抛售。周三,太平洋投资管理公司全球经济顾问、前美联储副主席克拉里达表示,美联储很可能已经完成了加息。

EverBank全球市场总裁Chris Gaffney表示:“市场终于开始接受更高的长期利率,我认为我们在市场上看到了更多这样的反应。过去,美联储似乎总是根据市场做出调整,但这一轮,我认为市场不得不根据美联储做出调整。”

前美林证券交易员、市场研究机构The Sevens Report创始人Tom Essaye写道:“如果非农报告过于火爆,美国10年期国债收益率将接近5%,我们将很容易看到标普500指数跌穿200日移动均线,届时我们可能会看到股市加速下跌。”

法国兴业银行(Societe Generale)策略师Kenneth Broux说:“周五的就业数据和下周的通胀数据将决定10年期美债收益率是升至5%还是降至4.5%。”他补充说,如果就业数据高于预期,可能会引发“另一波美元买盘和债券抛售潮”。

敬告读者:本文为转载发布,不代表本网站赞同其观点和对其真实性负责。FX168财经仅提供信息发布平台,文章或有细微删改。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56