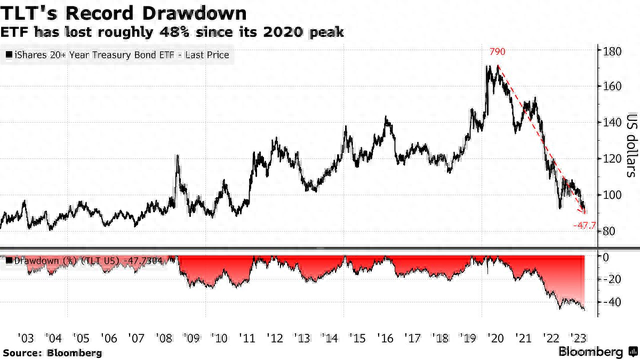

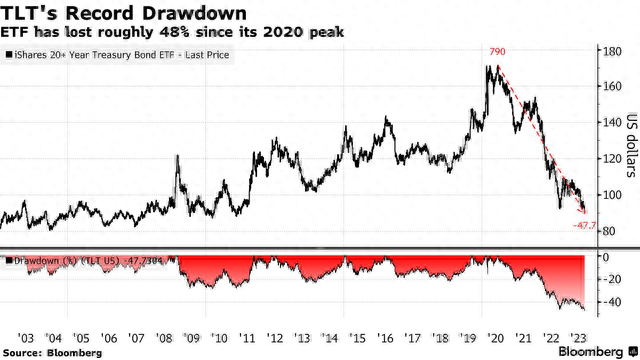

美联储引发的“血案”!最大长期美债ETF接近腰斩

随着市场消化美联储在更长的时间内维持较高利率的预期,最大的美国长期国债交易所交易基金(ETF)遭遇有记录以来最大跌幅。

根据外媒汇编的数据,规模390亿美元的iShares安硕20年期以上美国国债ETF(TLT)已较2020年的历史高点下跌48%,目前处于2011年以来的最低点。与此同时,IHS Markit公司的数据显示,对该基金的空头押注有所增加,空头头寸占其流通股份的比例达到约一个月以来的最高点。

Strategas Securities的ETF和技术策略师Todd Sohn表示,“这一切都与利率预期有关。通胀已经导致利率大幅走高,且强于预期的经济意味着利率继续高企,此外还有进一步加息的可能性,这些因素将损害任何久期资产”。

投资者一直在适应美联储一段时间以来所传达的立场:利率将在更长时间内保持较高水平。

美联储上周重申,鉴于美国经济强劲,预计明年借贷成本仍将保持高位。最新的点阵图显示,19名官员中有12人预计今年将再次加息,并预计降息幅度将低于此前预期。在这种背景下,长期美债收益率大幅走高。周一30年期美债收益率飙升12个基点至4.64%,这是自2011年4月以来的最高水平。

美国债券研究公司Creditsights的资深固定收益策略师Zachary Griffiths认为,长期美债收益率大幅上涨的原因可以追溯至8月初,当时惠誉评级下调了美国信用评级,而日本央行出人意料地调整收益率曲线控制政策。这些因素共同推高了长期美债收益率。

Griffiths补充称,“我们认为,最近长期美债遭遇的额外抛售源于9月FOMC会议的决定。当时的经济预测摘要(SEP)显示,政策制定者预计2023年经济增长将更达到2.1%(6月的预测为1.0%),并且利率将在更长时间内保持在较高水平。这一举措推动了整个曲线的收益率走高,而不仅仅是在最前端,利率市场也预计未来几年降息的次数会减少”。

TLT今年迄今已下跌约10%,去年暴跌33%,2021年下跌6%。其他长期债券基金也未能幸免。Vanguard延长期限国债ETF(EDV)今年迄今下跌了14 %,PIMCO 25年以上零息美国国债指数(ZROZ)下跌了15%以上。

BTIG首席市场技术员乔纳森·克林斯基 onathan Krinsky上周在一份报告中写道,“债券的趋势明显向下。不过,我们仍然预计长期利率会在某个时候走低,因为‘长期较高’的利率会对经济造成影响。到那时,我们预计利率会随着股市下跌而下降,但这是我们今年还没有看到的情况”。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26