债市早报:8月宏观数据超预期,9月MLF加量幅度上升

金融界、东方金诚联合推出《债市早报》栏目,为您提供最全最及时债市信息。

【内容摘要】9月15日,MLF大幅增量续做并重启14天逆回购操作,资金面缓和向好,主要资金利率小幅回落;8月宏观数据超预期压制债市情绪,银行间主要利率债收益率普遍上行;绿地集团回应境外债持有团体同意征求反馈,将一视同仁公平对待所有境内外债权人;“21旭辉03”增加2个月宽限期议案获通过,调整兑付安排未通过;转债市场主要指数小幅收涨;海外方面,各期限美债、主要欧洲经济体10年期国债收益率普遍上行。

一、债市要闻

(一)国内要闻

【8月宏观数据超预期回升】据国家统计局9月15日公布的数据,8月规模以上工业增加值同比实际增长4.5%,7月为3.7%;8月社会消费品零售总额同比增长4.6%,7月为2.5%;1-8月全国固定资产投资同比增长3.2%,1-7月为3.4%。

点评:整体上看,在稳增长政策全面发力推动下,8月宏观经济复苏势头转强。不过,8月消费、投资、工业生产等宏观数据显示,当前经济复苏力度仍然偏弱,还有较大改善空间。预计继全面降准落地后,接下来稳增长政策会持续加码,其中财政政策发力空间较大,房地产支持政策将加快落实。9月消费、工业生产增速将延续改善势头,固定资产投资增速也将“由降转升”。初步预计三季度GDP同比增速有可能达到4.5%左右,剔除上年同期基数影响,体现实际经济复苏强度的两年平均增速有望升至4.2%,高于二季度3.3%的增长水平。

【9月MLF加量幅度上升】9月15日,央行开展5910亿元MLF操作,本月MLF到期量为4000亿元;本月MLF操作利率为2.50%,上期为2.50%。

点评:9月MLF加量续作1910亿,加量幅度较此前四个月的百亿及以下“地量”水平显著上升。背后的直接原因在于,近期受信贷投放力度显著加大、专项债发行正在经历年内最高峰等因素影响,9月以来市场利率大幅上行,其中1年期商业银行(AAA级)同业存单到期收益率已升至MLF操作利率附近,DR007更是持续运行在短期政策利率(央行7天期逆回购利率)上方。这意味着银行体系流动性正在收紧,MLF操作需求相应上升。可以看到,此前四个月由于市场利率持续低于相应政策利率,银行体系内中长期流动性偏于充裕,导致商业银行对MLF操作需求较低。

【证监会就《上市公司向特定对象发行可转换公司债券购买资产规则(征求意见稿)》公开征求意见】为深化并购重组市场化改革,支持上市公司以向特定对象发行的可转换公司债券为支付工具实施重组,证监会在总结前期试点经验的基础上,起草了《上市公司向特定对象发行可转换公司债券购买资产规则(征求意见稿)》(以下简称《规则》),现向社会公开征求意见。《规则》共17条,主要内容包括:一是以援引上位法的方式,明确发行定向可转债实施重组需符合《上市公司重大资产重组管理办法》《上市公司证券发行注册管理办法》等规定;二是按照“同样情况同等处理”的原则,参照发行股份购买资产的相关规定,就作为支付工具的定向可转债的定价机制、限售期限等作出规定;三是明确作为支付工具的定向可转债在转让、转股等环节的投资者适当性要求;四是明确在认定是否构成重组上市等情形时投资者拥有上市公司权益数量及比例的计算方式。此外,根据《规则》,上市公司可单独以定向可转债作为支付工具,自行决定重组交易对价全部由定向可转债支付或者搭配部分股份、现金支付。

【沪深北交易所就公司债券(含企业债券)五项业务规则公开征求意见】9月15日,沪深北交易所就近期起草修订的公司债券(含企业债券)五项业务规则公开征求意见,截止时间为9月30日。其中,沪深交易所起草了发行承销规则,并修订债券审核规则、债券上市规则、债券挂牌规则和适当性管理办法。北交所则以企业债券发行审核职责划转为契机推出信用债业务,一体构建公司债券(含企业债券)基础制度体系,包括建立发行上市审核制度、发行承销制度、上市与持续监管制度、交易制度以及投资者适当性管理制度。

【中国结算就《中国证券登记结算有限责任公司债券登记、托管与结算业务细则(征求意见稿)》公开征求意见】9月15日,中国结算就《中国证券登记结算有限责任公司债券登记、托管与结算业务细则(征求意见稿)》公开征求意见。本次主要修订内容包括,稳妥有序做好企业债券职责划转所涉登记结算工作,为企业债券登记结算业务办理更好适用《细则》提供支持;支持北交所债券市场发展,补充北交所市场债券托管业务安排等。

(二)国际要闻

【美国9月密歇根消费者信心回落,一年期通胀预期创两年多新低】9月15日公布数据显示,美国9月密歇根大学消费者信心指数有所回落,且不及预期。长短期通胀预期均大幅走低,其中短期通胀预期创两年多新低,长期通胀预期与2020年底以来的低点持平。具体数据上,美国9月密歇根大学消费者信心指数初值67.7,不及预期的69,8月前值为69.5。市场备受关注的通胀预期方面,9月的1年通胀预期初值3.1%,创2021年前期以来新低,大幅低于预期的3.5%,8月前值为3.5%;5年通胀预期初值2.7%,也大幅低于预期的3%,8月前值为3%。

(三)大宗商品

【国际原油期货价格继续上涨 NYMEX天然气价格跌幅扩大】9月15日,WTI 10月原油期货收涨0.61美元,涨幅0.67%,报90.77美元/桶,全周累计上涨3.72%。布伦特11月原油期货收涨0.23美元,涨幅0.25%,报93.93美元/桶,全周累计上涨3.62%。NYMEX天然气期货价格继续下跌2.29%至2.643美元/百万英热单位。

二、资金面

(一)公开市场操作

9月15日,央行公告称,为维护银行体系流动性合理充裕,保持季末流动性平稳,当日以利率招标方式开展了5910亿元1年期中期借贷便利(MLF),1050亿元7天期逆回购和340亿元14天期逆回购操作,中标利率分别为2.5%、1.8%和1.95%。Wind数据显示,当日有3630亿元逆回购和4000亿元MLF到期,因此单日净回笼资金330亿元。

(二)资金利率

9月15日,央行降准,叠加中期借贷便利(MLF)大幅增量续做并重启14天逆回购操作,资金面缓和向好,主要回购利率小幅回落。当日DR001下行0.98bps至1.755%,DR007下行3.84bps至1.908%。

数据来源:Wind,东方金诚

三、债市动态

(一)利率债

1.现券收益率走势

9月15日,央行降准利好市场已消化,叠加8月经济数据超预期压制债市情绪,现券期货明显走弱,银行间主要利率债收益率普遍明显上行。截至北京时间20:00,10年期国债活跃券230018收益率上行5.25至2.650%;10年期国开债活跃券230210收益率上行4.75至2.7675%。

数据来源:Wind,东方金诚

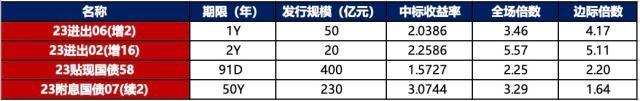

债券招标情况

数据来源:Wind,东方金诚

(二)信用债

1. 二级市场成交异动

9月15日, 5只地产债成交价格偏离幅度超10%,其中,“H0金科03”跌超63%,“19远洋01”涨超10%,“20旭辉03”涨超16%,“H1金科03”涨超39%,“H1金科01”涨超39%。

9月15日,2只城投债成交价格偏离幅度超10%。其中,“17铜陵建投01”跌超49%,“20邛崃债02”跌超19%。

2. 信用债事件

远洋集团:公司公告,将对境外债务进行全面重组,8笔美元债自2023年9月15日起停牌。穆迪下调远洋集团的企业家族评级(CFR)从“Caa2”下调至“Ca”。

旭辉集团:公司公告,“21旭辉03”增加2个月宽限期议案获通过,调整兑付安排未通过,该债券自9月21日起仅上固收采用全价方式转让。“22旭辉集团MTN002”拟于9月22日付息0.3864亿元,该债发行总额12亿元,期限3年,票面利率3.22%。

绿地集团:公司回应境外债持有团体同意征求反馈,将一视同仁公平对待所有境内外债权人,以时间换空间争取最后都能全部兑付。

中融信托:公司公告,部分信托产品无法按期兑付,与建信、中信信托签订委托管理服务协议。

潍坊滨投:公司公告,截至2023年8月31日,公司票据逾期余额合计3.05亿元,对手方均为工程方。

龙湖集团:惠誉下调龙湖集团长期外币发行人评级至“BBB-”,展望调整为“负面”。

金辉控股:穆迪下调金辉控股企业家族评级至“Caa1”,展望维持“负面”。

中骏集团:穆迪下调中骏集团控股企业家族评级至“Caa1”,展望维持“负面”。

路劲集团:穆迪下调路劲企业家族评级至“B2”,展望调整为“负面”。

中飞租赁:公司公告,接受要约收购两只2024到期美元债券合计5112万美元本金(CALC BOND 3 LIMITED发行的“CHNAAR 5.5 03/08/24”和“CHNAAR 4.85 12/23/24”)。

广州时代控股:联合资信终止对广州时代控股主体及相关债项评级。

中国水利水电十局:公司公告,由于近期市场波动较大,取消发行“23水电十局MTN001”。

(三)可转债

1. 权益及转债指数

【A股三大股指集体收跌】 9月15日,权益市场开盘下探后有所回升,但午后持续单边下跌,当日上证指数、深证成指、创业板指分别收跌0.28%、0.52%、0.46%。当日,两市成交额7217亿元,北向资金净卖出24.6亿元。当日,申万一级行业指数多数下跌,整体波动较小,上涨行业中医药生物、纺织服装涨超1%,商贸零售、轻工制造、综合等11个行业小幅上涨;下跌行业中通信、食品饮料、计算机、公用事业、电力设备跌逾1%,石油石化、家用电器、建筑装饰等13个行业小幅下跌。

【转债市场指数小幅收涨】 9月15日,转债市场主要指数早盘走弱后震荡上行,午后受权益市场影响涨幅收窄,当日中证转债、上证转债、深证转债分别收涨0.08%、0.07%、0.12%。当日,转债市场成交额380.63亿元,较前一交易日增加31.54亿元。转债市场六成个券上涨,549只个券中,327只上涨,211只下跌,11只持平。当日,声迅转债收涨6.22%领涨市场,此外全筑转债涨超4%,冠盛转债、文灿转债、天康转债、立中转债涨超3%;下跌个券中百洋转债跌逾7%,新港转债跌逾4%,精测转债、福蓉转债跌逾2%。

2. 转债跟踪

今日,蓝盾退债上市。

9月15日,浙江建投发行可转债获证监会注册批复。

9月15日,起步转债公告将转股价格由10.55元/股下修至2.60元/股,实施日期为2023年9月19日;福22转债公告不下修转股价格,且在未来3个月内(即2023年9月18日至2023年12月17日),如再次触发下修条款,亦不提出下修方案;春秋转债及春秋23转债公告不下修转股价格,且在未来2个月内(即2023年9月18日至2023年11月17日),如再次触发下修条款,亦不提出下修方案;华宏转债公告不下修转股价格,且在未来3个月内(即2023年9月16日至2023年12月15日),如再次触发下修条款,亦不提出下修方案;红相转债公告不下修转股价格;瑞达转债、金田转债、洁特转债、建龙转债、双良转债预计触发转股价格向下修正条件。

9月15日,火炬转债公告不提前赎回,且在未来3个月内(即2023年9月16日至2023年12月15日),如再次触发赎回条款,亦不提前赎回。

(四)海外债市

1. 美债市场

9月15日,各期限美债收益率普遍上行。其中,2年期美债收益率上行2bp至5.02%,10年期美债收益率上行4bp至4.33%。

数据来源:iFinD,东方金诚

9月15日,2/10年期美债收益率利差倒挂幅度收窄2bp至69bp;5/30年期美债收益率利差倒挂幅度保持在3bp不变。

9月15日,美国10年期通胀保值国债(TIPS)损益平衡通胀率小幅上行1bp至2.35%。

2. 欧债市场:

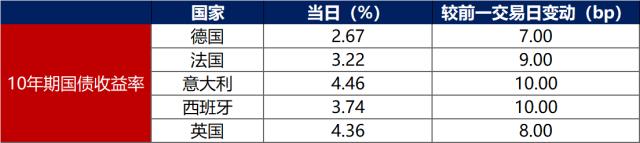

9月15日,主要欧洲经济体10年期国债收益率普遍上行。其中,德国10年期国债收益率上行7bp至2.67%,法国、意大利、西班牙、英国10年期国债收益率分别上行9bp、10bp、10bp和8bp。

数据来源:英为财经,东方金诚

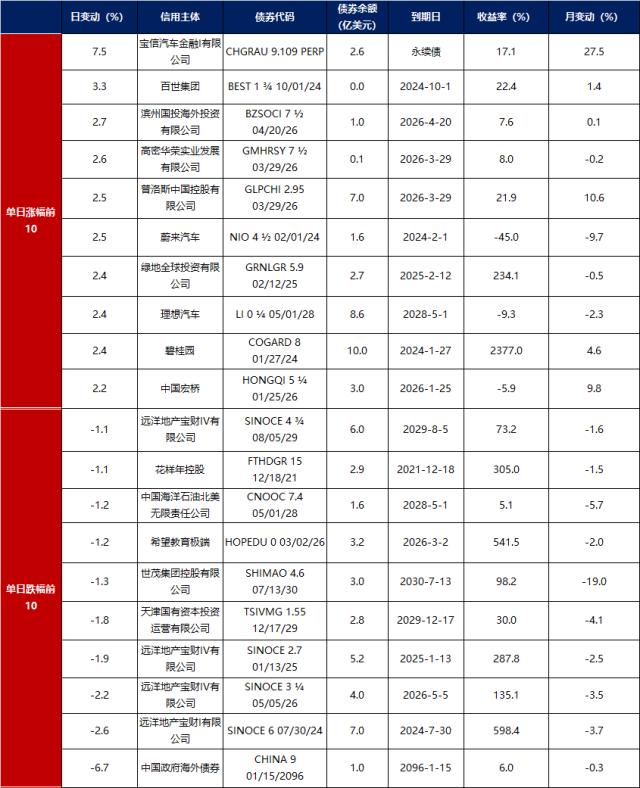

中资美元债每日价格变动(截至9月15日收盘)

数据来源:Bloomberg,东方金诚整理

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56