三组数据揭秘:地产板块的下一个机会

央行“831”新政,叠加北上广深等一线城市前后官宣“认房不认贷”,市场对地产的预期再上一个台阶。资金也持续聚焦地产类ETF。深交所数据显示,地产ETF(159707)近一周获增仓金额超5200万元!时间拉长看,地产ETF(159707)近60日获资金增仓近2亿元,净流率超70%!

从行业整体来看,今年以来A股市场上已有蓝光发展、泰禾、阳光城等8家企业退市,很显然,当前的房地产行业已不再是全面红利的时代。那么,地产板块的下一个机会在哪?本文将从政策、行业、企业3组数据分析:

①政策层面:持续宽松的政策如何影响地产板块走势?哪些房企表现会更占优?

②行业层面:楼市上半年复苏呈现先高后低的态势,全国房企半年报如何?有何亮点?

③房企层面:从销售和拿地两个细分指标看,哪些房企经营更胜一筹?

【政策全面宽松下,“万保招金”表现明显占优】

梳理下本轮政策的演变路径,首先是7月高层会议新定调,然后住建部等指明方向,接着郑州等地方陆续发布优化楼市政策的通知,随后央行“831”新政出炉,随即北上广深等一线城市加入“认房不认贷”。地产重磅政策接连兑现,市场一致认为,当前地产政策力度堪比2014年930的全面放松。

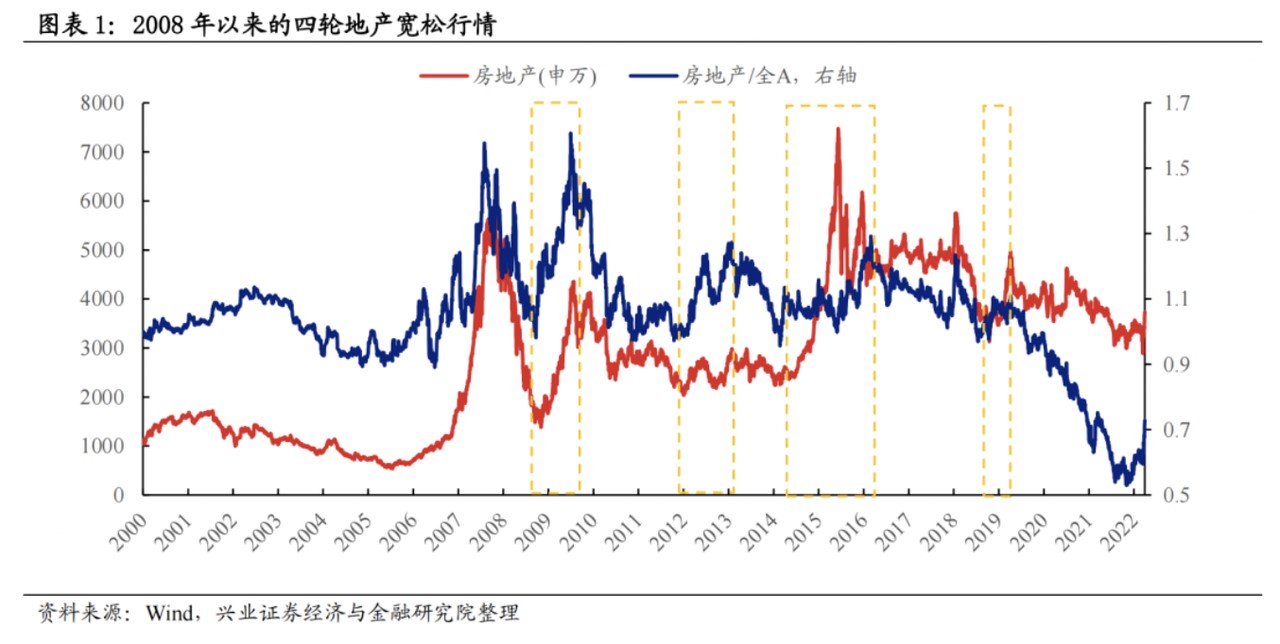

兴业证券梳理了历史上4轮地产政策宽松下的行情演绎路径,大致可以被划分为两段,两轮均有显著的绝对收益和超额收益。

第一阶段(政策转向宽松+地产基本面下行):政策放松初期,地产基本面仍在恶化,行情主要受政策放松驱动,具有明显的绝对收益和超额收益。

第二阶段(政策维持宽松+基本面改善):基本面改善和依然宽松的政策共同催化地产股继续上涨,这一阶段的绝对收益和相对收益甚至超过第一阶段。

从具体房企来看,国企vs民企,谁更占优?兴业证券表示,整体来看,四轮地产行情中,“万保招金”等头部房企表现明显占优。

注:超额收益指申万房地产指数相对于万得全A指数。

【行业中报惨烈,优质龙头房企韧性凸显】

2023年上半年,发布财报的170家房企中共有90家实现了盈利,盈利总额为1038.23亿元,其中30家房企净利润不足1亿元。而录得亏损的80家房企亏损总额为2060.89亿元,绝对值几乎是盈利总额的两倍。今年以来,已有蓝光发展、泰禾、阳光城等8家A股房企退市,若将部分房企与未按期发布财报的房企算上,整个行业亏损状况或许会更加触目惊心。

另外,从16家主流龙头房企业绩来看,保利发展、华发股份、滨江集团和招商积余等4家公司同时录得营业收入和净利正增长。从盈亏来看,14家房企实现了盈利,合计盈利380亿元;仅2家企业亏损,合计亏损金额20.35亿元。对比行业整体表现来看,龙头房企业绩韧性凸显。

申万证券表示,2023H1房地产板块继续缩表,整体业绩下滑趋势收窄、探底可期,优质房企未来成长性更佳。近期高层会议中行业政策转向积极支持,有关部门也接连确认支持方向,预计房地产供需两端政策将加速放松,其中关注一二线城市政策放松及城中村改造政策的加速落地,预计核心城市销售也将逐步改善,格局优化下优质房企成长空间打开,并将受益于政策放松和格局优化双重利好。

【企业销售分化明显,央国企仍是拿地主力】

房企层面,主要从销售和拿地两个方面分析下经营的差别。从销售来看,在整体同比下降的情况下,头部企业和央国企的韧性更强;从拿地来看,房企拿地规模同比下降,央国企仍是拿地主力。

销售层面,中指研究院数据显示,2023年1-8月TOP100房企销售总额为43656.1亿元,同比下降8.6%,降幅相比上月扩大4.0个百分点,连续四月降幅扩大。细分来看,企业销售表现分化明显。

一方面,头部企业销售保持韧性。2023年1-8月,TOP10房企销售额均值同比下降4.5%,降幅最小。另一方面,央国企销售表现较为强劲。2023年1-8月,TOP50房企中,央国企销售额平均增长21.3%,稳健民企销售额平均增长0.7%,混合所有企业下降9.1%,出险民企下降46.0%。

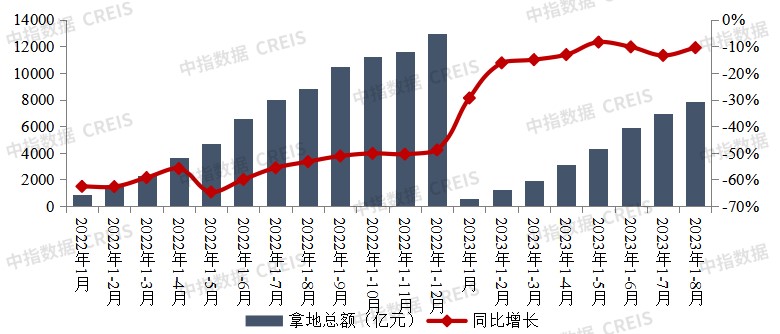

拿地层面,房企拿地规模同比下降,央国企仍是拿地主力。根据中指研究院《2023年1-8月全国房地产企业拿地TOP100排行榜》数据显示,2023年1-8月,TOP100企业拿地总额7888亿元,拿地规模同比下降10.5%,降幅较上月收窄2.9个百分点。

图:2022年至2023年1-8月TOP100房企拿地总额及同比增速情况

具体来看,受热点城市供地和上年低基数影响,50家代表企业拿地总额同比上升9.9%。8月,北京、上海、南京、成都、苏州、天津等多个热点一二线城市继续进行了集中供地,叠加上年低基数影响,企业拿地规模同比有所恢复。分企业来看,保利、建发、中国铁建等央国企拿地规模较高,绿城、万科、龙湖、金地等混合所有制企业和民企亦有投资。

综上,伴随政策的持续宽松以及行业格局的持续优化,以头部房企和国央企为代表的优质房企或将率先受益。浙商证券也指出,围绕“下有基本面托底+上有政策拔估值”,按照修复顺序优先看好在一线城市有土储优势的房企。

资料显示,地产ETF(159707)跟踪中证800地产指数,汇集市场16只头部房企,在投资方向上具有明显的头部集中度优势,前十大成份股权重超8成,“万保招金”权重超5成。同时,指数成份股国企央企含量高,享受“中特估”概念加持。

数据来源:沪深交易所。风险提示:地产ETF被动跟踪中证800地产指数,该指数基日为2004.12.31,发布日期为2012.12.21,指数成份股构成根据该指数编制规则适时调整。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的本基金风险等级为R3-中风险,适合适当性评级C3以上投资者。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资需谨慎。

风险提示:界面有连云呈现的所有信息仅作为参考,不构成投资建议,一切投资操作信息不能作为投资依据。投资有风险,入市需谨慎!

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26