软银旗下Arm寻求通过IPO募集不超48.7亿美元 明显低于先前目标

2023-09-05 23:45:40

— 分享 —

软银集团旗下的Arm Holdings Ltd.计划通过首次公开募股(IPO)筹资至多48.7亿美元,规模远低于这家手机芯片设计公司此前的目标。

Arm在周二提交给美国证券交易委员会的文件中表示,该公司寻求以每股47美元-51美元的价格发行9,550万股美国存托股票。据计算,这笔交易将使Arm的估值最高达到约545亿美元。承销商可以选择额外购买不超过700万股股票。

虽然Arm此前的目标是筹集80亿至100亿美元,但这一目标被下调,至少部分是因为软银决定购买其愿景基金持有的Arm 25%的股份,然后保持对该公司较高的持股比例。文件显示,IPO后,软银仍将控制Arm约90%的股份。

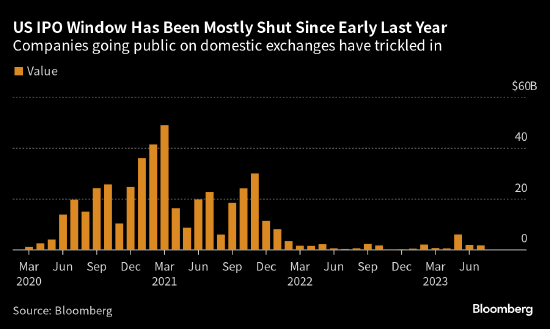

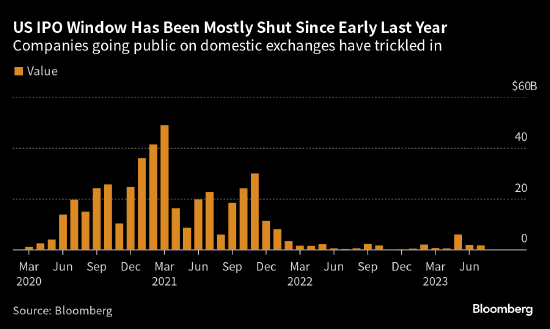

即使按发行价区间的低端计算,Arm的IPO仍将是今年全球规模最大的IPO,超过了强生分拆上市的消费者健康业务公司Kenvue Inc的43.7亿美元IPO。Arm的上市也可能为数十家科技创业公司和其他公司的IPO开辟道路,这些公司的上市计划在2009年金融危机以来最深、最长的上市低谷中陷入泥潭。

敬告读者:本文为转载发布,不代表本网站赞同其观点和对其真实性负责。FX168财经仅提供信息发布平台,文章或有细微删改。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26