全球普遍跟随美国加息 为何中国选择降息?

美元是事实上的国际结算货币,具有非常特殊的地位。

历史上每一次美元加息,都会导致不同程度的经济震荡:1993 年美元加息,墨西哥爆发债务危机;1995 年美元加息,东南亚爆发金融危机;2001 年美元加息,阿根廷爆发债务危机;2005-2006 年美元加息,美国爆发次贷危机;2015 年底美元加息,爆发新兴市场危机。

美国加息影响美国自己,这还好理解。为什么每一次美元加息,其他国家也会爆发危机呢?为什么美国加息,其他国家会跟随加息呢?以及,为什么普遍加息的环境下,我国却在降息呢?

01 息差套利

为了理解美元加息的影响,首先就要讲到一个概念,这个概念叫做——息差套利。什么是息差套利呢,举个例子来说。

假如你是一个富豪,手里有 10 亿美元的流动资金需要存在银行里面。再假如,在 2020 年初,英国和美国的存款利率都是 1%/年。这个时候,对你来说,钱存在英国还是美国没有区别,一年利息都是 1000 万美金。你秉持公平公正的理念,在美国存了 5 亿美金,在英国也存了 5 亿美金(对应的英镑)。

突然一天,美联储宣布加息了,导致美国银行的存款利息变高到 3%。你一看,这不行了,5 亿美金存英国一年利息只有 500 万,存美国利息却有 1500 万,一来一回有 1000 万的利差。你一个电话挂给秘书,让他通知英国的银行,你要把钱全都取走,换成美元转入美国银行。

不仅仅是你发现了这个套利空间,很多大型投资机构也发现了这个套利空间。于是大型投资机构纷纷从英国银行获得低息的贷款,拿到美国银行存起来赚取利差。这个过程就叫做「息差套利」。

息差套利会怎样影响经济呢?要明白这个问题,我们就要介绍什么是外汇市场。

02 外汇市场和货币贬值

你是一个大型投资机构的负责人,你发现了英美的金融市场存在巨大的「息差套利」空间,于是你从英国银行低息贷款 10 亿英镑,准备存入美国套取息差。

然而,你手里面的是英镑,你如果把英镑存在美国银行,无法享受美元的利息,因为银行的利息都是和币种绑定的。也就是说,你在把英镑存入美国之前,需要把手里面的英镑换成美元。于是,你就要在外汇市场上用英镑购买美元。这个过程,就是外汇交易的过程。

越来越多的人从英国银行低息贷出英镑,在外汇市场上购买美元,美元越来越抢手、越来越吃香。以前,100 英镑可以购买 120 美元,现在 100 英镑只能购买 110 美元。美元越来越「贵」,相对应,英镑就变得越来越便宜,经济学上,管这种现象叫做货币贬值。

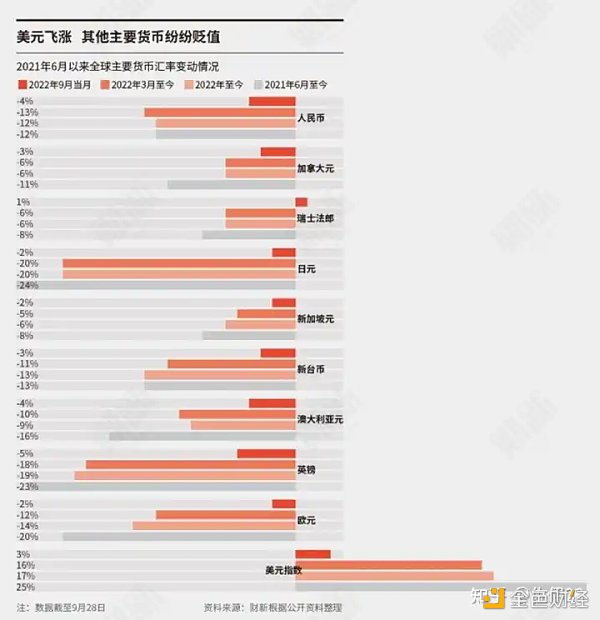

事实上,从美国加息以来,各主要国家货币就开始出现贬值。

有人说,我又不炒外汇,货币贬值对我没啥影响。这是不对的,本币贬值对我们每个人都有影响。要理解这个问题,就要涉及到输入型通货膨胀。

03 通货膨胀

货币贬值的第一个后果 你可以不炒外汇,但一个国家不能不进口商品。只要进口,你就要用到美元,因为进口商品多数是用美元计价的。

举个例子。国际市场上,一双耐克鞋标价 10 美元。在英镑贬值钱,进口一双鞋需要 10 美元,合计 9 英镑;现在英镑贬值了,进口一双鞋虽然还是 10 美元,但却合计 11 英镑。在英国消费者看来,商品无疑更贵了。

耐克鞋仅仅是一个举例,实际上对很多国家而言,这种进口产品的通胀,首先体现为能源和其他大宗商品。工业国家要生产,就必须消耗能源,很多国家的能源无法自给自足,只能依靠进口。比如石油就是美元计价,就算国际油价不涨,但本币贬值后,进口同样的石油就要消耗更多的本国货币。原材料价格上涨了,就会体现在最终产品上面,国内消费者就会普遍感受到通货膨胀。以日本为例。有研究指出,「过去 10 年,日本总价格上涨的 90% 都来自进口密集型食品和能源产品」。

到这里,美国加息对经济的影响,就从金融领域,通过息差套利的途径,沿着外汇市场,逐步进入到其他国家的实体领域。正因为如此,日本、德国、韩国、意大利、法国等重要的制造业国家,在 2022 年接连出现国际贸易收入下降乃至逆差的局面(因为进口商品价格大涨)。而欧洲的通胀也在这个条件下居高不下,苦苦支撑。

如果你以为美国加息的影响就这样了,那就大错特错了。美国加息对经济的影响才刚刚开始。

04 金融震荡:货币贬值的第二个后果

我们经常听到一个说法,叫做「资本外流」。那么,什么是资本外流呢?资本为什么要外流呢?接下来我们做一个沉浸式体验。

你是一个美国籍的国际投资者,你的资金在全球各大股市配置。假设 2022 年初,英镑和美元的汇率是 1:1。你通过研究发现,英国股市可能会迎来一波上涨的行情,于是你花了 100 万美元,换了 100 万英镑,然后将 100 万英镑购买了英国股市的股票。你的眼光很不错,买的股票涨势喜人,几个月下来涨到了 120 万英镑,你感到很开心。

但是天有不测风云,有一天,你突然看到新闻,美国加息了。你敏锐地感到,这可能会坏事。果然,那些指着息差套利的投机分子动起来了,他们大量低息借入英镑,买入美元。美元不断涨价,英镑不断贬值。你突然发现,股票赚的钱,原来都是虚的。你认真算了算账,从 2022 年初到现在,英镑对美元贬值了 15%,120 万英镑,现在就能换 102 万美元,直逼你的成本。

更可怕的是,美联储还在不断地加息,也就是说,英镑贬值的趋势还可能继续。要是再这样下去,你的股票换成美元就要亏本了。怎么办?你告诉自己,当断则断。于是,你开始大规模抛售股票换成现金,并现金购买美元以「避险」。

越来越多的人发现这个问题,他们也跟着抛售股票。股市开始逆转,负面消息一个接一个传来,当多数人都在抛售的时候,就出现了股市的震荡。震荡的不仅仅是股市,债券市场、股票市场、房地产市场,有一个算一个,都可能发生震荡,道理都是类似的。

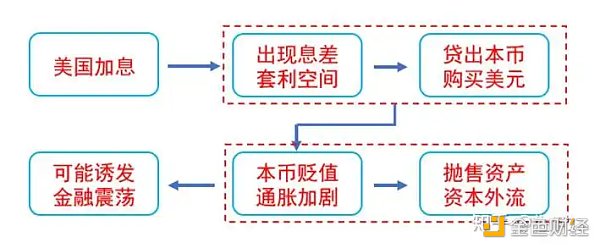

这就是我们常说的美元周期的传导路径,美国加息导致出现套息空间,进而导致美元升值、本币贬值,这又进一步导致投资者抛售金融资产,最终可能诱发金融震荡。

既然是息差空间引发资本外流,进而引发金融震荡,那么,一个想法就很自然地出现了,我们也提高利息,不就能逆转息差空间了吗?

对的,这个想法非常直观,也有它的道理,这也是美国加息引发全球加息的一个重要原因。美国加息的时候,好些国家为了防止资本外流,也跟着加息,避免出现息差空间。但是,按下葫芦浮起瓢,加息能抑制资本外流,也会损害本国经济,这首先就会损害本国的实体经济。

05 用加息对抗加息

1)实体经济受损

用加息对抗加息,为什么会损害本国的实体经济呢?

假设你经营一家工厂,你的合作伙伴给你介绍一个项目,这需要投资 1000 万,一年后可以有 10% 的回报,但是你手里面只有 500 万,怎么办?找银行贷款!你来到银行,发现贷款成本不高,每年利息也就 5%,你毫不犹豫大笔一挥,就签下了借贷合同。「用银行的钱帮我赚钱,这才是老板该有的思维」。一年后,你连本带利还清了银行的借款,还净赚 75 万。

突然一天,美国加息了,你们国家为了防止资本外流,被迫跟随美国加息。水涨船高之下,借款利息从 5% 每年涨到了 15%。又是你的合作伙伴,再次给你介绍一个项目,还是需要投资 1000 万,一年后的汇报还是 10%,你手里还是只有 500 万。你还会找银行贷款吗?如果贷款 500 万,一年下来需要还给银行 75 万,只能净赚 25 万。你看了看账上 500 万的本金,叹了一口气,「算了吧,还开啥厂啊,把厂关了,钱放银行吃利息得了。」

越来越多的人和你一样的想法,于是企业的投资开始下降,新项目上得越来越少,企业对工人的需求也越来越少。工人失业越来越多,在岗的工人工资也老不见涨,如此一来,国内的需求就会慢慢萎缩,最终导致实体经济受损。

本币加息,除了可能损害实体经济外,还可能加剧金融市场震荡。

2)加剧金融市场震荡

金融资产定价有一个最简单的模型,即金融资产的价格正比于该资产提供的现金流,反比于市场的利率。比如某成熟市场的商业地产,每年能提供的租金是 1000 万,市场的利率是 5%/年,该商业地产的价值就是 1000 万/5%=20000 万。

为什么是这样呢?我们做一个思想性实验。某成熟市场上有一个商业铺面,每年能提供 10 万元的租金,该市场的利率是 5%,那么,你愿意用多少钱买下这个铺面呢?如果店主喊价 30 万,你愿意买吗?你肯定愿意,因为 30 万存银行,一年后只能获得 1.5 万的利息,而买店铺却能获得 10 万的租金;如果店主喊价 100 万,你愿意买吗?你还是愿意,因为 100 万存银行,一年后只能获得 5 万的利息,而买店铺却能获得 10 万的租金;如果店主喊价 300 万,你愿意买吗?你就不太愿意了,因为 300 万存银行,一年后就能获得 15 万的利息,而买店铺却只能获得 10 万的租金。于是,最终的价格平衡点就落在 200 万附近,你的钱存银行和买店铺的收益是一样的。

因此,店铺的价格=年租金÷市场利率。换句话说,店铺的售价与年租金的多少成正比,与市场利率的高低成反比。一个每年能提供 10 万元租金的店铺,在银行利率为 5% 时,价值 200 万元。假设银行利率提高到 10%,那么店铺就只值 100 万元。

当然,这是一个非常简化的模型,排除了风险的差异、排除了涨价的预期等各种因素。但是,我们通过这个模型却能说明一个问题,即加息会导致金融资产价格下跌(尤其是债券价格)。

以加息的方式防止资本外流,是一种「以毒攻毒」的方式,副作用极大。一方面,它有可能一定程度遏制资本外流,另一方面,它也有可能加速本国的金融震荡,导致其他不可控的结果。

不仅如此,发达国家跟随美国加息,除了可能冲击自身实体经济外,还会导致一个更为严重的后果——诱发全球债务危机。

3)债务危机

你是一个穷人,你什么时候最希望借钱?很简单,你遇到困难的时候。那么,你什么时候最容易借到钱呢?也很简单,有钱人愿意把钱借给你的时候。如果这个时候的利息还很低,那你一定会毫不犹豫把钱借了再说。这个道理是通用的,对你是这样,对国际市场的借贷主体(国家、大企业等)也是这样。

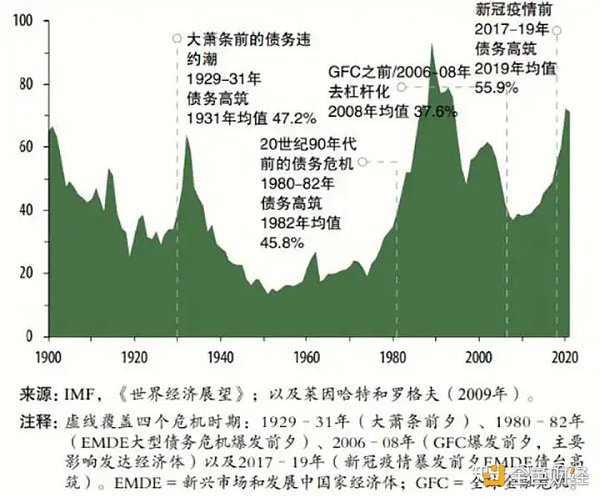

国际市场上谁是「穷人」?发展中国家多数都是穷人。谁是「有钱人」?那些老牌发达国家就是有钱人。2020 年以来,发展中国家受到疫情冲击,经济大幅下滑,这迫使他们不得不在国际借贷市场上寻求帮助。同期,发达国家为了刺激市场需求,普遍执行了极度宽松的货币政策,并长期维持极低的利率(甚至零利率)。在这样宽松的市场环节中,发展中国家大量借入外债,外债水平普遍经历了一轮上涨。

在发达国家普遍执行低利率的时期,发展中国家虽然背负庞大债务,但是他们每年支出的利息都很低,因此还债压力并不大。借债成为发展中国家度过经济萧条的一个重要手段。

然而从 2022 年开始,在高企的通胀之下,美联储、英格兰银行、欧洲央行、加拿大央行、澳大利亚央行、印度央行等全部执行了加息操作,这空前加大了发展中国家的还贷压力。对某个发展中国家而言,以前每年可能只需要从外汇储备中支出 100 亿美元偿付利息,由于利息升高,现在每年不得不透支更多的外汇储备。于是,越来越多的国家和企业出现债务违约。

不仅仅是发展中国家会出现债务危机,部分欧洲国家也可能出现危机。目前欧洲很多国家债务高企,每年需要支付大量的利息。如果利率进一步提高,则每年支付的利息也会进一步提高,进而可能造成更大规模的赤字,这些赤字又需要进一步的融资,这又会推高债务占 GDP 的比例。

下两图为全球加权债务水平和债务违约情况。当前的全球债务水平已经逼近 80 年代的拉美债务危机的水平,为有史以来的第二高,全球发展中国家的债务问题越来越严重。

部分国家发生债务危机和多数国家债务恶化的概率大大增加,萧条的乌云笼罩在全球经济之上,而发展中国家无疑将是这场危机中损失最为惨重的一方。 那么,加息的始作俑者美国,它就「风景这边独好」吗?

06 美国就风景这边独好吗

有一种说法认为,美国加息就是在收割全球,这种说法不太准确,这种说法有一个隐含前提,仿佛美国可以不顾经济的客观规律,仅凭主观意愿就能想加息就加息。实际上,美国本次加息,是高通胀下的无奈之举,而美国加息对本国经济的影响也不可谓不大。

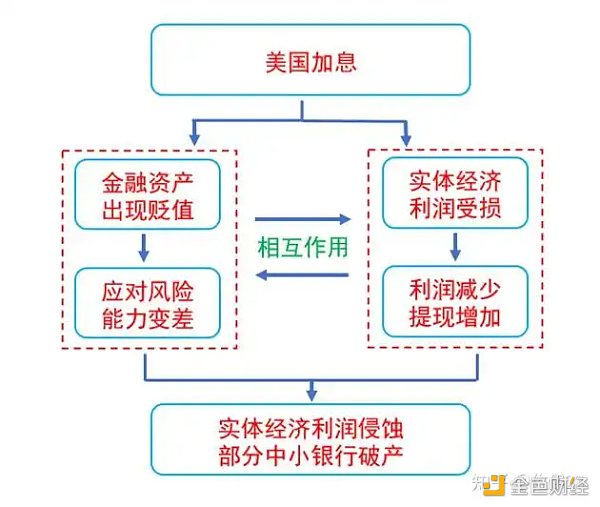

前段时间,美国几家银行相继出事,这个事情就和加息密切相关。就拿最初出事的硅谷银行来说,加息从数个方面加速了硅谷银行的破产。注意,我这里说的是加速,而不是直接导致。

硅谷银行的客户中,有很多是科技型公司,这些公司前几年发展势头比较好,在硅谷银行里面存有大量的资金。2022 年美国加息以来,这些公司或多或少受到影响。首先,公司融资成本会提高。这使得公司赚取的利润中,有更大一部分被金融资本侵蚀。其次,公司利润下滑,会影响公司股价,这又使得公司在股市上再融资的能力下滑。于是,科技公司就陷入一种螺旋下降的趋势之中。这种趋势直接表现为科技公司裁员速度加剧。美国信息业在 2020 年 5 月至 2022 年 4 月的 24 个月中,合计裁员数 73.1 万,平均每月 3.05 万人;2022 年 5 月加息以来,裁员速度明显加速,至 2023 年 2 月,10 个月合计裁员数 43.1 万,平均每月裁员 4.31 万人。

在这样的情况下,科技公司的收入越来越少,纷纷从银行取出存款,以度过难关。越来越多的科技公司在硅谷银行提现,导致硅谷银行现金不足以支付,于是被迫兜售持有的资产。而硅谷银行持有的资产大多数是美国国债和抵押贷款支持证券,这种资产有一个特点,这个特点可以简单理解为「资产的价格和市场利率成反比」(这是很多金融资产价格的基本原理)。也就是说,随着美国加息,硅谷银行持有的资产在不断贬值。

硅谷银行开始抛售本就在不断贬值的资产,而这种抛售,无疑加剧了资产价格的下跌。于是硅谷银行陷入了一个死循环,科技公司大量提现导致现金不足,为了应对兑付危机抛售资产,资产价格不断下降导致公司抗风险能力进一步下滑。

当越来越多的人发现硅谷银行陷入死亡循环的时候,挤兑就出现了。人们疯狂地涌入银行,希望在银行破产之前把自己的现金取走。在这种疯狂挤兑之中,硅谷银行不可避免地走向破产。

在这里我们可以看到,一方面,加息导致美国科技公司加速衰退,进而出现了大规模提现的情况,另一方面,加息导致银行持有的债券资产贬值,进而降低了银行应对风险的能力。而当这两个方面碰到一起的时候,挤兑破产就出现了。

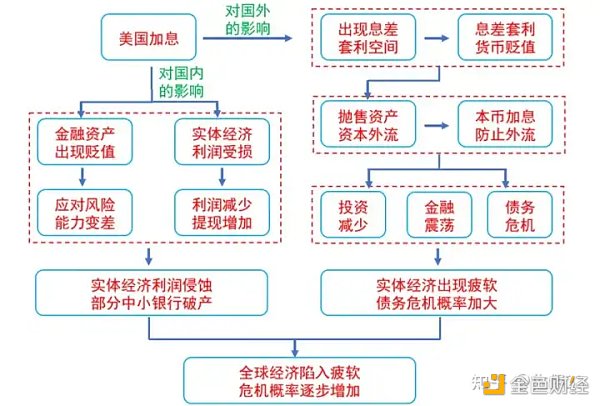

以上我们大致介绍了美国加息对国内和国外经济的影响,接下来我们要做一个整体回顾,以便我们形成一个更全面的概念。

07 回顾美国加息对经济有哪些影响

美国加息的影响是复杂而深远的,这篇文章我们用尽量简化的方式帮助大家做了一个基本的梳理。从中我们可以得出如下结论:

(1)美国加息会导致美元和其他货币出现息差套利的空间,投机资本会从本国借入低息贷款,购买美元后存入银行,以套取利差。

(2)大量的投机者购买美元,就会使得美元升值、本币贬值。

(3)本币贬值有两个直接后果。其一、本币贬值会导致进口商品「变贵」,带来输入型通货膨胀。其二、本币贬值会导致金融市场震荡,加速资金外流。

(4)为了缓解本币贬值带来的通货膨胀和资金外流,其他国家可能跟随美国加息,而这种加息又会带来三方面的问题。

(5)首先,本国加息会直接损害实体经济。加息导致融资成本上涨,降低企业的投资预期,进而降低扩大再生产的规模,因此也降低了工人的总体工资,最终可能从投资和消费两个方面损害实体经济。

(6)其次,本国加息可能加剧金融市场震荡。如果本国大幅加息,可能降低金融资产的价格,加剧债券市场、楼市等主要金融市场的震荡。

(7)第三,发达国家跟随加息可能导致债务危机。有可能出现债务危机的,不仅仅是发展中国家,也包括某些债务负担严重的欧洲国家,如意大利等。一旦持续加息,这些国家支付的利息就会大幅攀升,大大增加了债务违约的风险。

(8)美国加息不能简单地理解为「收割全球」。美国加息对国外有影响,对国内照样有影响。一方面,加息导致实体经济利润被侵蚀,提现的冲动加强;另一方面,加息导致国债等资产价格下跌,而银行有大量持有国债,因此导致中小型银行应对风险的能力降低。目前,美国已经有三家银行破产,另据《今日美国》5 月 4 日的报道,美国还有近 190 家银行面临倒闭的风险。美国加息对自身的影响不止如此,这里我们只是略微分析了目前的一些热点事件。

(9)上述这一切不是孤立的,而是相互作用、相互影响的。其相互作用的一个最终结果,就是导致全球经济出现疲软。

08 蒙代尔不可能三角:中国为什么能够选择不加息

在美国加息的大背景下,中国为什么能够不加息呢?要理解这个问题,我们需要简要回顾三元悖论(蒙代尔不可能三角):对一个开放经济体而言,独立的货币政策、汇率的稳定性和资本的完全自由流动,三者不能全部都实现。

我们回顾上面的例子。美国加息后引发某国出现息差套利空间,导致某国投机机构从本国借入低息贷款后购买美元,进而导致本国货币贬值。本币贬值又可能诱发资本外流,进一步加速贬值。该国为了防止本币贬值,就执行紧缩的货币政策,进而导致提高利息,减轻资本外流。

这个例子中,某国选择了资本的完全自由流动(放任资本的大进大出),因此就不能既保持货币政策的独立,又保持汇率的固定。要稳定汇率,就必须放弃独立自主的货币政策,而被迫跟随美国加息;要执行独立自主的货币政策,不跟随美国加息,就要承受汇率变化带来的影响。

但是,如果某国放弃了资本的完全自由流动,对资本实行了某种管制,那就能够在一定程度上,保障执行独立自主的货币政策,并能够获得相对稳定的汇率。而我国恰好就是这样的国家。

IMF 通过「资本账户开放度指标」,判断一个国家是否处于资本完全自由流动,如果某国指标值小于 0.25 则是资本管控状态。2020 年,我国该项指标是 0.16,为实行较为严格的资本管制制度的状态。也就是说,我国放弃了资本完全自由流动,以换取独立的货币政策和相对稳定的汇率政策(我国目前的汇率政策是一种「有管理的浮动汇率制度」)。

因此,我国有可能在美国加息引发全球加息的大背景下,选择不加息。2023 年 1 月,德邦证券发布研报《如果降息,会降哪一个?对债市影响又如何?》,报告指出,如果央行降息,可能加剧资本外流的冲动,但是在我国资本管制的模式下,我国有足够的外汇储备应对资本的外流。因此,德邦证券得出结论说,「我们认为中国的外汇储备较为充足,资本外流压力可控,构成降息的基本条件。」

然而,有了降息的条件,并不一定要降息。要理解我国为什么选择在此时降息,这就必须要回顾我国当前的经济现状。

09 中国当前的经济现状

中国为什么要选择降息 一个商品生产出来之后,只可能有三种去向:

(1)被消费者买了(比如食品、衣服、手机等),用于吃喝玩乐、衣食住行,也就是说,被消费者消耗掉了,这就是消费。

(2)被企业买了(比如机器、原材料等),用来生产其他的商品,也就是说,被企业消耗掉了,这就是投资。

(3)如果国内的消费者(含政府)不买,企业也不买,那就只能卖给国外的消费者或者企业,这就是出口。

由于我国还会购买国外产品,因此计算时会减去进口,形成净出口。消费+投资+净出口,这三者用货币计量,就构成了 GDP。(很多学过宏观经济学的朋友会问,那政府采购呢?在这里呢,政府采购被放入了消费或者投资中。比如我们打开 wind,输入政府消费,我们可以发现,它属于最终消费项下的一类)。

一个商品,如果消费者不买、企业不买、国外的消费者和企业也不买,这个商品就卖不出去,大量商品卖不出去,或者大量设备闲置不能投入生产(因为没有订单),就会形成危机。所以经济危机又叫做生产相对过剩的危机,生产相对于消费能力出现了过剩。

因此看一个工业国的经济是复苏还是恶化,从产能利用率入手会更准确。产能利用率的同行指标大致如下:

(1)低于 80% 属于产能过剩。

(2)低于 75% 属于产能严重过剩。

(3)高于 90% 属于产能不足,需要投资扩产。

近三年来我国工业领域基本情况如下图。绿色部分是小于 75% 的,黄色部分是小于 80% 的。2020 年上半年产能利用率最低,随着疫情好转产能利用率逐步提升,2021 年得益于外贸订单大量回流,我国产能利用率达到这三年来最好的情况。2022 年以来,产能利用率再次下滑,到 2023 年一季度,产能利用率几乎再次回到 2020 年上半年的情况。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47