拆解当下RWA实现路径 探索未来RWA-Fi发展逻辑

作者:Web3小律

RWA 将生息资产映射上链只是第一步,后续如何嫁接 DeFi 可组合性的乐高将非常值得探索,有望进一步打开 RWA+DeFi 的天花板,可以类比 LSD-Fi 赛道的 Pendle 利率互换项目,亦或是基于 LSD 的稳定币项目。

随着 2022 年加密寒冬的来袭,叠加监管与 CEX 的暴雷声滚滚,加密市场当年高企的 APR 已不复存在,依然存活于市场的投资者们开始转向无风险收益的探索。恰逢宏观经济环境的变化,以及美债收益率的上行,使得现实世界资产的代币化(Real World Asset Tokenization)成为了目前加密市场的重要价值捕获渠道。

本文通过梳理当前市场中,主要 RWA 项目持有底层资产的实现路径(Compound & Superstate, Franklin Templeton, MakerDAO, Ondo Finance, Matrixdock, Centrifuge),来试图理清当前 RWA 叙事的逻辑。

TL;DR

过分纠结 RWA 的定义没有太多意义,Token 是价值的载体,RWA 的价值几何还得去看将底层资产的何种权益/价值带到了链上,以及其应用场景;

短期来看,RWA 背后的驱动力更多来自加密世界 DeFi 协议单方面的需求,如资产管理、投资多元化和新的资产类别等;

DeFi 协议通过 RWA 项目去捕获底层资产的生息价值,其本质是在建立起 U 本位,带有底层资产真实收益率(Real Yield)的资产类别,其逻辑与 LSD 建立 ETH 本位的生息资产基本一致;

因此,美债 RWA 得到追捧,根据实现美债收益率路径的不同,可以分为(1)以传统合规基金为代表的 Off-Chain to On-Chain 路径,以及(2)DeFi 协议主导的 On-Chain to Off-Chain 路径,但是其中的监管合规依然存在较大障碍;

RWA 将生息资产映射上链只是第一步,后续如何嫁接 DeFi 可组合性的乐高将非常值得探索,有望进一步打开 RWA+DeFi 的天花板;

长期来看,RWA 不应该只是单向的,未来将是双向奔赴,一方面能够将现实世界资产带到链上,另一方面 TradFi 也能借助 DeFi 的种种优势进一步释放潜能;

未来的探索重点:如何实现投资者既能享受现实世界 RWA 资产带来的 Beta 收益,又能享受加密市场的 Alpha 收益。

一、本轮 RWA 叙事几何

对于目前 1 万亿美金的加密市场而言,投资者主要基于链上活动获得收益(例如交易、借贷、质押、衍生品等),整个市场缺乏一种稳定的真实收益(Real Yield)的来源。

自以太坊转为 POS 之后,基于 ETH 本位的流动性质押(LSD)可以算是一种加密市场原生的真实收益(Real Yield)的来源,但是目前占整体加密市场的份额不大。想要真正突破现有市场的瓶颈,还需要强大的外力来支撑。

因此,一种新的资产真实收益(Real Yield)来源正在步入现实:存在于链下的现实世界资产(Real World Assets, RWA)通过代币化(Tokenization)的方式带到链上,可以作为加密市场 U 本位资产的重要的真实收益来源。

RWA 的上链入场对于加密市场的潜在影响几乎是变革性的。RWA 能为加密市场提供可持续的、丰富类型的、有传统资产支持的真实收益率。此外,RWA 能为 DeFi 嫁接起去中心化金融体系和传统金融体系的桥梁,这意味着 RWA 除了能为加密市场导入增量资金外,也能获得传统金融市场的海量的流动性、广阔的市场机会和巨大的价值捕获。

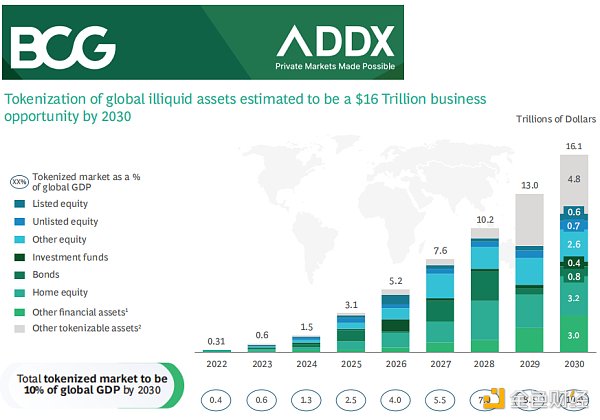

根据 BCG 和 ADDX 的研究,全球非流动性资产的代币化将会产生 16 万亿美元规模的市场(这将接近 10% 的 2030 年全球 GDP)。花旗的 RWA 研报《金钱、代币与游戏》,也预计在 2023 年将会有 10 万亿美元规模的市场将被代币化。

(Source: New BCG report: Asset tokenization projected to grow 50x into a US$16 trillion opportunity by 2030)

1.1 什么是 RWA

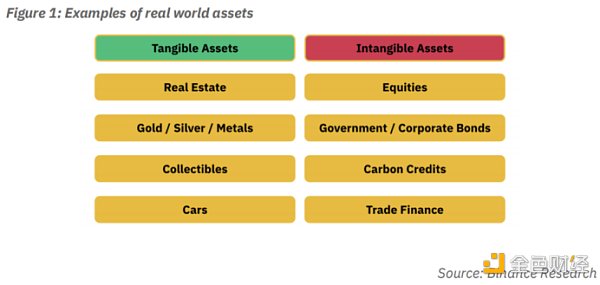

RWA 的全称是现实世界资产代币化(Real World Assets Tokenization),是将有形或无形资产中权益的价值(可以是所有权,也可以是收益权、使用权等)转换为数字代币的过程。这使得资产的存储和转移无需中央中介,价值映射到区块链上实现交易流通。

RWA 可以代表许多不同类型的传统资产(包括有形资产和无形资产),如商业地产、债券、汽车,以及几乎任何存储价值可以被代币化的资产。从区块链技术的早期开始,市场参与者就一直在寻求将 RWA 引入链上。传统 TradFi 机构如高盛(Goldman Sachs)、汉密尔顿巷(Hamilton Lane)、西门子(Siemens)和 KKR 等都正努力将自身的现实世界资产上链。此外,MakerDAO 和 Aave 等这类原生加密 DeFi 协议也正在作出调整,积极拥抱 RWA。

相比于 2018 年 ICO/STO(Security Token Offering)单调的代币融资叙事,如今的 RWA 叙事覆盖的范围更为广阔:不局限于传统金融中的一级市场,几乎任何能够被价值标记的资产都能代币化。此外,当初 2018 年不存在的 DeFi 协议以及众多基础设施,也能够为如今的 RWA 打开无尽的天花板。

1.2 RWA 背后的驱动力

目前,将现实世界资产带入加密世界背后的主要驱动力是:宏观背景下现实世界资产(尤其是美债)能够为加密市场提供一个稳定的无风险收益。

因此,目前大部分成熟的 RWA 项目的实现路径都是基于 DeFi 协议对于现实世界资产的单方面需求,如

资产管理的需求:原生链上收益主要来自质押、交易和借贷活动。然而,在加密寒冬的背景下,链上活动的萎靡直接导致了链上收益率的下降。在目前美债拥有较高收益率的背景下,老牌 DeFi 协议开始逐步引入美债 RWA。例如 MakerDAO 通过近期的提案,逐步将金库中的稳定币资产(无收益或较低收益),转化为美债 RWA 生息资产(4%-5% 的无风险收益)。这样能够保障金库资产安全的同时,获得稳定的收益;

投资组合多元化:在市场出现极端行情时,加密原生资产的高波动性与高相关性容易资产的错配与清算,引入与链上加密原生资产相关性较低且稳定的 RWA 资产可以有效缓解此类问题。投资者可以实现多元化,建立更稳健、更有效的投资组合;

引入新的资产类别:在 RWA 的基础上嫁接 DeFi 乐高能够进一步释放 RWA 资产的潜力。例如 Flux Finance 为 Ondo Finance 的 OUSG 提供借贷,Curve 允许 MatrixDock 的 STBT 进行交易,Pendle 为生息资产提供 AMM 交易池。

短期来看,这一需求的实现仅仅建立在加密市场的单向奔赴上面,现实世界传统金融并没有太多意愿进入加密市场,有的也仅仅是试探。长期来看,RWA 不应该只是单向的,例如目前 DeFi 对于 TradFi 的单方面需求。未来将是双向奔赴,一方面能够将现实世界资产带到链上,另一方面现实世界也能借助区块链的种种技术以及优势进一步释放潜能。

1.3 如何捕获 RWA 底层资产的价值

根据 RWA 底层资产的不同,分类可以多种多样。

从短期来看,我们狭义地将 RWA 分为“生息类 RWA”和“非生息类 RWA”。因为我们认为,如今市面上的大部分 RWA 项目更多的是去捕获底层资产的生息价值,例如美债、政府证券、公司债券、REITs 这类生息资产的收益率。

生息类 RWA 的本质,是在建立起 U 本位,带有底层资产真实收益(Real Yield)收益率的 RWA 资产类别,其与 LSD 建立 ETH 本位的生息资产逻辑一致。虽然 RWA 资产的收益率不大,但是可以进一步组合在 DeFi 乐高中。

而非生息类 RWA 更加适合去捕获底层资产本身的商品价值,如黄金、原油、收藏品、艺术品自身的价值,再如南美球员身价的 RWA 价值。

二、RWA 资产上链路径

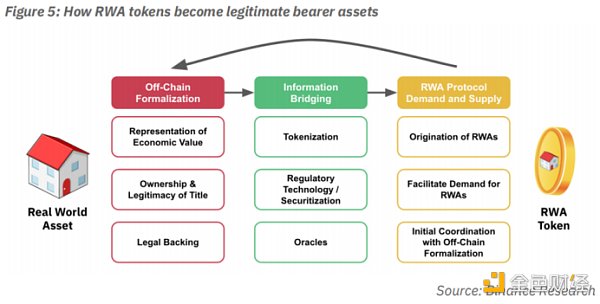

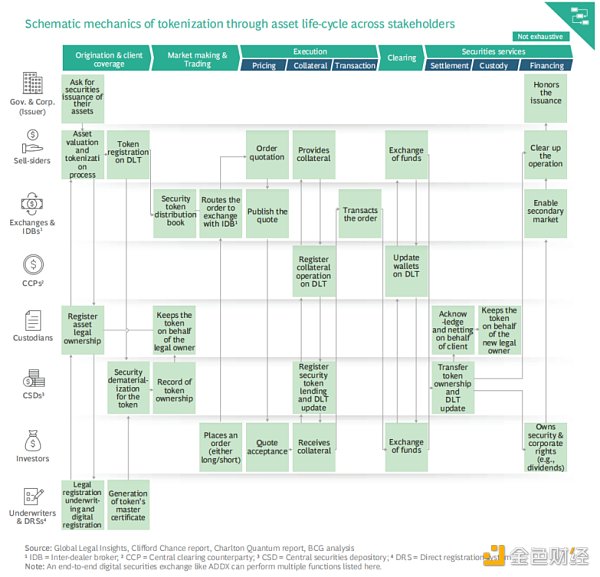

根据 Binance Research 的研报,其将 RWA 的实现流程分为三个阶段:(1)链下包装;(2)信息桥接;(3)RWA 协议需求和供应。

2.1 链下包装(Off-Chain Formalization)

要将现实世界资产带入 DeFi,首先必须在链下将资产进行包装使其数字化、金融化、合规化,以明确资产的价值、资产所有权、资产权益的法律保障等。

在这个步骤中,需要明晰:(1)经济价值的表示(Representation of Economic Value):资产的经济价值可以用资产在传统金融市场上的公平市场价值、最近的业绩数据、物理状况或任何其他经济指标来表示。(2)所有权和所有权的合法性(Ownership & Legitimacy of Title):资产的所有权可以通过契据、抵押、票据或任何其他形式来确定。(3)法律支持(Legal Backing):在涉及影响资产所有权或权益变更的情况下,应该有一个明确的解决流程,这通常包括资产清算、争议解决和执行的特定法律程序等。

2.2 数据上链(Information Bridging)

接下来,有关资产的经济价值和所有权及权益的信息在数据化之后被带到链上,存储在区块链的分布式账本中。

在这个步骤中,将会涉及:(1)代币化(Tokenization):在链下阶段包装的信息被数据化之后,上链并由数字代币中的元数据表示。这些元数据可以通过区块链访问,资产的经济价值和所有权及权益完全公开透明。不同的资产类别可以对应不同的 DeFi 协议标准。(2)监管技术/证券化(Regulatory Technology/Securitization):对于需要被监管或被视为证券的资产,可以通过合法合规的方式将资产纳入 DeFi。这些监管包括但不限于发行证券型代币的许可、KYC/AML/CTF、上架交易所合规要求等。(3)预言机(Oracle):对于 RWA,要参考现实世界的外部数据以准确地描绘资产的价值,如股票 RWA,则需要访问该股票的业绩数据等。但是由于区块链无法将外部数据直接从集中到区块链上,则需要如 Chainlink 这类将链上数据与现实世界信息的数据连接,用于向 DeFi 协议提供链下资产价值等数据。

2.3 RWA 协议的需求和供应(RWA Protocol Demand and Supply)

专注于 RWA 的 DeFi 协议推动了现实世界资产代币化的整个流程。在供应端,DeFi 协议监督 RWA 的形成。在需求端,DeFi 协议促成投资者对 RWA 的需求。通过这种方式,大多数专门研究 RWA 的 DeFi 协议既可以作为 RWA 形成的起点,也可以为 RWA 最终产品的提供市场。

2.4 RWA 的具体实现路径

(Source:https://forum.makerdao.com/t/poll-rwa-working-group-covenant-structure/4836)

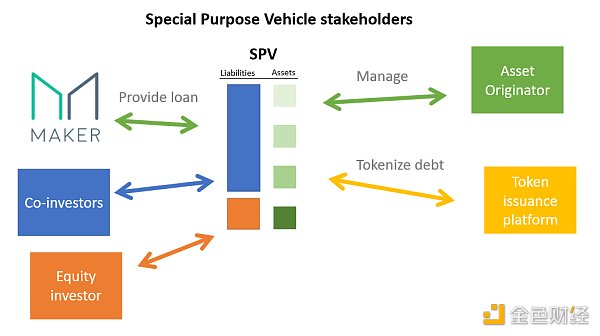

在 RWA 资产上链的具体实现路径上,可采取类似于资产证券化的思路,通过设立特殊目的公司(Special Purpose Vehicle, SPV)来支撑底层资产,起到控制、管理、风险隔离等的作用。同时,BCG 与 ADDX 的研报也从 RWA 资产发起方的角度,来为各个生态参与方(资产发起人、发行平台、资产托管、资金结算等)提供了路线图:

三、当下美债 RWA 的实现路径

我们已经明确 RWA 是链下现实世界资产代币化的表示,那么理清现实世界与加密世界中资产权益和资产价值如何转换至关重要,即如何将 RWA 解释为现实世界资产的合法表示,又或者说现实世界的资产是如何映射到链上的。

我们通过梳理目前最成熟的 RWA 项目——美债,发现两条路径:(1)以传统合规基金为代表的 Off-Chain to On-Chain 路径,以及(2)DeFi 协议主导的 On-Chain to Off-Chain 路径。由于目前 RWA 背后的主要驱动力来自加密世界,因此 DeFi 协议在 RWA 项目的探索更为成熟。

目前除了 T protocol 是属于无需许可的协议之外,其余项目均出于合规考虑都设置了严格的 KYC/AML 验证流程,且绝大多数的美债 RWA 项目不支持转账交易功能,使用场景非常有限,有待进一步探索、挖掘。

3.1 传统金融的 Off-Chain to On-Chain

3.1.1 Compound 创始人的新公司 Superstate

(Source: https://www.axios.com/2023/06/28/defi-robert-leshne-rmutual-fund)

Compound 创始人 Robert Leshner 瞄准了当下的热点 RWA 叙事,其于 2023 年 6 月 28 日,宣布了成立新公司 Superstate,致力于将传统金融市场受监管的金融产品带到链上。

根据 Superstate 向美国证券交易委员会(SEC)提交的文件,Superstate 将使用以太坊作为辅助记账工具,并创建投资于短期政府债券的基金,包括美国国债、政府机构证券等。但是文件中非常明确,基金不会直接或间接投资任何依赖区块链技术的资产,例如加密货币(The Fund will not directly or indirectly invest in any assets that rely on blockchain technology, such as cryptocurrencies)。

简单言之,Superstate 将成立链下 SEC 合规的基金来投资短期美国国债,并通过链上(以太坊)来处理基金的交易和记录,追踪基金的所有权份额。Superstate 表示投资者都必须被列入白名单,其不会将 Uniswap 或 Compound 等智能合约列入白名单,因此此类 DeFi 应用无法使用它。

在 Blockworks 的一份声明中,Superstate 表示:“我们正在创建一款在 SEC 合规注册的投资产品,这将使投资者能够获得传统金融产品的持有凭证(a record of your ownership of this mutual fund),就像持有稳定币以及其他加密资产一样。”

3.1.2 Franklin OnChain U.S. Government Money Fund

(Source: rwa.xyz & Stellar expert)

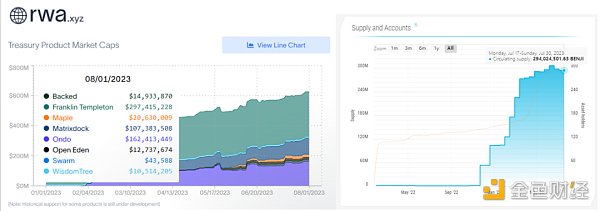

在 Superstate 之前,我们看到 Franklin Templeton 已经于 2021 年推出了 Franklin OnChain U.S. Government Money Fund (FOBXX),该基金是美国第一只 SEC 批准的,使用区块链(Stellar)技术来处理交易和记录所有权的基金。截至目前,其管理资产(AUM)已经超过 290 亿美元,投资者可享受 4.88% 的年化收益。

虽然该基金的 1 个份额由 1 个 BENJI 代币表示,但是目前暂未看到 BENJI 代币在链上与 DeFi 协议的应用交互。投资者需要通过 Franklin Templeton 的 App 或者网站进行合规验证,从而进入其白名单。

3.1.3 Hamilton Lane 的私募基金代币化

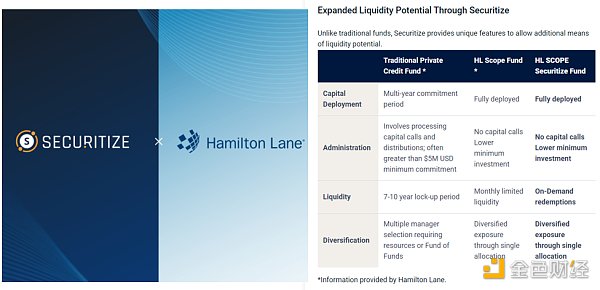

Hamilton Lane 是一家全球领先的投资公司,管理的资产规模高达 8,239 亿美元。该公司将旗下三只基金的部分份额在 Polygon 网络上代币化,并在交易平台 Securitize 向投资者开放。通过与 Securitize 的合作,基金的部分份额将在平台上形成一个 feeder fund,并由 Securitize Capital 进行管理。

Securitize 的 CEO 表示:“Hamilton Lane 提供了一些表现最好的私募市场产品,但从历史上看,它们一直局限于机构投资者。代币化将使个人投资者能够首次以数字的方式参与私募股权投资,并共同创造价值。”

从个人投资者的角度来讲,虽然代币化基金提供了一种“平价”参与顶级私募基金的方式,最低投资门槛从平均 500 万美元大大降至仅 2 万美元,但是个人投资者依旧要通过 Securitize 平台的合格投资者验证,依然存在一定的门槛。

从私募基金的角度来看,代币化基金能提供实时流动性的优势不言而喻(对比传统私募基金长达 7-10 年的锁定期),并且可以实现 LP 的多样化以及资金调配的灵活性。

3.1.4 小结

Off-Chain to On-Chain 的路径更多的是传统金融在其合规基础上进行的创新探索。考虑到传统金融的强监管,目前的探索也仅仅只是将区块链的技术应用于传统金融产品本身,只是采用了区块链作为其记账方式,而非直接接入 DeFi 进行交互,并未实现对外的拓展。但是其基金份额的持有凭证(a record of your ownership of this mutual fund)基本与 Token 无异,试想一下持有凭证与稳定币的区别。

我们期待 Compound 创始人 Robert Leshner 从更加 Crypto-native/DeFi 的角度,来为 RWA 的 Off-Chain to On-Chain 的路径提供更多价值探索。

3.2 加密金融的 On-Chain to Off-Chain

3.2.1 Makerdao 的 Monetalis 信托法律架构

MakerDAO 是一个去中心化自治组织(DAO),旨在管理在以太坊上的运行的 Maker 协议。协议提供了第一个去中心化的基础稳定货币 DAI(可简单理解成以太坊上的美元)和一系列的衍生金融体系。自 2017 年上线以来,DAI 始终和美元保持锚定。

由于加密货币市场的高波动性,依赖单一抵押资产可能会导致大量清算。因此,MakerDAO 一直在积极探索抵押品多元化的方式,而 RWA 就是其中的重要组成部分。经过多年的尝试,MakerDAO 实现了两种成熟的 RWA 路径:(1)通过 DAO + 信托的形式直接购买和持有资产(MIP65 提案);(2)直接购买代币化 RWA 资产(通过去中心化借贷平台 Centrifuge),包括目前持仓的 New Silver(房地产贷款)和 BlockTower(结构性信贷)等 Valut。

根据 MakerBurn.com 的数据,目前有 11 个 RWA 相关项目被用作 MakerDAO 的抵押品,总 TVL 为 27 亿美元。

(Source: https://makerburn.com/#/rundown)

我们来看 MIP65: Monetalis Clydesdale: Liquid Bond Strategy & Execution 提案。该提案由 Monetalis 创始人 Allan Pedersen 于 2022 年 1 月提出,旨在将 MakerDAO 金库中的部分稳定币资产通过 Monetalis 管理的信托,投入到现实世界中高流动性、低风险的债券资产。该提案后经 MakerDAO 社区投票通过,并于 2022 年 10 月开始实施,初始债务上限为 5 亿美元。2023 年 5 月,后续提案将上限提高至 12.5 亿美元。

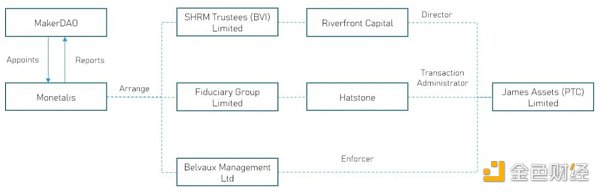

根据 MIP65 提案,MakerDAO 通过投票来委托 Monetalis 作为项目的执行方,负责设计整体法律架构,并周期性向 MakerDAO 汇报。Monetalis 通过设计了一套基于英属维京群岛(BVI)的信托法律架构安排,来打通了链上治理(MakerDAO)、链下治理(信托公司的授权决议)和链下执行(链下交易)的统一。

首先,MakerDAO 和 Monetalis 授权一个 Transaction Administrator 来审查所有交易,并确保交易的执行与 MakerDAO 的提案相吻合;其次,将 MakerDAO 的链上提案作为链下实体作出决议的前置条件,任何与 MakerDAO 决议无关的事项,将排除在链下实体的授权范围之外;最后,根据 BVI 法律的灵活性,在一定程度上保障链上治理与链下治理、执行的统一。经复杂的法律安排及信托授权,MakerDAO 和 Monetalis 的安排如下:

(Source: DigiFT Research, MakerDAO MIP65)

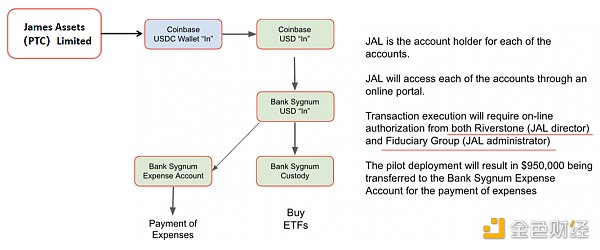

在梳理好 MakerDAO 和 Monetalis 的链上治理与链下治理、执行的统一之后,后续由在 BVI 设立的信托公司 James Assets(PTC)Limited 来对外执行美债 ETF 的采购,采购标的包括 BlackRock 的 iShares US$ Treasury Bond 0-1 yr UCITS ETF 和 iShares US$ Treasury Bond 1-3 yr UCITS ETF。具体的流程如下:

(Source: MakerDAO MIP65)

在整体流程中,James Assets(PTC)Limited 作为 MakerDAO 和 Monetalis 的对外主体,在获得链上授权和链下授权的前提下,来处理每笔交易。其中,Coinbase 作为法币出入金的兑换机构,Sygnum Bank 提供信托资产的交易和托管,并另设账户用于信托运行的开销(初始的各项费用达到 95 万美元)。

3.2.2 Centrifuge 的 SPV 代币化路径

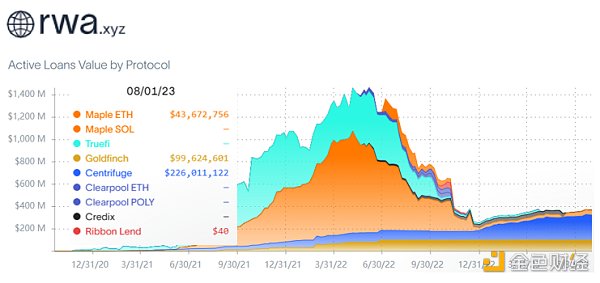

Centrifuge 是一个去中心化借贷平台,它致力于将现实世界资产引入加密世界,通过代币化、碎片化、结构化的方式提供更多投资机会和流动性。Centrifuge 是最早涉足 RWA 领域的 DeFi 协议之一,也是 MakerDAO、Aave 等头部 DeFi 协议背后的技术提供方。根据 rwa.xyz 的数据,Centrifuge 是目前 RWA 领域业务比较全面的项目,并拥有自己的 Centrifuge Chain 以及主要产品 Tinlake 协议。

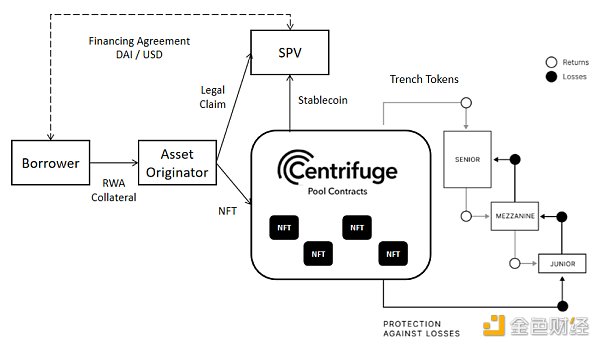

Centrifuge 的 RWA 的实现路径大致可以概括为:(1)借款人通过资产发起人(承销)将链下资产代币化为 NFT,并锁定在 Centrifuge 的智能合约资产池中;(2)将多个同类型借款人的资产 NFT 集中在一起形成一个资产池,由流动性提供者为这个资产池提供资金,而不是单独的个人;(3)通过结构化的方式,将资产池分为初级(Junior)和高级(Senior)两个 Tranche(分别对应不同的 ERC20 代币),其中 Junior Tranche 的投资者获得更多收益,并承担更多风险,Senior Tranche 的投资人获得的收益和承担的风险都更低,可满足不同风险偏好者的需求。

Centrifuge 根据美国资产证券化的法律结构(美国证券法 Reg D 项下的 506 (b)(c)),在合规方面做了相当多的工作,并且在不断完善。例如,Centrifuge 和 Securitize 合作,帮助投资者完成 KYC/AML 等合规验证;Centrifuge 上的每一个资产发起人都需要为资金池设立一个与之对应的独立的法律实体,即特殊目的实体(SPV),SPV 起到破产隔离的作用。在法律上,这些资产已经被出售给 SPV,即使资产发起人破产,也不会影响 SPV 持有的资产,从而保护投资人的利益;投资者与资产池对应的 SPV 签订投资协议,协议中包含了投资结构、风险、条款等,之后用 DAI 购买不同 Trench 对应的 DROP 或 TIN 代币。

(Source: https://docs.centrifuge.io/learn/legal-offering/)

MakerDAO 于 2021 年 2 月,就与 New Silver 在 Centrifuge 发行过第一个 RWA002 Vault。此后规模相对较大的 BlockTower S4(RWA013-A)与 BlockTower S3(RWA012-A)都是基于上述的 RWA 的实现路径,其中 BlockTower S4 的主要底层资产主要是消费贷款的 ABS 产品。

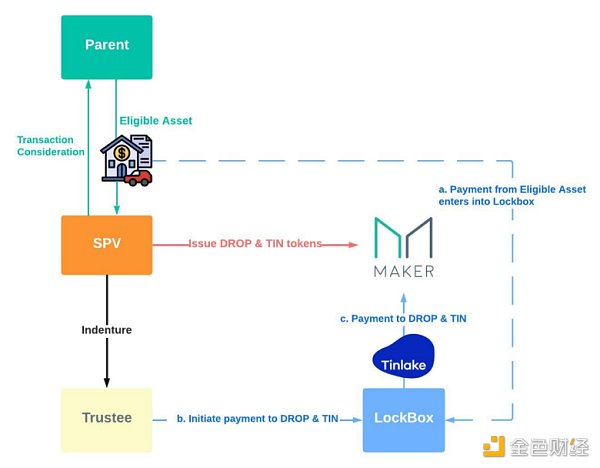

在此之后,MIP6 提案对 Centrifuge 的 RWA 的实现路径进行了改进,引入了受托人(Trustee)和保险柜(LockBox)的概念,MakerDAO 认为这种交易结构规范了资产池交易,能够更好地保护投资者和 DAO 的利益。其中两个最显著的变化是:

1. 资产发行方委托第三方作为受托人,代表 DAO 和投资者行事,受托人将保护 DAO 的利益,确保资产的独立性。在违约的极端情况下,受托人还能够处理和分配资产,使其不再由发行方或清算人控制;

2. 引入了保险柜(LockBox)的概念。保险柜意味着在资产发行方和 SPV 控制之外保管资产的隔离账户。这种结构意味着 SPV 资产不再由资产发行方控制,而是由受托人控制。受托人的职责是接收和处理隔离账户中的款项,并确保正确的一方(例如 MakerDAO)接收款项。这意味着资产发行方不再控制从借款人到 MakerDAO 储备库的资金,降低了发行者的资金损失或滥用资金的风险。

(Source: https://forum.makerdao.com/t/progress-update-on-the-legal-structure-for-centrifuge-rwa-vaults/13307)

在上述改进的 RWA 实现路径中,首先,底层资产被出售给了 SPV,SPV 同时与受托方达成协议,将底层资产质押给受托人,然后 SPV 根据 Tinlake 协议向 MakerDAO 发行 DROP 和 TIN 两种代币。当底层资产发生现金流付款时,根据协议,款项直接支付至一个独立于 SPV 和 MakerDAO 的,名为 LockBox 的隔离账户。当 LockBox 收到款项后,受托方向 LockBox 发起向 MakerDAO 支付 DROP 和 TIN 的指令,LockBox 随后通过 Tinlake 协议完成该支付。

需要指出的是,MakerDAO 与 SPV 没有任何机会触及 DAI 或者美元现金流,因为所有的现金流都通过 LockBox 和 Tinlake 协议来处理。MakerDAO 与 SPV 唯一的作用就是签署认购协议以及作为代币持有人做出决策。

这种结构更好地保护了投资者和资产发行方免受潜在的诉讼索赔,并为与监管机构和托管银行等第三方服务提供商的讨论提供了一致而连贯的解决方案。一旦这种结构在行业中已经得到广泛认可,并被许多传统金融行业参与者所接受。使用这种结构应该能够更容易地将传统金融行业参与者引入 DeFi,从而扩大可供 Maker 使用的真实世界资产的类型和数量,并降低 DAI 的波动性。

3.2.3 Ondo Finance 的豁免路径与 Flux Finance(DeFi 借贷协议)

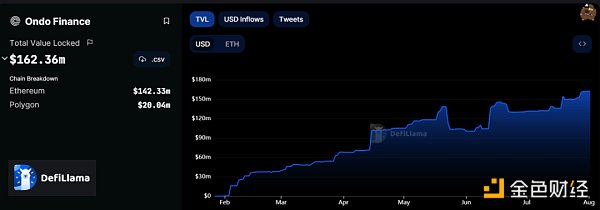

(Source: https://defillama.com/protocol/ondo-finance)

Ondo Finance 于 2023 年 1 月推出代币化基金,致力于为链上专业投资者提供机构级的投资机会与服务,其将无风险/低风险利率的基金产品带到链上,让稳定币的持有者能够在链上投资政府债券和美国国债。与此同时,Ondo Finance 在后端开展与 DeFi 协议 Flux Finance 的合作,为 OUSG 代币持有者提供链上稳定币的借贷业务。

根据 DeFiLlama 的数据,截至 8 月 1 日,Ondo Finance 的 TVL 为 1.62 亿美元,其借贷协议 Flux Finance 的 TVL 达到 4278 万美元,借款金额达到 2802 亿美元。

Ondo Finance 目前推出了 4 款代币化基金产品,分别是(1)美国货币市场基金(OMMF);(2)美国国债(OUSG);(3)短期债券(OSTB);(4)高收益债券(OHYG)。其中投资者最多的基金是 OUSG,该基金持有的底层资产是 BlackRock iShares Short Tearsury Bond ETF。OUSG 锚定美元稳定币,投资 OUSG 基金获得的 OUSG 代币由短期美国国债作为抵押品,OUSG 代币持有人还可以通过 Ondo Finance 开发的去中心化借贷协议 Flux Finance 抵押 OUSG,借入 USDC、DAI 等稳定币。

(Source: https://ondo.finance/)

出于监管合规的考虑,Ondo Finance 对于投资者采取严格的白名单制度,仅针对合格购买者(Qualified Purchaser)开放投资。SEC 将合格购买者(Qualified Purchaser)定义为投资至少 500 万美元的个人或实体。一只基金如果仅有合格购买者,就可以根据美国 1940 年的《投资公司法》获得豁免,不必在美国 SEC 注册为投资公司。

投资者首先需要通过 Ondo Finance 官方的 KYC 和 AML 验证流程后才能签署认购文件,符合要求的投资者将稳定币投入 Ondo Finance 的 OUSG 基金,然后通过 Coinbase Custody 进行法币的出入金,再通过合规经纪商 Clear Street 执行美债 ETF 的交易。

需注意合格购买者(Qualified Purchaser)和合格投资者(Accredited Investor)的概念并不相同,后者只要年收入超过 20 万美元或除主要住所之外的净资产超过 100 万美元。

3.2.4 Matrixdock 与 T protocal(无需许可的链上美债)

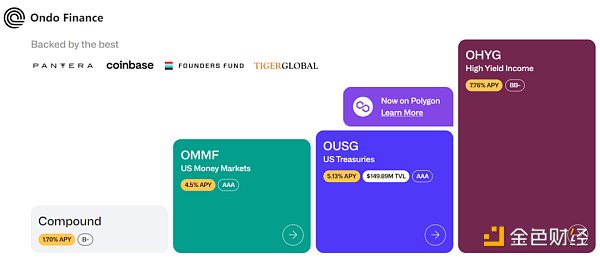

Matricdock 是由新加坡资管公司 Matrixport 推出的链上债券平台,Short-term Treasury Bill Token(STBT)是 Matrixdock 推出的以美国国债为基础的产品。只有经过 KYC 的合格投资者才能投资 Matrixdock 的产品,投资者通过白名单地址将稳定币存入并铸造 STBT,STBT 的底层资产为 6 个月的美国国债以及以美国国债作抵押的逆回购协议,STBT 也只能在白名单用户之间转移,包括在 Curve 池中。

(Source:https://www.matrixdock.com/stbt/home)

STBT 的实现路径如下:(1)投资人将稳定币存入 STBT 发行商,STBT 发行商通过智能合约铸造出相应的 STBT;(2)STBT 发行商通过 Circle 将稳定币兑换成法币;(3)法币交由合格第三方托管,并由合格第三方托管通过传统金融机构的美债交易帐户购买六个月内到期的短债,或是投入美联储的隔夜逆回购市场。

STBT 发行商是 Matrixport 成立 SPV,SPV 将持有的美债与现金资产质押给 STBT 的持有者,STBT 的持有者对实体资产池拥有第一优先的清偿权。

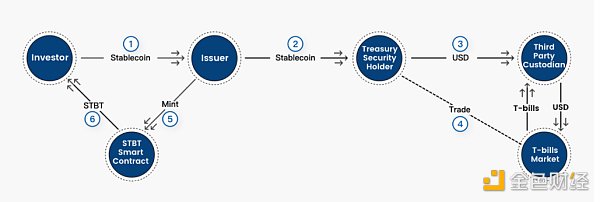

(Source: https://www.tprotocol.io/)

T protocol 上线于 2023 年 3 月,其 TBT 代币的底层资产为 MatrixDock 的 STBT。T protocol 通过代币封装移除 STBT 的白名单限制,实现无需许可(permissionless)的美债代币化产品,TBT 采用 rebase 机制来将其价格锚定在 1 美元,并且能够在 Curve 上进行交易。

TBT 通过累计投资者的稳定币资产,达到 STBT 白名单的要求,从而从通过合作伙伴 MatrixDock 手中购买 STBT。TBT 通过间接的方式实现了美债 RWA 资产的无需许可。

3.2.5 小结

在 MakerDAO 的案例中,出于资管管理的目的,需要将其金库中部分稳定币资产转换为 RWA 资产。在实现路径上,相比于 Monetalis 信托法律架构路径的大规模美债采购,目前 MakerDAO 采纳的几个来自 Centrifuge 的 RWA 资产池,体量相对较小,最大规模的 BlockTower S4 整体也刚达到上亿美金。Centrifuge 的 RWA 方案的优势在于流程简单,也不需要 MakerDAO 本身去搭建复杂的法律架构。

Matrixdock 的 RWA 实现路径与 Ondo Finance 基本一致,而且因合规的要求,需要实行严格的白名单制度。鉴于白名单制度的高门槛,Ondo Finance 在实现 RWA 上链之后,通过链接 Flux Finance 的 DeFi 借贷协议,能够实现 OUSG 的借贷,从而提高流动性;而 Matrixdock 则可以通过 T protocol 协议实现了美债 RWA 的无需许可流通。

四、RWA 与 DeFi 乐高的碰撞

我们认为基于 U 本位的 RWA 生息资产后续的应用逻辑与基于 ETH 本位的 LSD 生息资产的 DeFi 应用逻辑一致。RWA 将生息资产映射上链只是第一步(Staked US Dollor),后续如何与 DeFi 结合,如何嫁接 DeFi 乐高将变得非常有趣。

我们在上面的案例中也看到了 Ondo Finance 与 Flux Finance 的结合,MatrixDock 与 T protocal 和 Curve 的结合。以下将列举 TRON 生态的“Web3 余额宝”产品——stUSDT,进一步理解 RWA 将生息资产带上链的应用,然后参照基于 LSD 赛道的 Pendle 项目,进一步类比 RWA+DeFi 可能的应用场景。

4.1 stUSDT —— Web3 余额宝

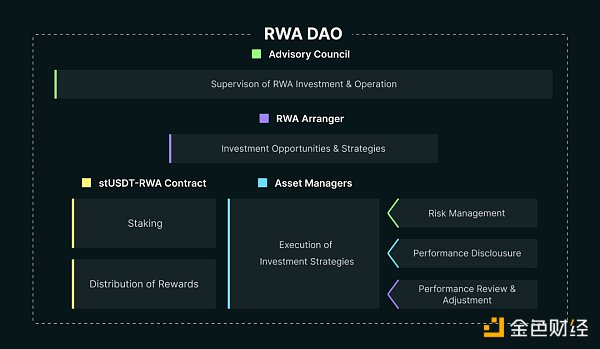

2023 年 7 月 3 日,波场 TRON 生态正式启动 RWA 稳定质押产品 stUSDT,并将其定位为“Web3 版余额宝”,允许用户质押 USDT 来获取现实世界的 RWA 收益,而质押凭证 stUSDT 也将成为搭建在波场 TRON 生态 DeFi 乐高世界里的重要积木。

具体来说,用户质押 USDT 时,USDT 可以 1:1 铸造出质押凭证 stUSDT,stUSDT 将锚定现实世界的资产(如国债等),stUSDT-RWA 智能合约会通过 Rebase 机制向持有者分配收益。stUSDT 在设计时参考了 Lido stETH 设计思路,因此 stUSDT 也是封装过后的 TRC-20 代币,这也将进一步增强 stUSDT 在 TRON 生态的可组合性,嫁接 DeFi 乐高,释放资产的无限可能性。

孙宇晨在接受 Foresight News 专访时表示:“stUSDT 可组合性非常强,既可以在各种 DeFi 借贷、收益、合约等协议里存在,也可以上线交易所供用户交易。stUSDT 未来会成为整个波场 TRON 链上 500 亿美元资产的一个基本收益的锚定物,对于整个 DeFi 乐高来说也是非常重要的。”

(Source: https://support.justlend.org/hc/en-us/articles/20134645757337)

4.2 Pendle —— 基于生息资产的利率互换协议

(Source: https://www.pendle.finance/)

Pendle 是一个基于生息资产的利率衍生品协议,通过 Pendle,用户可以根据自己的风险偏好,执行各种基于本金以及利率的收益管理策略。自从以太坊转为 POS 之后,ETH 流动性质押(LSD)赛道的火爆,将 Pendle 的 TVL 带上了 145 M 美金的大关。

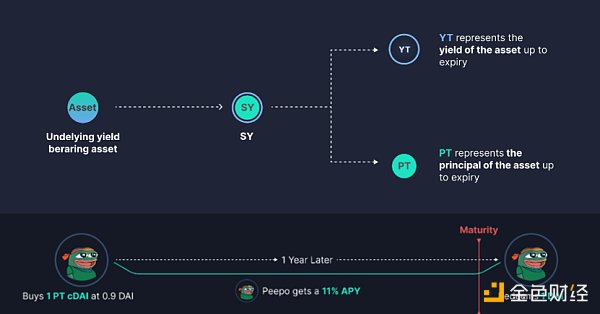

首先,Pendle 定义了“生息代币”(Yield-Bearing Token,SY),泛指任何可以产生收益的代币,例如,我们在 Lido 上质押 ETH 所获得的 stETH 等。然后,Pendle 将生息代币(SY)拆分为“本金代币”(Principal Token, PT)和“收益代币”(Yield Token, YT)两部分,即 P (PT)+P (YT)=P (SY)。PT 代表底层生息资产中的本金部分,赋予用户在到期日前赎回本金的权利,YT 代表底层生息资产所产生的收益,赋予用户在到期日前可以获得收益的权利。

(Source: https://docs.pendle.finance/ProtocolMechanics/YieldTokenization/Minting)

此后,Pendle AMM(自动做市商)登场,在 Pendle 流动性池中设置了本金代币(PT)/收益代币(YT)的交易对。用户可以通过恒定公式 X*Y=K,根据市场行情制定交易策略,例如增加牛市中的收益率敞口,并在熊市中对冲收益率的降幅。

作为利率衍生品协议,Pendle 将 TradFi 利息衍生品市场(价值超过 400 万亿美元)引入 DeFi,让所有人都能使用。通过在 DeFi 中创建利率衍生品市场,Pendle 释放了利率的全部潜力,使用户能够执行高级收益策略,例如:(1)固定收益(通过 stETH 赚取固定收益);(2)多头收益率(通过购买更多收益率来押注 stETH 收益率上升);(3)在没有额外风险的情况下赚取更多收益(用 stETH 提供流动性)。

五、写在最后

过分纠结 RWA 的定义没有任何意义,Token 是价值的载体,RWA 的价值几何还得去看将底层资产的何种权益/价值带到了链上,以及其应用场景。

短期来看,RWA 背后的驱动力更多来自加密世界 DeFi 协议单方面的需求,如资产管理、投资多元化和新的资产类别等;DeFi 协议通过 RWA 项目去捕获底层资产的生息价值,其本质是在建立起 U 本位,带有底层资产真实收益率(Real Yield)的资产类别,其逻辑与 LSD 建立 ETH 本位的生息资产基本一致。因此,美债 RWA 得到追捧,根据实现美债收益率路径的不同,可以分为(1)以传统合规基金为代表的 Off-Chain to On-Chain 路径,以及(2)DeFi 协议主导的 On-Chain to Off-Chain 路径,但是其中的监管合规依然存在较大障碍。

RWA 将生息资产映射上链只是第一步(例如 TRON 生态的“Web3 余额宝”产品 —— stUSDT),后续如何嫁接 DeFi 可组合性的乐高将非常值得探索,有望进一步打开 RWA+DeFi 的天花板,可以类比 LSD-Fi 赛道的 Pendle 利率互换项目,亦或是基于 LSD 的稳定币项目。

长期来看,RWA 不应该只是单向的,例如目前 DeFi 对于 TradFi 的单方面需求。未来将是双向奔赴,一方面能够将现实世界资产带到链上,另一方面 TradFi 也能借助 DeFi 的种种优势进一步释放潜能。

来源:金色财经