8月是股市平均表现最好的月份?还是最糟糕的?

8月是股市平均表现最好的月份?还是最糟糕的?

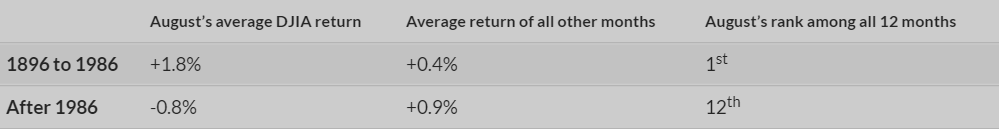

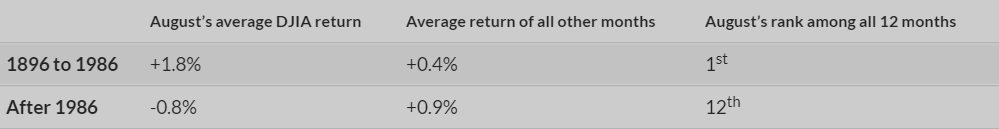

答案取决于你考察的股市历史时期。从1896年道琼斯工业平均指数开始到1986年的90年间,8月份的平均涨幅远远领先于其他月份,是其他月份的四倍多,如下表所示。8月份的表现比其他月份的平均水平高出1.4个百分点。统计学家在确定模式是否真实时经常使用95%的置信水平,这种差异是显著的。

相比之下,从那以后的几年里,8月份一直是股市表现最差的月份,平均比其他月份的平均水平落后1.7个百分点。事实上,自1986年以来,8月份的股市表现甚至比9月份还要糟糕,9月份股市亏损的名声是众所周知的。

如果统计学家只能依据1986年以来的36年,他们会得出这样的结论:在95%的置信水平上,8月份的表现不佳是显著的——这与之前90年得出的结论正好相反。但在分析道指自1896年以来的整个历史时,8月份的表现并不比平均水平好或差。

今年8月,为了将历史作为投资的依据,你首先需要拿出一个合理的解释,说明上世纪80年代发生了什么变化,导致8月行情从好转坏。

虽然我不知道有任何这样的解释,但总是有可能存在的。为了寻找答案,我分析了自1900年以来经济政策不确定性(EPU)指数的月度值,该指数是由西北大学的斯科特·贝克、斯坦福大学的尼古拉斯·布鲁姆和芝加哥大学的史蒂文·戴维斯创建的。我们知道,股市会对经济不确定性的变化做出反应,因此,如果EPU在1986年发生了一些根本性的变化,我们就可能对8月份的季节性趋势做出解释。

但数据中并没有显示出这样的变化。无论是在1986年之前还是之后,8月份的平均EPU水平与日历上的任何其他月份都没有什么不同。

另一个可能的解释可以追溯到投资者情绪。为了调查这种可能性,我分析了股市定时器的平均推荐股票敞口水平,该水平是由Hulbert股票通讯情绪指数(HSNSI)衡量的。我想看看,1986年之后,HSNSI在8月初与其他月份的平均水平是否有显著差异。答案是否定的。

对于8月从上世纪80年代中期开始的运势变化,或许还有一个合理的解释,尽管我找不到。但如果没有这样的解释,最有可能的解释是,这是一个随机的侥幸。

如果随机性是罪魁祸首,那也不足为奇。大多数吸引华尔街注意力的模式实际上只不过是统计上的噪音。然而,我们坚持认为存在重要模式的原因是——正如许多心理学研究表明的那样——我们天生就能在随机中找到模式。

这就是为什么你对所有所谓的模式的默认反应应该是怀疑,而不仅仅是与8月有关的模式。它们很有可能不是真的。只有当这些模式能够经受住持怀疑态度的统计学家的审查时,你才会开始感兴趣。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.85

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.51