埃克森美孚为什么值得看好?

在最近的反弹中,埃克森美孚没有享受到这波红利,股价表现疲软。但即使这样,也有国外分析师愿意看涨埃克森美孚,他的逻辑是什么?一起来看看。

作者:Dair Sansyzbayev

投资观点

二月份至今,埃克森美孚表现不佳。股价明显跑输整个市场,下跌超过7%。但公司的强大基本面和石油天然气行业的结构性有利趋势依然存在。由于高度的经济衰退担忧,原油价格今年暴跌,但许多宏观经济指标,比如劳动力市场,表明经济依然强劲。股价最近的疲软表现也使得未来股息收益率变得更具吸引力,目前达到3.5%。股票的低估值,还有管理层积极应对碳减排等结构性转变的方式,都令人期待。

最近的发展

4月28日,公司发布了最新季度财报,虽然未达到共识预期的营收,但超出了每股收益的预期。营收同比下降了4.4%,但每股收益从2.07美元大幅增长到2.83美元。

公司的盈利指标显著扩大。毛利率从29%增加到34%,而运营利润率从10%增加到17%。因此,经营活动现金流增加了10%,达到163亿美元。盈利能力的改善得益于更高的生产水平和改善的产品组合,这对营收方面有所贡献。在成本方面,管理层在执行节约成本措施方面也表现出高效。上游业务板块的运营利润显著提高,同比增长从45亿美元增加到66亿美元。这一增长主要得益于产量大幅增加,抵消了平均实现原油价格的戏剧性下降23%。

分析师很看好公司继续采取行动来改善其长期营收组合的举措。例如,在第一季度,埃克森美孚完成了其博蒙特炼油厂设施的扩建,新的装置使炼油能力增加了每天25万桶。在财报电话会议上,管理层重申了改善资产负债表和继续提高运营效率的优先事项。对投资者来说,这是一个非常积极的信号。

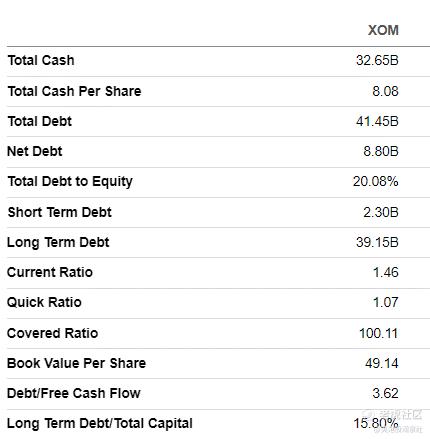

埃克森美孚的资产负债表仍然非常强大,拥有超过320亿美元的现金,使其有能力进行收购、融资新的勘探项目或投资于改进内部流程,从而提高盈利指标。杠杆率较低,流动性指标良好。

二季度计划在7月28日发布。预计收入将按季度顺势增长,但同比预计将急剧下降22%。毫不意外的是,2022年第二季度的石油价格飙升,始于俄乌战争爆发后,对俄罗斯石油实施经济制裁导致的结果。预计调整后的每股收益将较去年同期下降一半以上。

对这个两位数的收入下降,分析师并不感到恐慌。去年,公司享受了石油价格的有利投机性飙升,现在不可能维持同样的增长。重要的是,管理层明白,没有密切关注成本和产品组合的改进,是不可能为股东创造长期价值的。管理层了解到清洁能源的持续转变,并采取积极的措施。例如,公司准备走出石油和天然气的舒适区域,在阿肯色州建设一个锂加工工厂。

公司还继续投资于其为期五年的170亿美元减排计划,最近收购了Denbury。Denbury是一家开发碳捕获、利用、储存解决方案和增强油田开采的公司。这次收购将为埃克森美孚提供美国最大的二氧化碳管道。该交易价值49亿美元,并且全部采用股票支付,意味着Denbury股东将获得XOM的股票而非现金。全股票交易对埃克森美孚来说是一笔不错的交易,因为公司既不需要筹集债务资本,也不需要减少现金余额。

埃克森美孚的巨大规模和丰富经验在管理复杂资本项目方面给予公司广阔的竞争优势,有望在能源行业的碳减排领域处于领先地位。

估值更新

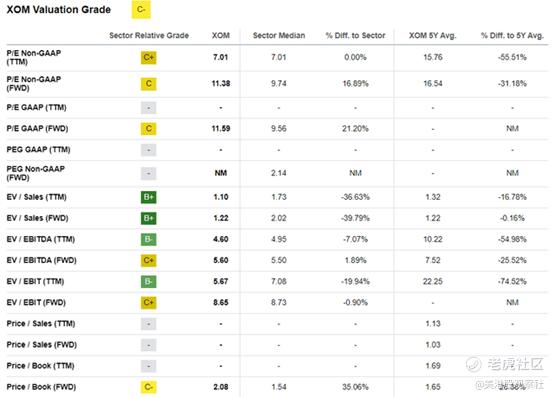

该股票在年初至今的价格表现显示下跌了1%,显著落后于整个股市,并略微低于能源行业。Seeking Alpha Quant 给予该股票“C-”的估值等级,意味着该股票被认为是公平定价。实际上,与行业中位数和历史平均值相比,倍数显示出了一些混合性的差异。

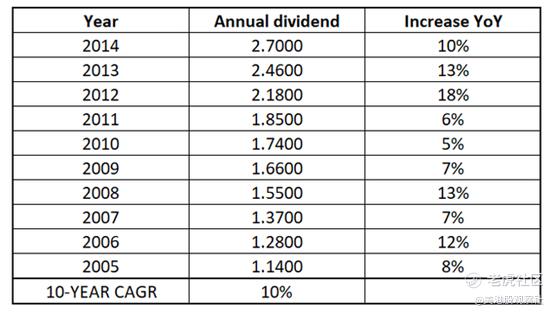

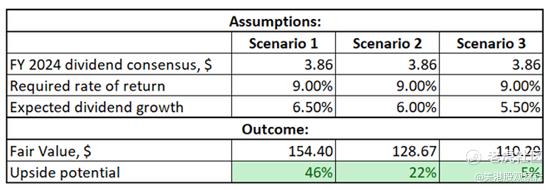

埃克森美孚拥有出色的股息历史,并且目前提供3.5%的股息收益率,这是非常吸引人的。在估值方面,分析师继续使用了贴现股息模型(DDM)方法进行估值分析。Valueinvesting.io建议埃克森美孚的WACC接近9%。共识的股息预期是在2024财年支付3.86美元的股息。股息增长可能会有些棘手,因为过去十年或过去五年的年均复合增长率不太适用,由于过去十年中大宗商品价格不利。目前,我们正处于石油和天然气资本支出积累不足的时代,分析师认为当前大宗商品价格处于新的牛市之前的本地低点。因此,分析师认为在估计股息增长时,最好看一下埃克森美孚在2005年至2014年之间的石油和天然气超级周期中的股息增长历史。

如图所示,在2005年至2014年期间,埃克森美孚的年度股息支付以10%的复合年均增长率增长。由于目前处于高度经济衰退担忧的恶劣环境中,分析师对复合年均增长率进行一定的修正,然后将其应用于DDM模型中。这个模型对股息增长的假设非常敏感,因此在下面模拟了三种情景。每一种情景都相对保守,与上一个石油和天然气超级周期埃克森美孚的股息增长速度相比。

如图所示,即使在最保守的股息增长情况下,该股票的估值也很有吸引力。让我们也记住,DDM忽略了诸如无与伦比的盈利能力和强大的业务多样化等因素,也就是说,像埃克森美孚这样的公司通常以公允价值的大幅溢价进行交易。

风险更新

投资埃克森美孚最明显的风险是石油和天然气行业的本质。该公司的盈利容易受到大宗商品价格波动的影响,而公司对价格几乎没有定价权。除了影响盈利外,石油和天然气价格的波动也会显著影响投资者对股票的看法。即使公司采取有效措施来应对油价不利波动对盈利的不利影响,但投资者说不买单就是不买单!

对投资者来说,另一个重要的风险是埃克森美孚的全球运营。鸡蛋不在同一个篮子里,能分散风险,但是也让鸡蛋的抗风险能力下降。埃克森美孚在不同国家开展业务,这些国家的政治稳定性水平各不相同,这就带了许多不确定性。

$西方石油(OXY)$ $埃克森美孚(XOM)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47