亚马逊的增长机会

有人在担心亚马逊零售业务增长和盈利能力遇到瓶颈,而外国投资者会支撑亚马逊在多方面具有增长机会。他的逻辑是怎么样的?一起来看看吧

论点

亚马逊零售业务在增长和盈利能力方面是否遇到了瓶颈,这是一些投资者担心。尽管其零售部门占据了营收的很大一部分,但亚马逊的订阅、云服务和广告业务却更有想象力,可能成为未来业务增长的主要驱动力。而零售业务对数据生成有着重要作用,并有潜力实现效率提升,但亚马逊并不需要在零售业务方面超出预期,就能够继续增长。

宏观视角

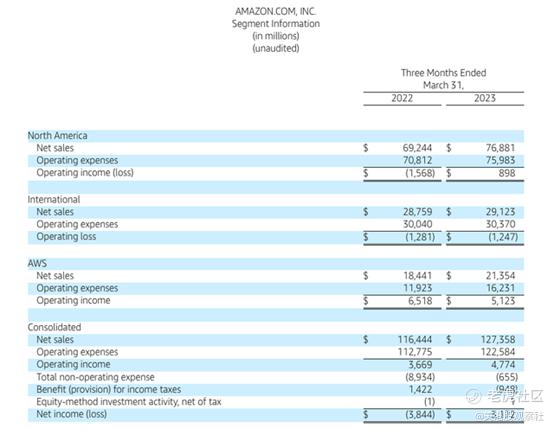

亚马逊按照"北美"、"国际"和"AWS"分别列示了各个业务部门的运营利润。其中,国际业务仍然处于亏损状态,但北美业务与去年同期相比已经恢复了盈利能力。AWS的运营利润率则是显著下降,从35.3%降至24%。这可能是微软和谷歌等的竞争有关。利润率的下降对我们来说,比AWS增长速度的放缓更令人担忧。

如果仅考虑零售业务,北美和国际业务的盈利能力可能会更糟糕。这些数字包括订阅和广告收入,这些收入可能比零售业务的利润率要高得多。未来,亚马逊可能会决定单独显示广告和订阅业务的运营盈利能力,类似于他们开始分析AWS的运营盈利能力。如果投资者能够看到这些业务的潜在盈利能力,他们可能会给予这些业务更多的认可,这可能成为该股票的催化剂。

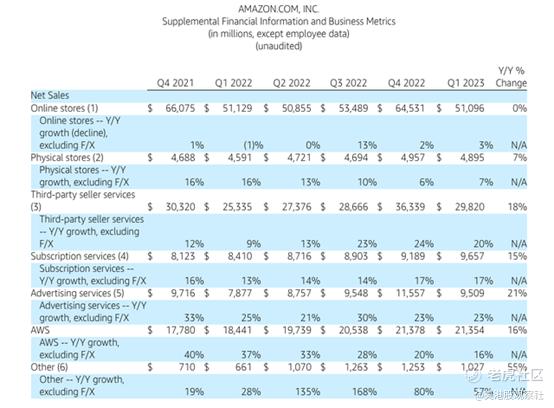

亚马逊将其收入细分为七个部分。我们可以看到,线上商店的收入基本保持不变,实体店的收入略有增长。真正引人关注的是其他五个部门。目前,订阅和广告业务的总收入几乎与AWS一样大,并且有潜力实现同样的盈利能力。

订阅服务

亚马逊的订阅服务收入性质一致,但公司需要不断提供更多价值,特别是如果他们想提高价格的话。公司可能会发现在北美增加订阅用户的难度较大,但在国际市场仍有增长空间。订阅服务收入为公司提供了稳定的利润引擎,类似于AWS。如果公司能进一步提高价格,利润将直接增加,这是一个需要关注的领域。管理层可能会适度提高价格,以试探需求的弹性。

AWS

在人工智能热潮全面展开的情况下,公司争相争抢算力。对于美国三大云服务提供商来说,这是一个好消息。除了云服务需求的增加,亚马逊可能还能在半导体技术方面取得进一步的进展,以提高其云计算服务的效率。任何服务器计算总拥有成本的改进都将直接增加利润,并可能成为亚马逊提高AWS利润速度快于收入增长的途径。

广告

亚马逊广告的力量在于其甲方性质。亚马逊能够向有购买意向的用户传递广告。这与普通搜索的广告或品牌广告相比,亚马逊的广告业务更有可能引导转化。值得注意的是,亚马逊广告业务增长速度快,与谷歌和Meta等广告公司面临的增长放缓形成对比。这个领域可能非常有利可图,但该利润略有偏差,因为它依赖于利润较低的零售业务来产生相关数据。

广告业务可能成为亚马逊的“下一个AWS”,随着零售销售额的增加而不断扩大。亚马逊还可能找到进一步提高广告传递效果的方法,提高其业务部门的利润率,并加强与其他广告巨头的竞争地位。

提高零售效率的潜力

零售部门未来有可能实现效率提升,主要来自机器人技术和自主性的进一步整合。公司很可能会继续增加机器人数量,并可能减少零售员工总数。随着机器人技术的改进,亚马逊的仓库随着时间的推移将更像一个自动化设施。目前最接近这一理念的例子是Ocado的自动化设施。当自动驾驶和送货技术商业化时,这些效率提升也将延伸到自主驾驶和送货领域。虽然这些改进是渐进的,并且在某些情况下可能在遥远的未来,但它们为零售和履约业务提供了有利的期权。即使是微小的利润扩张也将大幅提升利润。

价格走势

亚马逊今年以来股价大幅上涨,但可以发现,过去五年的回报看起来并不令人印象深刻。令一些投资人感到惊讶的是,亚马逊不仅在过去五年中落后于标普500指数,也落后于沃尔玛!为了让亚马逊继续上涨,公司很可能需要通过提高盈利能力,展示十年以上的零售和履约投资周期的好处,来证明其高估值的合理性。

估值

从市盈率的角度来看,亚马逊的估值已经相当高。其中一部分原因是由于他们对Rivian的持股而造成的非经营性亏损。亚马逊的估值一直被认为相对较高,市场一直愿意给予公司对增长的投资以信任。然而,在某个时刻,这些投资将需要对盈利能力产生显著影响,而目前市场相信它们将会产生这种影响。

我们认为目前的估值是合理的,并且相信公司将能够抓住眼前的机遇。我们持有该公司的主要原因主要是围绕AWS、广告、订阅和第三方卖家服务。我们相信这些业务板块将成为未来业务增长的驱动力。此外,随着公司逐渐享受如今大规模增长投资的好处,这些业务板块的利润率将随着时间的推移得到提高。

风险

亚马逊存在一些风险。我们最关注的是可能面临加大的监管审查以及在国际扩张方面的失败风险。另一个重要的风险是公司在未能改善盈利能力的同时,也无法恢复顶线增长。这很可能导致估值出现大幅修正。

主要观点

零售业增速的放缓并不让我们担忧,因为亚马逊还有许多增长机会。我们认为,目前的整体风险/回报比是有吸引力的,并且相信公司能够有效地实现他们的增长投资的变现。

$亚马逊(AMZN)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47