债市早报:6月CPI同比持平,PPI同比跌幅扩大;两部门延长金融支持房地产有关政策期限

金融界7月11日消息金融界、东方金诚联合推出《债市早报》栏目,为您提供最全最及时债市信息。

【内容摘要】7月10日,资金面延续宽松,主要回购利率低位震荡;当日公布的通胀数据对债市影响有限,银行间主要利率债收益率窄幅波动不足1bp;佳兆业集团被债权人提起清盘呈请;时代控股“H19时代4”等7支公司债券自7月11日开市起复牌,仅在上固收平台进行转让;转债市场指数缩量整理,转债个券多数下跌;海外方面,各期限美债收益率普遍大幅下行,主要欧洲经济体10年期国债收益率走势分化。

一、债市要闻

(一)国内要闻

【6月CPI同比持平,PPI同比跌幅扩大】国家统计局7月10日公布数据显示,中国6月CPI同比持平,预期上涨0.1%,前值涨0.2%;环比下降0.2%。6月PPI同比下降5.4%,预期降5%,前值降4.6%;环比下降0.8%。国家统计局解读6月份CPI和PPI数据表示,从同比看,食品价格上涨2.3%,涨幅比5月扩大1.3个百分点,其中猪肉价格下降7.2%,降幅比5月扩大4.0个百分点;从环比看,受高温、降雨天气影响,鲜菜价格由5月下降3.4%转为上涨2.3%,其他食品供应总体充足,价格大部分下降。受石油、煤炭等大宗商品价格继续回落及上年同期对比基数较高等因素影响,PPI环比、同比均下降。

【财政部相关负责人就美财政部部长耶伦访华情况答媒体询问】7月10日,财政部相关负责人就美财政部部长耶伦访华具体情况答媒体询问如下:中方在会见会谈中指出,健康稳定的中美关系不仅有利于两国,也有利于世界的和平与发展。相互尊重、和平共处、合作共赢应是国与国相处的基本之道、正确之道。希望美方秉持理性务实态度,同中方相向而行、共同努力,将两国元首巴厘岛会晤共识转化为实际行动,推动中美关系早日重回正轨。在两国经济和全球共同挑战方面:一是说明了中美经济关系互利共赢的本质。二是要求美方采取实际行动回应中方对于美经济制裁打压的重大关切。三是阐明了中方关于健康经济竞争的立场。四是展现了中方对合作应对全球性挑战的积极意愿。

【央行等两部门:延长金融支持房地产市场发展有关政策至2024年底】7月10日,中国人民银行、国家金融监督管理总局发布关于延长金融支持房地产市场平稳健康发展有关政策期限的通知。政策延期涉及两项内容: 一是对于房地产企业开发贷款、信托贷款等存量融资,在保证债权安全的前提下,鼓励金融机构与房地产企业基于商业性原则自主协商,积极通过存量贷款展期、调整还款安排等方式予以支持,促进项目完工交付。2024年12月31日前到期的,可以允许超出原规定多展期1年,可不调整贷款分类,报送征信系统的贷款分类与之保持一致。二是对于商业银行按照《通知》要求,2024年12月31日前向专项借款支持项目发放的配套融资,在贷款期限内不下调风险分类;对债务新老划断后的承贷主体按照合格借款主体管理。对于新发放的配套融资形成不良的,相关机构和人员已尽职的,可予免责。

【乘联会:6月乘用车市场零售环比增长8.7%】7月10日,乘联会公布数据显示,2023年6月乘用车市场零售达到189.4万辆,同比下降2.6%,环比增长8.7%。今年1-6月零售持续环比增长,这是本世纪以来从未出现过的逐月环比增长的走势,今年1-6月累计零售952.4万辆,同比增长2.7%。6月新能源车市场零售66.5万辆,同比增长25.2%,环比增长14.7%。今年以来累计零售308.6万辆,同比增长37.3%。乘联会分析指出,去年6月1日开始实施车购税减半政策,因此政策启动期叠加去年3-6月的购买延迟因素共振,导致去年7月的超高基数,不利于今年7月车市同比增速的表现,今年7月如出现负增长应该是正常现象。随着7月车市进入国六B的延展实施期,上月老库存零售的虹吸效应或将引导本月车市产销相对稳定阶段,上半年促销价格的快速拉升已经结束,7月开始进入平缓促销增长期,这与2019年的价格走势相似,促销对车市的拉动减弱。

(二)国际要闻

【美联储监管副主席提出对银行更高的资本要求】美国的银行业可能正面临金融危机以来最大规模的监管改革之一,美联储等监管机构将要求华尔街预留更多资本来应对潜在的危机。7月10日,美联储负责监管的副主席巴尔表示,他希望银行开始使用标准化方法来估计信贷、运营和交易风险,而不是依赖银行自己的估计。巴尔还表示,美联储的年度压力测试方式应该重新调整,以更好地感知银行业可能面临的危险。他表示,审查发现,尽管当前的体系总体上是健全的,但仍需要进行一些改变,这意味着美国的银行需要留出更多资金作为缓冲,以防止损失甚至倒闭。这些变化将总体上提高资本要求,但它们主要会提高规模最大、业务最复杂银行的资本要求。巴尔表示,他的计划只有得到美联储、联邦存款保险公司和货币监理署提出并批准后才会生效。初步计划最快可能在本月发布,但实际的变化可能要数月或数年才能生效。银行业界也有机会参与政策的制定过程。

(三)大宗商品

【国际原油期货价格转跌,NYMEX天然气价格止跌转涨】7月10日,WTI 8月原油期货收跌0.87美元,跌幅1.18%,报72.99美元/桶;布伦特9月原油期货收跌0.78美元,跌幅0.99%,报77.69美元/桶;NYMEX 8月天然气期货上涨3.37%至2.669美元/百万英热单位。

二、资金面

(一)公开市场操作

7月10日,央行公告称,为维护银行体系流动性合理充裕,当日以利率招标方式开展了20亿元7天期逆回购操作,中标利率为1.9%。Wind数据显示,当日有50亿元逆回购到期,因此单日净回笼资金30亿元。

(二)资金利率

7月10日,资金面延续宽松,主要回购利率低位震荡:当日DR001上行2.86bps至1.145%,DR007下行6.54bps至1.698%。

数据来源:Wind,东方金诚

三、债市动态

(一)利率债

1.现券收益率走势

7月10日,当日公布的通胀数据对债市影响有限,银行间主要利率债收益率窄幅波动不足1bp。截至北京时间20:00,10年期国债活跃券230012收益率持平于2.6400%;10年期国开债活跃券230205收益率下行0.31bp至2.8200%。

数据来源:Wind,东方金诚

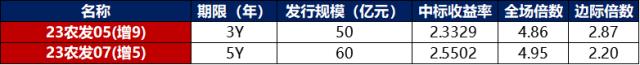

债券招标情况

数据来源:Wind,东方金诚

(二)信用债

1. 二级市场成交异动

7月10日,15只地产债成交价格偏离幅度超10%。其中,“21远洋控股PPN001”跌超11%,“21合景01”跌超12%,“21碧地01”跌超13%,“21金地MTN007”跌超14%,“22远洋控股PPN001”跌超16%,“20宝龙04”跌超26%,“H1金科04”跌超58%;“15远洋03”“15远洋05”“19远洋02”涨超15%,“21远洋02”涨超17%,“21远洋01”涨超23%,“19远洋01”涨超28%,“H0金科03”涨超38%,“18远洋01”涨超40%。

2. 信用债事件

融侨集团:融侨集团股份有限公司发布关于与恒丰银行股份有限公司福州分行诉讼进展的公告,公司被判向恒丰银行福州分行支付逾期借款本金1.78亿元及利息等。

中建三局:主承招商银行公告,出席“21中建三局MTN002”本次持有人会议的表决权数额未达到本期债务融资工具总表决权数额的50%以上,本次持有人会议未生效。

时代控股:截至2023年7月10日,公司已以新增增信资产为“H19时代4、H20时代1、H20时代2、H20时代4、H20时代5、H20时代7、H20时代9”提供增信担保措施,前述7支公司债券变更前无增信措施。上述债券自2023年7月11日开市起复牌。

新湖中宝:新湖中宝发布2023年度第一期中期票据发行文件,本期债券基础发行金额0亿元,发行金额上限7亿元,发行期限3年,中债信用增进投资股份有限公司为本期中期票据提供全额无条件不可撤销的连带责任保证。

云南能投:作为此前计划通过人民币自贸区债券融资的替代方案,云南省能源投资集团目前计划新发美元债,募资用于偿付8月到期/可赎回的离岸债券。

佳兆业集团:集团公告,布洛德峰投资顾问有限公司针对公司向香港高等法院提出日期为2023年7月6日的清盘呈请。

(三)可转债

1. 权益及转债指数

【A股主要股指集体反弹】 7月10日,权益市场三大股指高开震荡,上证指数虽在午后翻绿,但很快再度反弹向上,当日上证指数、深证成指、创业板指分别上涨0.22%、0.50%、1.37%,上证指数收复3200点位,两市成交额不足8000亿元,但北向资金转为净流入。当日申万一级行业指数中有19个行业上涨,其中电力设备、商贸零售涨超2%,传媒、基础化工涨超1%,涨幅领先;虽有12个行业仍在弱势整理,但仅通信跌逾1%,其余行业调整幅度不大。

【转债市场指数缩量整理】 7月10日,转债市场主要指数早盘高位震荡,但午时明显转弱,中证转债、上证转债、深证转债午后翻绿弱势整理,分别收跌0.04%、0.03%、0.06%。当日转债市场交易情绪明显转弱,成交额仅598.04亿元,较前一交易日减少114.06亿元。当日转债市场个券多数下跌,496只个券中,有225只上涨,266只下跌,5只持平。当日,凯发转债上涨15.03%,大幅领先市场,天铁转债、超达转债分别上涨9.38%和8.02%,表现不俗;而润建转债、金埔转债、三花转债跌逾5%,下调幅度较大。

2. 转债跟踪

本周,金丹转债拟于7月13日开启申购,李子转债拟于7月13日上市。

7月10日,好客转债公告不向下修正转股价格,同时在未来一个月内(即2023年7月11日至2023年8月10日),如再次触发下修条款,亦不提出向下修正方案;吉视转债、福莱转债公告可能触发下修转股价格条件。

(四)海外债市

1. 美债市场

7月10日,各期限美债收益率普遍大幅下行。其中,2年期美债收益率下行9bp至4.85%;10年期美债收益率则下行5bp至4.01%。

数据来源:iFinD,东方金诚

7月10日,2/10年期美债收益率利差倒挂幅度收窄4bp至84bp;5/30年期美债收益率利差倒挂幅度收窄10bp至20bp。

7月10日,美国10年期通胀保值国债(TIPS)损益平衡通胀率小幅下行2bp至2.25%。

2. 欧债市场

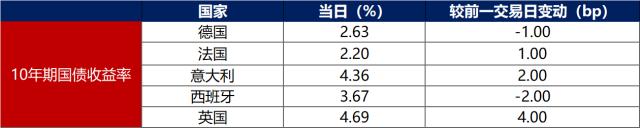

7月10日,主要欧洲经济体10年期国债收益率走势分化。其中,德国10年期国债收益率小幅下行1bp至2.63%;西班牙10年期国债收益率下行2bp;法国、意大利、英国10年期国债收益率则分别上行1bp、2bp和4bp。

数据来源:英为财经,东方金诚

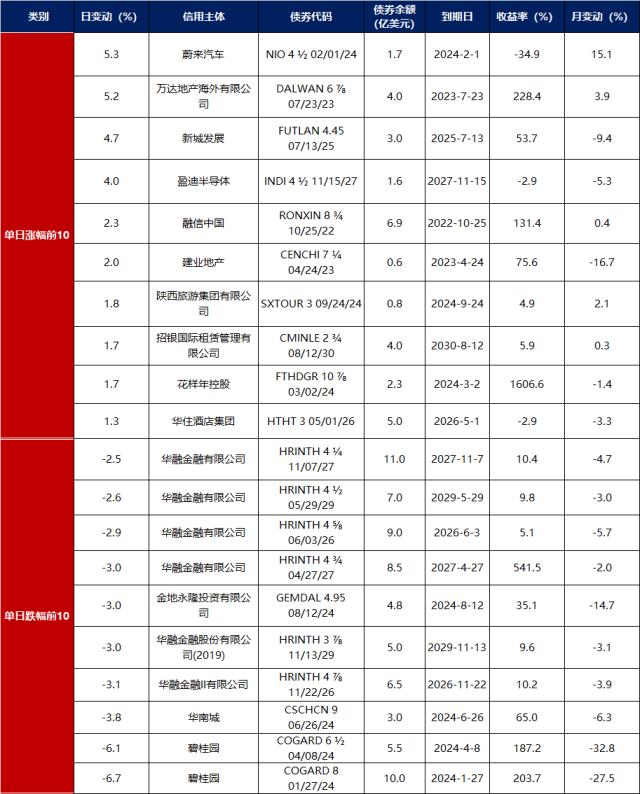

中资美元债每日价格变动(截至7月7日收盘)

数据来源:Bloomberg,东方金诚整理

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47