美联储7月加息概率增加,美债还会继续下跌吗?

一、月度行情回顾

当地时间6月1日至6月30日当月,美国十年期国债主力合约ZNU3震荡下行,收报112.0937,跌幅1.99%,成交量3107.8万,持仓量472.7万。5月份美联储利率决议落地之后,尽管通胀压力缓解、6月暂停加息预期升温,但是美国债务上限问题反复干扰市场、美债违约担忧升温,十年期美债震荡下行、5月十年期美债收益率明显抬升。尽管6月美国债务上限问题和美联储暂停加息落地,但是经济数据超出市场预期、美联储鲍威尔发言偏向鹰派,市场对美联储7月加息的担忧升温,6月份十年期美债陷入震荡下行的格局、美债收益率继续抬升。

图1:美国十年期国债月度行情

资料来源:文华财经 国际衍生品智库

图2:美国2年、5年、10年期国债收益率

资料来源:Wind 国际衍生品智库

二、基本面分析

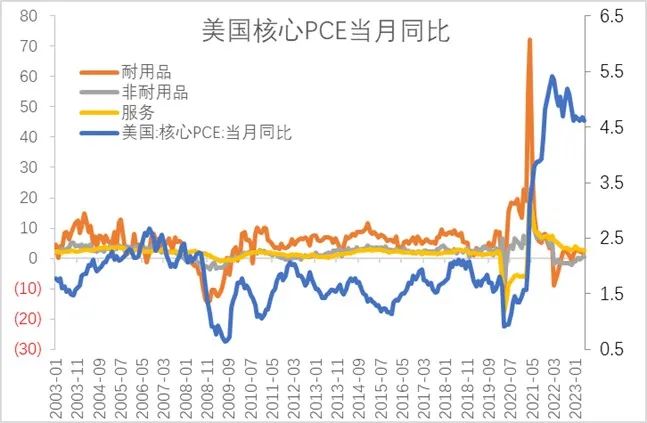

(1)美国5核心PCE指数小幅下滑,美联储政策压力缓解、7月加息概率升温。6月30日公布数据显示美国5月核心PCE物价指数同比增加4.6%,前值4.7%,预期4.7%,美国5月核心PCE指数超预期下行。从PCE指数分项数据来看,耐用品价格同比增速扩大、非耐用品同比增速减缓、服务增速同比下降,5月PCE总体下降,显示消费者通胀压力缓解,美国通胀处于下行的通道,但由于通胀水平仍然距离目标水平较远,美联储仍然有继续加息的可能性,而超预期下行的通胀数据对7月美联储加息形成支撑。

图3:美国5月核心PCE指数

资料来源:Wind 国际衍生品智库

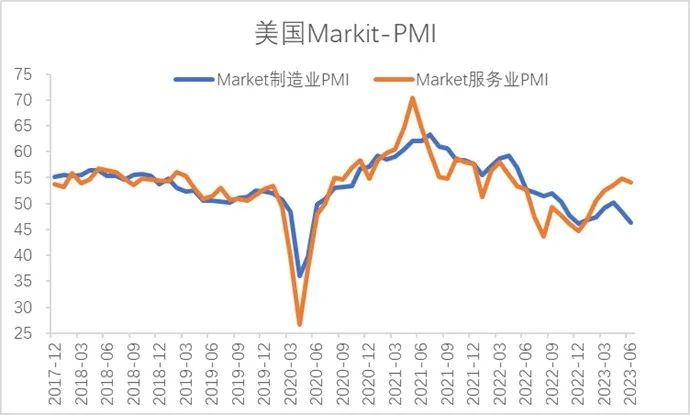

(2)美国6月Markit制造业和服务业PMI表现分化,制造业延续回落、服务业PMI保持韧性。6月23日美国公布数据显示,美国6月Markit制造业PMI初值录得46.3,前值48.4,预期48.5;美国6月Markit服务业PMI初值录得54.1,前值54.9,预期54,美国6月Markit制造业和服务业PMI表现分化,制造业PMI在荣枯线下方运行、不及市场预期延续回落,服务业PMI表现超出市场预期、保持一定的韧性。Markit制造业和服务业PMI数据显示了目前美国经济仍然面临制造业预期衰退、服务业保持韧性、通胀水平偏高的滞胀情景,对6月ISM制造业和服务业PMI的表现或起到一定的领先作用。服务业保持韧性、通胀的压力,一定程度上加大了美联储7月继续加息的可能性。

图4:美国6月Markit制造业PMI

资料来源:Wind 国际衍生品智库

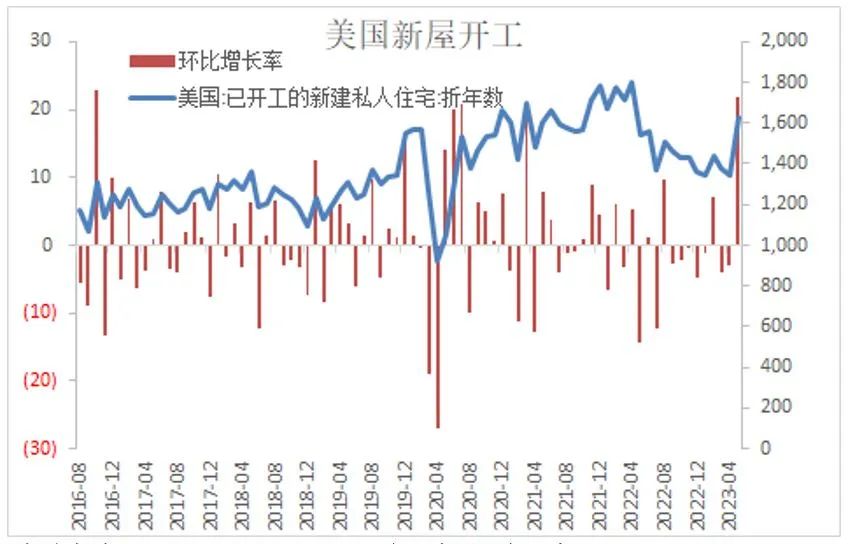

(3)美国5月房地产投资表现超出市场预期。6月20日公布数据显示美国5月新屋开工总数年化录得163.1万户,前值134万户,预期140万户;美国5月营建许可总数录得149.1万户,前值141.7万户,预期142.3万户,美国5月新开工和营建许可表现超出市场预期。2020年下半年至2023年年初成屋销售不断下滑、房地产进入下行周期、需求偏弱,今年3月份以来,成屋销售数量上升,但近几个月环比回落,处于震荡磨底反复的阶段,随着房屋销量的回升,新屋开工也扭转了下行的趋势,5月新屋开工环比增长率超出20%,房地产投资表现超出市场预期,美国制造业下半年或逐渐企稳。

图5:美国5月新屋开工

资料来源:Wind 国际衍生品智库

(4)美国当周初请失业金人数表现超预期。6月29日公布数据显示,美国至6月24日当周初请失业金人数录得23.9万人,前值26.5万人,预期26.5万人。美国当周初请失业人数表现超出市场预期,较前值环比下行,虽然加息背景下经济下行的压力逐渐向下传导,就业市场有放缓迹象,但初请失业金人数下降显示美国就业市场的弹性,缓解了就业的压力对美联储政策形成支撑。

图6:美国当周初请失业金人数

资料来源:Wind 国际衍生品智库

美联储鲍威尔主席发言偏向鹰派,同时美国6月Markit服务业PMI保持韧性,房地产投资超出预期,制造业下半年或逐渐企稳,同时在就业可控、通胀高企的滞胀环境下,美联储仍然考虑优先降低通胀水平,因此7月存在继续加息的可能性。

三、持仓分析

截至6月27日当周,投机基金在CBOT10年期美国国债持有的净空单为827176张,前周净空持仓804269张,多单环比增加22430张,空单环比增加45337张。相比上月月底净空单减少43662张。5月通胀数据加速放缓,6月美联储暂停加息的预期升温,但是美国债务上限问题反复扰动,美国债务违约担忧升温,十年期美债在5月加息25点落地后持续承压、净空单明显增加。进入6月份,美国债务上限问题和美联储暂停加息落地,十年期美债的净空单相比5月明显减少,但6月下半旬美联储发言偏向鹰派,7月美联储加息预期升温、美债净空持仓环比6月中上旬增加。

图7:CBOT10年期美债期货CFTC非商业持仓

资料来源:Wind 国际衍生品智库

四、热点关注与行情展望

热点关注:

周一关注中国6月财新制造业PMI,法国、德国、欧元区6月制造业PMI终值,英国6月制造业PMI、美国6月Markit制造业PMI终值、美国6月ISM制造业PMI、美国5月营建支出月率。

周二关注澳大利亚至7月4日澳洲联储利率决定、德国5月季调后贸易帐。

周三关注中国6月财新服务业PMI、法国5月工业产出月率,法国、德国、欧元区6月服务业PMI终值、英国6月服务业PMI、欧元区5月PPI月率、美国5月工厂订单月率。

周四关注欧元区5月零售销售月率、美国6月挑战者企业裁员人数、美国6月ADP就业人数、美国至7月1日当周初请失业金人数、美国6月Markit服务业PMI终值、美国6月ISM非制造业PMI,美联储公布货币政策会议纪要。

周五关注德国5月季调后工业产出月率、英国6月Halifax季调后房价指数月率、美国6月失业率、美国6月季调后非农就业人口。

$NQ100指数主连 2309(NQmain)$ $道琼斯指数主连 2309(YMmain)$ $SP500指数主连 2309(ESmain)$ $黄金主连 2308(GCmain)$ $WTI原油主连 2308(CLmain)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47