Mysteel钢铁市场周度观察:地产预期推价格 钢厂增产不增收

本文为Mysteel大客户服务部《周度观察》精简版,原文已于上周六(6月3日)发出。

钢铁产业链大宗商品价格上涨已经持续两周,核心驱动因素为:1)对地产宽松政策加码预期增强,叠加对经济恢复力度下滑后的宏观政策加码预期;2)螺纹表需不温不火但螺纹低产量和低库存显示供需矛盾得到缓解。

我们对六月的市场行情仍保持相对悲观,面对预期推动为主的价格上涨,仍需要提示以下市场潜在的风险点:

1. 对地产刺激政策升级的预期由股市房地产板块而起,反映地产市场关键指标在不断下行后的估值和预期修复。但两周以来,预期中的全面刺激政策“只闻楼梯响,不见人下来” (地方性局部政策确在边际放松):提示关注在“房住不炒”的政策定力和政府在经济恢复和转型期间的耐心。 虽然螺纹产量保持低位,但铁水产量仍高位徘徊:需注意淡季需求下滑后的供应反弹。

2. 虽然六月以来螺纹表需持续下滑,表现差强人意,但尚未体现显著淡季特征。同时,当下支撑市场信心的核心是持续去库的低位螺纹库存,需特别关注六月中下旬的需求变化情况,包括中高考,端午节和天气带来的可能不利影响。

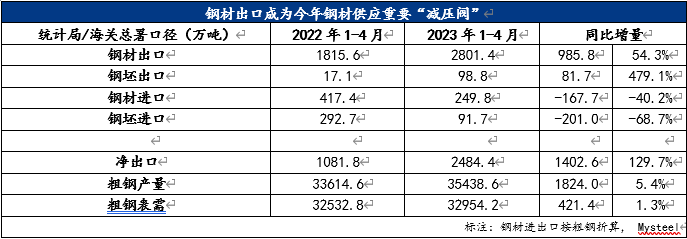

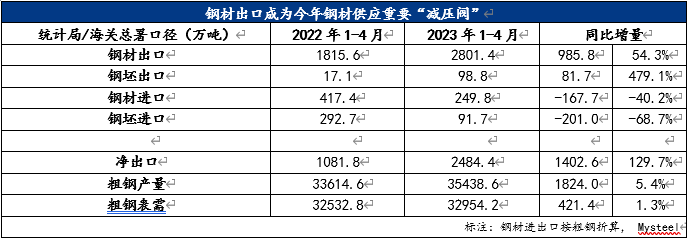

3. 钢材出口力度预期减弱,增加国内供应压力。2023年头四个月,钢材净出口增加1403万吨(粗钢口径,含钢坯),同比增加130%。 相对于粗钢产量同比增加1824万吨,同比增加5.4%来说,钢铁出口成为重要的供应端压力减压阀。但预计后期钢材出口增量将会明显下滑,在铁水产量不减的背景下,增加国内市场供应压力(详见《钢材出口减压阀能持续多久》分析)。

4. 河北拉开限产序幕,但是力度稍显不足:但提示过去两年的减产、限产过程都是逐步推进,有序展开,需注意后期限产政策明确后对产业链供需带来的冲击。

2023年上半年,钢价高开低走,核心矛盾还是供过于求的矛盾,突出体现在钢厂“增产不增收”,生产保持微利(毛利率),造成了持续性供应压力,难以形成产业链利润改善“破局”。

即使最近一轮的市场反弹也难以逃脱这个“微利”诅咒:从5月底开始的反弹螺纹盘面价格上涨328元/吨,反弹幅度9%;铁矿盘面价格上涨141元/吨,反弹幅度21%;现货市场螺纹价格(上海螺纹 HRB400E20mm)从5月25日的低点反弹,价格上涨210元/吨,反弹幅度6%;铁矿现货价格上涨105元/吨,反弹幅度14%。由此可见,对产量的控制是改善钢厂利润的前提。

螺纹: 目前钢厂螺纹即期利润有所修复(截至6月8日,钢厂即期利润73元/吨),电炉厂谷电生产改善至微亏,部分短流程钢厂有复产预期:螺纹产量有增量空间。上周五大材库存周环比下降98万吨,与上上周降幅一致。其中螺纹同样维持36万吨周度去库水平:钢材淡季需求特征尚未显现,这也支撑市场“淡季不淡”的预期。但本周考虑到高考因素的影响,螺纹表需或有回落,螺纹总库存去库幅度或有所放缓。提示未来数周关注淡季需求是否出现超预期下滑。

市场对利好政策出台预期和淡季不淡的需求推动上周价格上涨。而实际利好政策尚未落地,叠加本周地产数据出炉:预计市场情绪回落带动价格下跌。但库存低位(五大材总库存较去年同期下降971.9万吨)和原料成本支撑导致价格短期盘整。

热卷:上上周临时检修钢厂复产导致上周热卷大小样本产量均有回升。本周BG预计复产,热卷产量或小幅回升。上周随着成材价格上涨钢厂利润有所修复,但原料价格上涨幅度超过成材价格导致华北地区钢厂即期利润仍处于盈亏边缘或小有微利。且河北限产力度不足:热卷产量短期不会有较大波动。

随着在途资源入库,热卷表需并未明显回落,表明下游需求韧性尚存。但本周地产和宏观数据出炉,市场对宏观出台利好政策预期或有回落。情绪回落或带动钢材价格下跌,但原料成本和低库存支撑价格难有深跌。

铁矿:上周青岛港PB粉周均价824元/吨,较上上周上涨36元/吨。唐山限产力度远低于预期,对日均铁水产量影响不足1万吨;而钢材去库速度高于历年同期水平,有淡季不淡的趋势。此外,房屋限购放开的传闻和各大银行下调存款利率等消息面影响,市场看涨情绪越发高涨。

本周伴随着到港量低位回升,港口库存有望重新累库,而高考和端午影响下,下两周钢材需求也将加速回落。因此,近期利好出尽,矿价涨势或将结束。但目前限产迟迟未见落地,钢材累库拐点也尚未到来,市场多空方向尚不明朗,本周价格或以盘整为主。

双焦:上周焦炭港口价格反弹90元/吨至1880元/吨,市场预期和基本面均强于焦煤。上周247家钢厂铁水产量较上上周环比持平,焦炭需求在铁水产量变化止步240.8万吨/周后企稳。上周247家钢厂焦炭库存去库6.8万吨,可用天数下降0.1天至11.5天,低库存下铁水产量回升对焦炭刚性补库需求有所增强。供应端焦企焦炭产量和钢厂铁水产量保持同步趋势,焦炭产量小幅回升0.1万吨。受需求走强影响上周暂未有第十一轮提降,预计本周焦炭价格继续显现阶段性支撑,延续第十轮提降后价格(唐山捣固准一级湿熄1840-1850元/吨)。

上周虽然有吕梁地区部分煤矿停产,但焦煤市场整体供应宽松,煤价探涨后回落。甘其毛都口岸蒙煤通关车数上周维持900车以上高位水平,从前期600车大幅提升,外煤进口水平得以恢复。焦企在上上周第十轮提降后利润已接近成本线甚至亏损,焦炭产量难有大幅提升,进而导致焦煤需求难见明显改善。

废钢:上周87家独立电弧炉产能利用率较上上周基本持平。虽然上周成材现货价格涨幅大于废钢,但短流程钢厂依旧难以扭亏为盈。此外,为防盛夏高温用电缺口产生,各地区已陆续派发有序用电方案:遏制独立电炉厂复产空间。长流程成本端废钢对铁水无成本优势,废钢消耗量难以改善。

近期成材价格上涨拉升废钢价格,但由于废钢性价比缺失和对后续成材需求的信心不足,废钢价格预计难以形成连续性上涨趋势。钢厂废钢到货量或因废钢贸易商出货速度加快略有增量。

注:文中*号分别代表以下规格的价格(除废钢外均为含税价格):

螺纹:上海螺纹 HRB400E20mm

热卷:上海 Q235B:4.75*1500*C.

铁矿:青岛港 PB 粉(车板含税湿吨价格)

废钢:张家港重废(厚度≥6mm)

焦炭:日照港准一级出库

焦煤:临汾低硫主焦

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26