从SEC诉讼文件看币安的去中心化全球运营模式

作者:比推BitpushNews Asher Zhang

近日美SEC诉讼币安和Coinbase一事引发市场热议,央视财经频道(CCTV-2)在6月6日上午对此事也进行了报道。对于SEC指控,币安似已决意抗争到底,先是币安美国官方账号闻讯发文,进行“笔伐”;随后,币安创始人CZ亲自下场公开“叫板”:“谁更能保护用户?(Who protects you more?)币安还是SEC”,加密市场与美SEC的论战也可谓如火如荼。

随着“激愤”上升,喧嚣之下,很多争吵也变得越来越没有意义。本文试图抛开争议较大的一些问题,倾向于分析一些更接近于事实的数据和对话来关注一些有趣的话题。比如,透过SEC文件,我们似乎可以弄清楚币安去中心化全球运营的神秘模式;而在美SEC长达136页起诉书中,币安最大的死穴又是什么?美国起诉币安,难道只是盯着一个Binance.US吗?

纷嚷之下,从SEC诉讼文件看币安的神秘运营

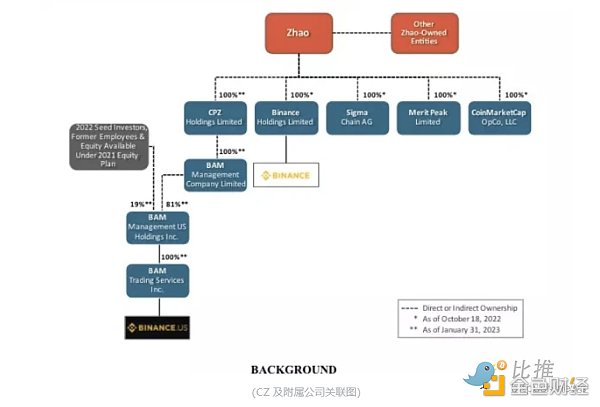

作为全球最大的加密货币交易所,不同与传统大公司,币安没有外界熟知的总部,其一直自称是全球去中心化办公,如此庞大的加密机构却一直“神龙见首不见尾”,实在颇具神秘色彩。现在透过SEC的起诉书,似乎一切开始变得清晰起来。先来看一张美SEC提供的CZ与关联公司图。

上图较为直观的展示了赵长鹏的加密帝国成员,但这个加密帝国具体又是如何运转起来的呢?根据美SEC指控:为了逃避联邦证券法的注册要求,2018 年,Binance 聘请了几名顾问提供美国法律风险咨询。其建议币安创建一个美国实体,在该计划中,Binance 不仅是一个技术供应商,还将为该平台提供流动性和市场准入。此举不仅保留了美国市场,同时也可以获得美国实体支付的许可费以及服务费;另外,还可以通过该实体 OTC 服务提供法币出入金功能,Binance 可以随时获得法币,而不需要单独建立银行账户;更重要的是,Binance 人员可以继续在非美国地点运作,以避免执法风险(资产被没收)。

从具体操作看,CZ通过一系列离岸公司,创建受其控制的 BAM Management 和 BAM Trading,并通过Binance 与 BAM Trading 合作开设美国实体Binance US。就具体关系来讲,BAM Trading 是 Binance.US在美运营公司,拥有 43 个美国司法管辖区(包括本区)的货币转移许可证;BAM Management 是 BAM Trading 的母公司,BAM Management 则由开曼群岛的 BAM Management Company Limited 全资拥有,BAM Management Company Limited 又由英属维尔京群岛的 CPZ Holdings Limited 全资拥有,而 CZ 拥有 CPZ 81% 的股份。

从控制方式看,CZ和Binance主要通过紧握BAM Trading财务,从而达到控制Binance.US的目的。根据美SEC文件,至少到 2022 年 3 月,CZ 是 Binance 的首席执行官,也是 BAM Trading 和 BAM Management 董事会主席。在 2020 年 12 月之前,BAM Trading 的人员无法控制该公司的银行账户,包括客户存入 Binance.US 平台的资金所使用的账户,只有 CZ 或者 Binance 后台经理对这些账户拥有签字权。后来为了避免监管审查,CZ将 BAM Trading 财务总监设为客户账户签名人之一。截至 2023 年 5 月,CZ 仍对 BAM Trading 持有 Binance.US 平台客户资金的账户拥有签字权。在 2020 年 1 月 30 日之前,BAM Trading 所有超过 3 万美元的支出都需要 CZ 和 Binance 批准,支付包括租金、特许经营税、法律费用、亚马逊网络服务(“AWS”)费用等。

在具体运营支付时,CZ和币安的上海财务团队主要负责资金支付,而BAM 首席执行官对其财务支付一度并不知情,这或许也是币安一直被指为一家中国公司的原因,而打击一家中国加密公司对于美国政府似乎又是极大的“政治正确”,这也就导致美SEC对于币安的诉讼要求严苛程度远大于Coinbase。根据美SEC起诉书显示,Binance 位于上海的财务团队管理 BAM Trading 的付款,包括在银行账户之间进行资金转移,以及在 BAM 交易时存入现金。在 BAM Trading 不知情的情况下,Binance 财务团队也能进行大量资金转移。在 2020 年 6 月,信托公司 B 提醒 BAM 首席执行官,BAM Trading 的内部转账已从约每天的 1000 万 美元增加到 15 亿美元,但该 CEO 对这些转账并不知情,也无法核实,因为她没有账户权限,最终只能向 Binance 求证。

当 BAM Trading 运营资金不足时,会由 Binance.com 上的一个OTC 运营商 Merit Peak 注资。Merit Peak Limited("Merit Peak")是一家在英属维尔京群岛注册的加密货币资产交易公司,CZ 是其实控人,几名 Binance 员工负责业务。Merit Peak 是 Binance.com 上的一个 OTC 运营商,也是 Binance.US 平台最早的做市商之一。通过 Merit Peak,CZ 还向 BAM Management 提供了超过 1600 万美元的资金以资助 Binance.US 平台的运营。

在Binance.US做市方面,主要由CZ控制的Sigma Chain等完成。Sigma Chain 是一家在瑞士注册的加密货币资产交易公司,CZ 是其实控人,几名 Binance 员工负责业务。其中,Binance 的后台经理也是 Sigma Chain 总裁,同时她还拥有 BAM Trading 银行账户的签字权。Sigma Chain 是 Binance 两个平台上的活跃交易商,并将自己称为“Binance.com 主要做市商”。在 Binance.US 平台推出后,CZ 指示 Sigma Chain 成为其首批做市商之一。此外,自从 Binance.US 平台开始提供 OTC 和 OCBS 服务后,Sigma Chain 一直是 Binance.US 平台的交易方之一。

币安最大“死穴”何在?

如果美SEC只是单纯要起诉币安和CZ,那就只是打官司而已;如果只是冻结Binance.US的资产,那以币安和CZ的财力,应该也能应付;但如果冻结令不止于此呢?据The Block报道,除Binance.US外,SEC还寻求法院冻结币安和CZ持有资产。

SEC申请冻结币安以及CZ资产的主要原因是起诉书中的两个主要指控:其一,在 2021 年之前,Binance 实体名下账户将数十亿美元的客户资产发送到 Merit Peak 名下的美国银行账户,Merit Peak 将所有这些资金转移到信托公司 A,而这些资金似乎与 Binance 稳定币(BUSD)发行有关;使用 Merit Peak 作为中介来转移平台客户的资金购买 BUSD,给投资者带来了未披露的对手方风险。其次,Merit Peak 和 Sigma Chain 账户被用于在 BAM Trading、Binance 以及相关实体之间进行数百亿美元的转账。例如,到 2021 年,至少有 1.45 亿美元被从 BAM Trading 转移到一个 Sigma Chain 账户,另有 4500 万美元的资金从 BAM Trading 的信托公司 B 账户转入 Sigma Chain 账户。从这个账户中,Sigma Chain 花费 1100 万美元购买了一艘游艇。

从SEC的指控看,其核心在于指控币安通过CZ控股的Merit Peak 、Sigma Chain 以及BAM Trading等实体,挪用客户资金。很可能SEC手中的证据还不够,所以除了申请冻结令外,SEC还希望一名联邦法官下令币安控股公司、Binance.US控股公司以及CZ提供经宣誓、核实的会计核算;并要求华盛顿特区联邦法官下令归还资产,加快发现文件,授权保存文件并禁止销毁证据,并为币安、Binance.US和CZ的资产指定接管人。SEC此举大概率是希望以此找到币安挪用客户资金的证据;而币安官方最新的声明则是极力否认挪用客户资金。

6月7日下午,据《比推》报道,Coingraph News消息称,美国一家法院批准SEC冻结Binance.US子公司BAM Management和BAM Trading资产的请求;法院还命令 Binance.US 在十天内将其账户中持有的所有法定货币和加密货币归还给其客户。尽管该消息还未受到官方证实,但实质上已经引发市场恐慌情绪。据《比推》报道,DeFillama数据显示,使用Binance US的币安美国用户因SEC诉讼和资产冻结担忧撤回7800万美元。Binance.US在以太坊链上持有的代币总价值为3.21亿美元,这表明流出量约为当前TVL的24%。如果SEC的所有申请获得法官允许,那么仅是冻结令,对于币安和CZ而言都将是灭顶之灾,因为交易所的流动性一旦冻结,没有用户交易,交易所自然也就一文不值。

长臂管辖,美SEC盯上的不只是Binance.US

通过美SEC的冻结禁令就可以看出,Binance预计很难像在其他地区一样只是简单的退出该地区运营。Binance.US关停大概率是难免,而币安主体以及CZ控股公司预计也很难逃长臂管辖。

在美SEC起诉书中,SEC指控CZ对外宣称 Binance.com 平台不为美国人服务,但实际上 CZ 指示 Binance 工作人员协助某些高净值美国客户逃避管控——通过 VPN 改变 IP 地址或者通过设置离岸公司进行 KYC;此外,CZ 通过其社交媒体和其他互联网帖子积极招揽美国投资者在 Binance 平台上交易,以留住美国投资者。另外,CZ 和 Binance 定期追踪 Binance.com 平台上的客户活动,在 2019 年 8 月的一份内部报告中,Binance 估计其平台在美国有超过 147 万客户;到 2019 年,Binance 有超过 3, 500 名美国大宗交易商(VIP)。根据 2020 年 3 月 Binance 的一份内部报告,Binance.com 平台仍有大约 159 名美国 VIP 客户,占全球所有 VIP 交易量的近 70% ;Binance.US 平台推出两年后(2021 年 5 月),美国 VIP 客户仍然占 Binance.com 平台的 VIP 客户交易量的 63% 以上。2021 年 1 月至 9 月,超过 47, 000 名美国投资者在 Binance.com 平台上交易 BNB。

SEC估计,从 2018 年 6 月至 2021 年 7 月,Binance 至少获得 116 亿美元的收入,其中大部分来自于交易费;还认为赵长鹏无视联邦证券法,从而使自己获得数十亿美元的财富。SEC希望法官下发冻结令的目的无疑也是为了最后收回足够的罚款。

对于币安,尽管我们都知道这是最赚钱的交易所之一,但是币安能否抗住SEC的“重拳”。除此之外, 6月5日,Silver Miller律师事务所和联合律师Kopelowitz Ostrow对币安及其BAM Trading提起集体诉讼,因其涉嫌从涉及被盗加密货币的交易中获利而面临集体诉讼;6月7日,韩国金融监管机构表示,受SEC诉讼影响,已暂停受理Gopax涉及任命币安高管的变更报告。未来,美SEC的举措会不会受到其他“穷疯”了的地区政府效仿?多米诺骨牌效应似乎正在上演。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26