Mysteel钢铁市场月度观察:供需双降但压力不降

本文为Mysteel大客户服务部《月度观察》精简版,原文已于上周六(5月27日)发出。

五月月报提及关注限产背景下的钢材反弹机会基于三个条件:宏观发力改善预期,产量下降和需求改善,但五月目睹宏观政策保持定力和淡定,产量初步下降后开始反弹回升,唯有需求改善支撑了一波弱势反弹,钢价再回下降通道。

对于六月的钢材市场我们依旧从这三条线索出发,预判钢材市场的下行压力不减,主要归因于:

1. 宏观刺激政策可能依旧隐忍不发。由于去年的低基数效应,今年二季度GDP增速压力较小;要完成全年5%的GDP增长目标,挑战在三季度经济增速发力(不排除六月下旬可能有利好经济的政策出台)。

2. 粗钢产量可能重回下降通道。六月,由于钢厂利润受挤压,叠加政策限产逐步明朗,粗钢产量再度走低:预计六月Mysteel 247钢厂月均铁水周度产量为235万吨/周,月底或将下降到230万吨/周,对原材料价格形成压力。

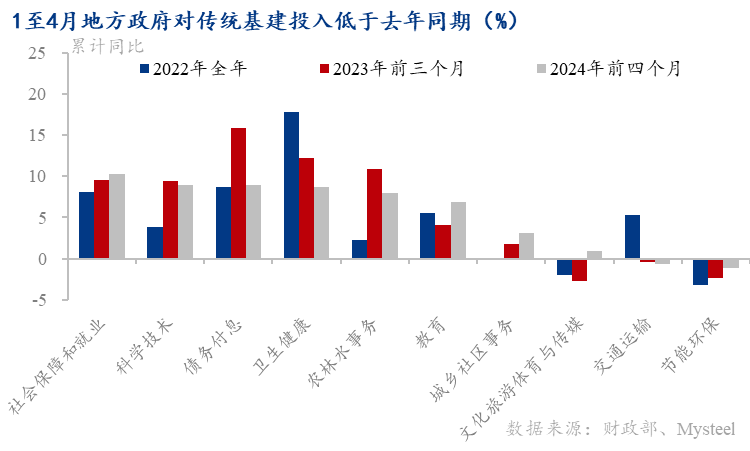

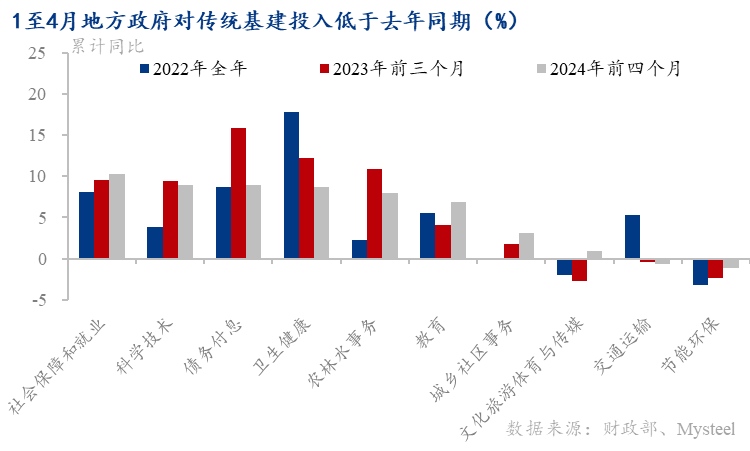

3. 需求持续走弱。六月淡季来临,今年降水预计将多于去年,伴随高温天气阻碍建筑施工。同时,数据和调研均反映基建的需求依旧受制于资金面,地方基建发力同比下降(见图),且专项债发行进度稍弱于去年同期(去年1至5月专项债发行额为2.43万亿,今年前五个月专项债额度为2.16万亿,且尚未完成),加上房地产各个层面关键数据继续环比走差,建材需求难言乐观。

基于此,预判六月钢铁产业链会出现供需双降,虽然供需弹性较大的螺纹市场累库的可能性低于往年(当下螺纹产量偏低),但六月中上旬铁水产量下降仍然偏慢,面对淡季需求和疲弱需求,钢材价格依旧处于下行通道;同时,铁水产量下降也施压原材料端的价格。

螺纹:五月前三周随着螺纹产量降至低位(最低周产量266.62万吨,较去年同期下降近30万吨),螺纹基本面矛盾并不突出,但受黑色市场悲观情绪和需求疲软影响,螺纹价格偏弱运行。而五月后两周随着钢厂利润修复,复产预期渐起,叠加淡季需求走弱:螺纹基本面矛盾开始累积,价格加速下跌。五月螺纹均价较四月下降306元/吨至3696元/吨。

本周,钢厂即期利润出现小幅亏损,且钢厂原料补库动力不强,甚至压低原料库存:表明钢厂复产动力并不强烈,开始为后期可能落地的限产做准备。预计六月螺纹产量将缓慢下行至月均260万吨/周左右。

需求端,淡季需求来临,且预计今年六月降雨量或超去年同期,叠加下游资金瓶颈难解。预计六月螺纹周均表需或下降至260-270万吨左右,环比五月下降20-30万吨,且低于去年六月最低周度表需280万吨。

由此判断,六月螺纹需求降幅或大于供应降幅,螺纹总库存压力逐步累积,甚至不排除有累库可能。但由于供应缓慢下行,螺纹价格压力或缓慢累积,导致六月螺纹价格难以深跌。

热卷:五月热卷供过于求加剧,供应减量有限(五月周均产量314万吨环比四月下降8万吨/周),而需求降幅大于供应端降幅(五月周均表需308万吨环比四月下降11万吨/周)。供应持续过剩叠加市场悲观情绪导致热卷价格持续下跌:五月热卷均价较四月下降263元/吨至3870元/吨。

六月,热卷供需矛盾继续恶化:五月钢厂检修情况较多,部分在五月中下旬检修的钢厂预计在六月复产。且据调研显示,目前六月份检修量环比五月下降20万吨左右。截至5月25日,华北地区钢厂即期利润亏30元左右:微幅亏损难以立刻促成钢厂减产,六月热卷产量仍有增量预期。

六月基建受雨季和资金影响施压热卷需求,同时,热卷出口接单情况持续转差,并考虑到行政限产难在六月落地,推断热卷六月供需矛盾或更加突出。

铁矿:五月份青岛港PB粉均价779元/吨,较四月均价下跌83元/吨。四月底,山西钢厂集中性减产和市场对五一节后需求抱有期待,矿价在790-800元/吨附近盘整半月有余,后随着铁水产量止跌回升,钢材需求超预期下行,价格再度转弱并跌破前期低点。

五月底,六月限产消息频传;同时,在铁水产量增加的情况下,钢厂仍不断压缩进口矿库存,尤其是厂内库存已降至历史低点,也印证了六月中下旬后限产的可能性。同时,五月底港口疏港量维持在290万吨的低位水平,预计疏港量的低位水平将会持续至六月中旬。因此,随着六月周均到港量环比五月小幅增加,港口库存或将开启持续性累库。

目前,钢厂处于盈亏边缘且钢材维持去库:在钢材需求未持续大幅走低时,钢厂主动减产动力较弱,矿价跟跌钢价。随着平控限产落地执行,矿价才会迎来一波大跌行情。

双焦:五月准一级焦港口均价*环比下降326元/吨至2003元/吨,创近两年半新低。五月中下旬,铁水产量复产以及焦炭产量下降致使焦炭基本面宽松程度有所收敛,港口均价止跌,焦炭提降幅度收窄至50元/吨。但随着六月铁水产量回落预期增加、主被动限产因素影响走强,焦炭需求或再次下滑。

五月焦煤均价*环比下降390元/吨。随着铁水产量扭头向上,焦煤价格在五月中下旬止跌企稳,但难言反转,供过于求矛盾突出:尤其海内外动力煤库存均创新高,动力煤价格“跌跌”不休,形成碳元素价值底部重估。六月钢材需求处于传统淡季,今年夏季电厂电煤库存高位(碳元素角度考虑)、焦企限产下焦煤补库意愿不足。

废钢:张家港重废*市场均价较四月下跌248元/吨至2444元/吨,五月下旬随着利润不断修复,钢厂主动检修力度放缓:独立电弧炉产能利用率及长流程废钢比均有所回升。废钢价格短暂企稳,但近期成材现货跌幅较大致使废钢价格再次受压下行。

六月淡季来临,钢材需求疲软和供应压力共同挤压钢厂利润:目前电炉厂谷电利润及长流程钢厂即期利润均已亏损:钢厂检修减产或将遏制六月用废需求。另外,虽然当前废钢价格在炼钢原材料中下跌幅度相对较小,但废钢价格依然高于铁水成本,阻碍废钢需求抬升。

供应端,上游废钢资源产出量季节性走弱,基地收送货较为谨慎,废钢资源流通速度放缓,但根本原因是废钢需求疲弱和价格下行时带来的不确定性。

注:文中*号分别代表以下规格的月均价格(除废钢外均为含税价格):

螺纹:上海螺纹HRB400E20mm

热卷:上海Q235B:4.75*1500*C.

铁矿:青岛港PB 粉(车板含税湿吨价格)

焦炭:日照港准一级出库

焦煤:临汾低硫主焦

废钢:张家港重废(厚度≥6mm)

文章作者:黑色产业研究服务部

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26