特斯拉的看多逻辑

在SeekingAlpha中看到关于特斯拉的看多逻辑,内容非常饱满,所以就分享给大家。不作为投资建议!

特斯拉股票自今年年初以来已经大涨70%,因为其2023年第一季度汽车销售表现强劲,迎来了去年下跌后的良好复苏。特斯拉作为电动汽车市场的先驱,在一年内将其宣布的生产能力几乎翻了一番,尽管自2023年年初以来股价大幅上涨,但相对于历史水平而言,特斯拉的股票仍然被低估。我对特斯拉股票持看涨态度,因为该公司正在追求出色的扩张和成本优化计划,支撑价格下调以促进需求和控制竞争格局。

特斯拉创纪录销量,但仍不足以满足需求

特斯拉汽车公司2022年第四季度营收同比增长37%至243亿美元,归因于汽车销售的增加(同比增长31%,405,000辆)。

在宏观经济风险的背景下,公司正在通过启动柏林和德克萨斯工厂增加产量,同时有效应对需求困难。同时,订单接受量保持稳健,2023年第一季度的交付量达到了422.9千辆,同比增长36.4%,环比增长4.3%。降低价格的最新举措可以被视为战略性举措,因为公司试图让销售跟上产量增长的速度,特别是在产量增加之前。这将有助于消化积压的库存并进一步增强自由现金流产生。

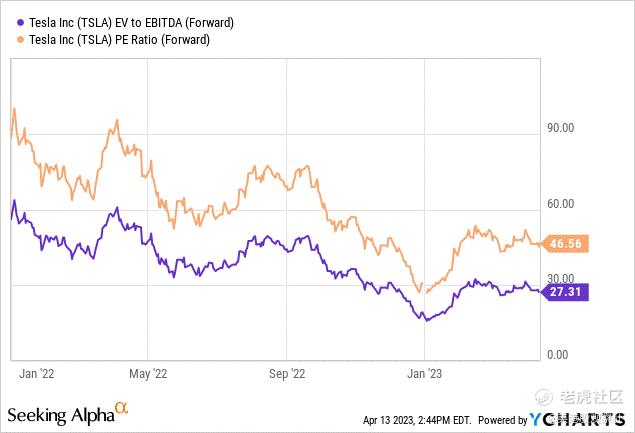

从估值角度来看,特斯拉股票交易价值低于历史价值,但高于传统汽车行业同行。据Seeking Alpha称,该行业的中位市盈率前瞻为14倍,EV/EBITDA为9.4倍,而特斯拉的前瞻年度收益为46倍,EBITDA倍数为27倍。然而,这些值低于过去的数据。

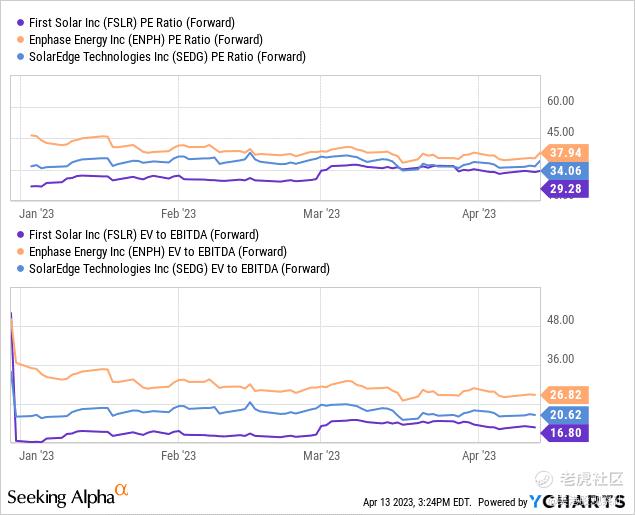

相较于同行,特斯拉的溢价可以解释为以下一些因素:首先是环保汽车市场的高增长率。全球电动汽车销量预计将在本十年内年均增长32%,从2020年的200万辆增长到下一个十年的7300万辆。此外,市场将清洁能源公司的价值估值在更高的倍数上。特别是,iShares Global Clean Energy ETF的一些最大仓位市场估值如下:

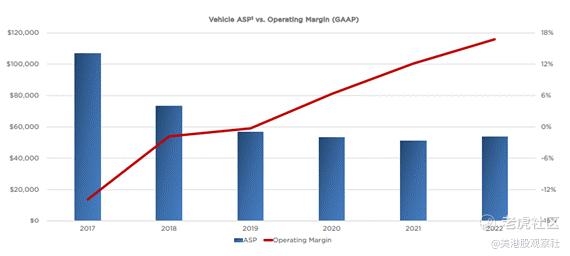

移步到重点,盈利能力是一个关键因素。特斯拉在2019年实现了正的息税前利润,2020年实现了正的净利润,而市值最大的电动车(包括混动)同行仍在走向盈利。特斯拉领先市场的运营利润率使其能够具有竞争力地定价其车辆。该公司不仅在增加产量,还通过自动化、垂直整合和一种新的特性——Giga Press机器使其变得更加便宜。

特斯拉订购巨型压力机,这些压力机可以为新车制造部件。这里的名字并不是空口说白话。这些是巨大的机器,提供高压和高速的填充模具,从而使部件更加坚固。在Model Y上,这使车重减轻了10%,并加速了装配过程。因此,特斯拉实现了更便宜、更快速的生产巨大潜力,将运营利润率提高到了16.8%,同时平均定价不断下降。

然而,效率和规模方面的重点尚未显现,因为垂直整合工作只在极高的制造规模下充分发挥作用。我认为,实现每款车型100-200万辆的销售量可以将营运利润提高到20-25%。

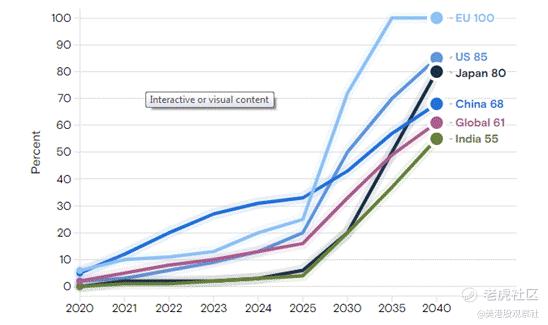

超级增长前景

考虑到特斯拉的激进增长计划,即到2030年销售2000万辆车,这一雄心勃勃的目标意味着与2022年相比,销售额将增长15倍,产能将扩大10倍。同时,绿色议程为全球电动汽车销售的进一步增长提供了坚实的基础。领先经济体的政府制定了增加电动汽车份额的大胆目标,这将从2025年开始急剧加速,以实现脱碳计划。

在这种背景下,特斯拉宣布了一项重大投资,以扩大内华达工厂和德克萨斯工厂的规模。特斯拉还计划在墨西哥建造第五座电动汽车工厂,扩大其制造业的足迹。此外,该公司专注于锂矿精炼和正极材料制造。我不会惊讶,如果在某个时候,该公司会进军上游产业。然而,如果没有进入低于25,000美元的汽车市场,其激进的增长计划可能会受到质疑。在最新活动中,没有推出新的车型有点令人失望。然而,宣布推出价格更便宜且潜在性能更强的车型并不是最好的策略,因为这可能会抹去一些当前的订单。尽管如此,交付价格更低的汽车可能是支持该公司增长前景的重要支撑。

此外,提高运营效率可能使特斯拉进一步降低其电动汽车的成本,目前相对于类似的车型来说还是比较昂贵的,并被视为高端电动汽车。例如,老牌的日产叶子的价格从28,000美元起,而特斯拉则从42,000美元起售。降价将增加购买者的经济实惠性,这可能会支持特斯拉的销售,并大幅增加汽车的产量。

对于自动驾驶,特斯拉已经通过其自动驾驶系统捕获了大量数据。随着更多数据投入到神经网络中,特斯拉可以增强其自动驾驶能力,这可以以高毛利润的价格出售给数百万特斯拉车主,从而对盈利能力产生积极影响。

尽管特斯拉在电动汽车市场的份额从2021年的约72%下降到约65%,但该公司仍是美国电动汽车市场的主要所有者。尽管竞争加剧,特斯拉仍然拥有一个重要的壕沟,足以让公司专注于效率和规模,大幅降低下一代平台的成本并执行计划的支出。在这种情况下,竞争如何跟得上的问题仍然存在。

值得注意的是,特斯拉对全球电池行业的影响可能仍被低估。随着约16GWh的Megapack部署,特斯拉的能源存储业务正在以惊人的速度增长。这种高利润的LOB提供了最佳的能量密度,再加上产量的增加,可能突出地支撑公司运营线上的利润率。

估值

转向Seeking Alpha的估值筛选器,特斯拉的交易价格相比行业中位数水平有显著的溢价。在EV /销售倍数方面,特斯拉的股票定价高出5倍,而EV / EBIT比率则意味着3倍的超额估值。我的观点是,特斯拉具有显着的估值增长潜力,这得益于卓越的运营盈利能力,但需要时间。

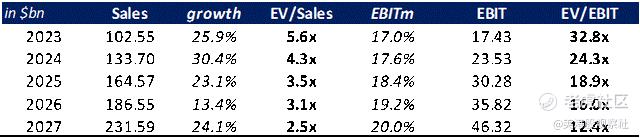

上述表格列出了分析师对特斯拉的销售前景展望,显示了坚实的25%的平均增长潜力。这可能会将2023年的EV/Sales估值从5.6倍下降到5年期间的2.5倍。参考历史水平10.4倍,这将明显低于历史水平。然而,公司的成本降低和更高的生产路线图不容忽视,我预计特斯拉将在2027年触及20%的营运利润率线。在这一事件中,溢价估值可能会完全消失,将EV/EBIT比率降至12.4倍,与周围的行业水平约为13倍。此外,新型号的推出和更快的全自动驾驶的采用仅会对盈利能力的估计产生上行压力。 因此,特斯拉的25%的增长前景和关注营运效率的收益表明了一个突出的回归角度,在我看来,特斯拉值得买入评级。

风险因素

许多制造商正在准备在未来几年推出各种价格点的新型电动和混合动力车,这将增加特斯拉的竞争。交付延迟可能会削弱消费者需求,而高昂的成本可能会继续对公司的汽车毛利率施加压力。此外,特斯拉的历史波动性显着高于美国股市整体水平,而有关创新(如可再生能源,FSD等)的头条新闻可能会引起进一步的波动。此外,公司的财务表现取决于扩大生产能力的雄心勃勃计划的实施。

结论

特斯拉公司通过销售130万辆汽车实现了显著增长,在2022年创下了历史收入纪录。该公司有野心通过在未来几年扩大生产规模来主导电动汽车市场。特斯拉的股票价格显着高于汽车行业水平,这可能是由于环保制造商的高增长前景得到了支持,因为全球最大的经济体正在迅速寻求减少传统燃油汽车排放。另一方面,考虑到Megapack的快速部署,与清洁能源公司相比,特斯拉公司的估值也可以被视为合理。然而,要点在于,特斯拉公司可以通过增长潜力和盈利能力将其价值体现出来,并将其下调到行业等级。

$特斯拉(TSLA)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26