2022年上市寿险公司内含价值变动分析:影响因素从大到小是预计回报、投资回报差异……

“13精”数据库第215周更新公告

1.【治理数据】增加2023年3月保险公司高管任职批复数据;

2.【治理数据】增加2022年4季度上市险企、再保险公司股东股权、董监高人员

3.【上市险企】增加2022年4季度上市险企内含价值、剩余边际、退保率、投资收益率等关键指标

4.【各产品线】增加2023年3月各公司投连险价格数据

5.【市场数据】增加2023年2月各地区财险、寿险分险种经营情况

13精利用最新录得数据做的研究报告之215期:

2022年上市寿险公司内含价值变动分析:影响因素从大到小是预计回报、投资回报差异、新业务价值创造、假设及模型变动和营运经验偏差!

先说结论:

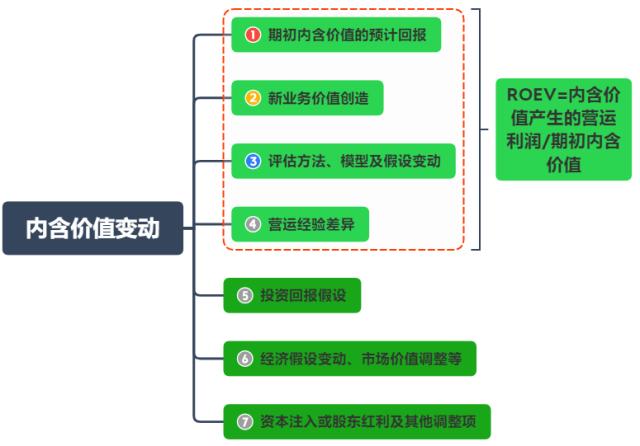

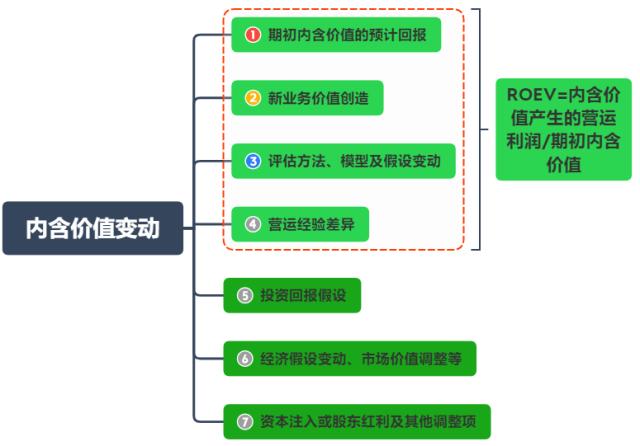

1、“13精”努力从各家上市公司年报中,提取、整理出内含价值变动科目,具体科目构成如下:

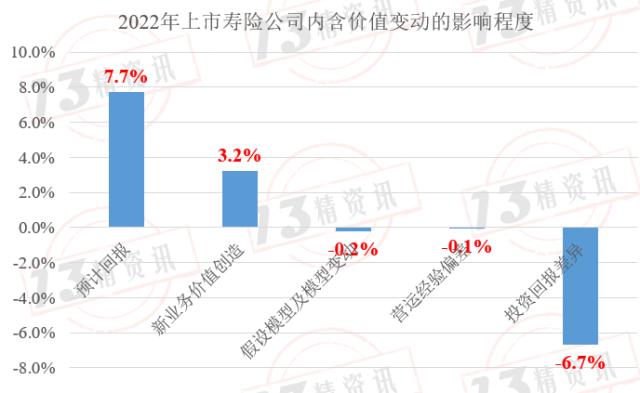

2022年度上市寿险公司期初内含价值的预计回报对内含价值的影响为7.7%(加权平均); 投资回报差异的影响为-6.7%; 新业务价值创造的影响为3.2%; 评估方法模型及假设变动影响为-0.2%; 营运经验偏差影响为-0.1%。 后面两个科目的影响相对较小,且各家公司间影响的方向还有所差异。

影响程度由大到小排序依次是:内含价值预计回报、投资回报差异、新业务价值创造、假设及模型变动和营运经验偏差。

2、内含价值变化分析

内含价值变化构成之一: 年初内含价值预计回报

年初内含价值的预计回报=(年初的有效业务价值+当年平均新业务价值+要求资本)*风险折现率+当年平均调整净资产*假设投资回报率+要求资本变化

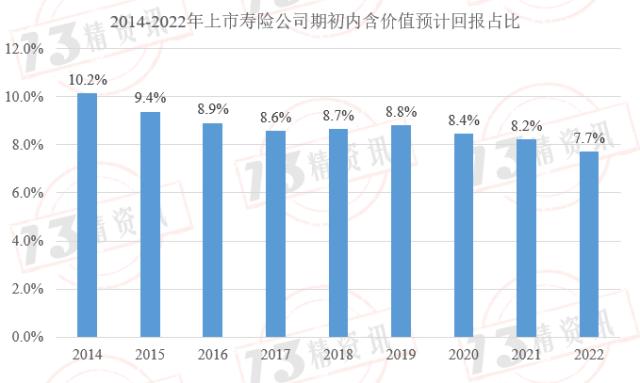

从期初内含价值预计回报占比来看,除人保健康和阳光人寿外,其他公司大都呈现出下降趋势。

考虑到近三年风险贴现率、假设投资回报变化可能性较小的情况下,由于新业务价值增长乏力,使得有效业务价值占内含价值的比重在逐渐下降。

内含价值变化构成之二:新业务价值创造

新业务价值创造指的是当期新业务价值+新业务内部及有效业务之间的风险分散效应。

该指标可以体现内含价值的成长性!

2022年度人保健康新业务价值创造占比8.1%,同比提高了0.2个百分点。

而其他所有可比公司的新业务价值创造占比均出现了不同程度的下降,其中有五家公司甚至已经连续五个年度下降!

内含价值变化构成之三:假设及模型变动

假设及模型变动主要指的是营运假设参数等非经济假设变化造成的,部分反映了行业经营环境的客观影响。

从该比值来看,各家公司受到此因素的负面影响大于正面影响,大于零的年份仅占1/3。

然而在统计的9个年份,友邦保险的假设及模型变动始终为负影响!而出现正面影响较多的公司是太平人寿。

内含价值变化构成之四:营运经验偏差

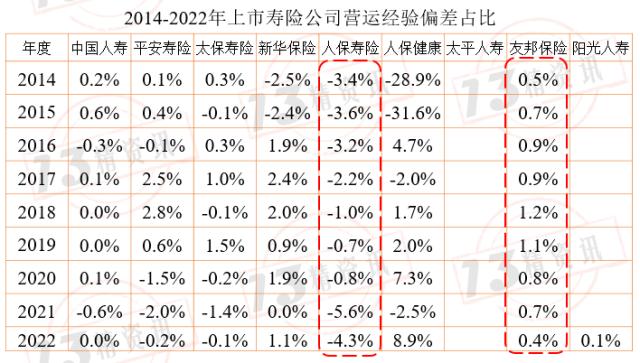

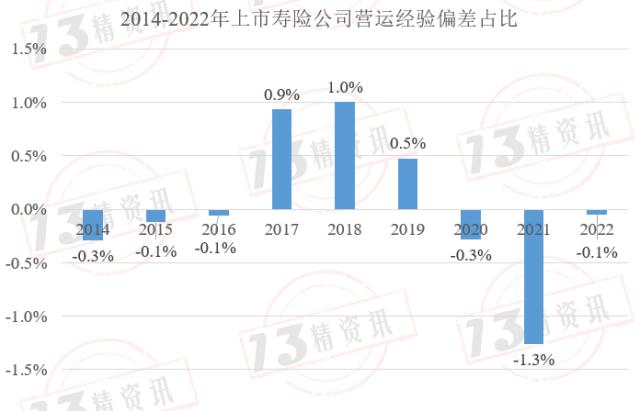

营运经验偏差反映了2022年实际运营经验(如死亡率、发病率、退保率、费用率)和对应假设的差异。

从该比值来看,各家公司受到此因素出现正负影响的年份大致5:5开。

值得关注的是,在统计的9个年份中,友邦保险的营运经验偏差占比始终为正影响,而人保寿险始终为负影响。

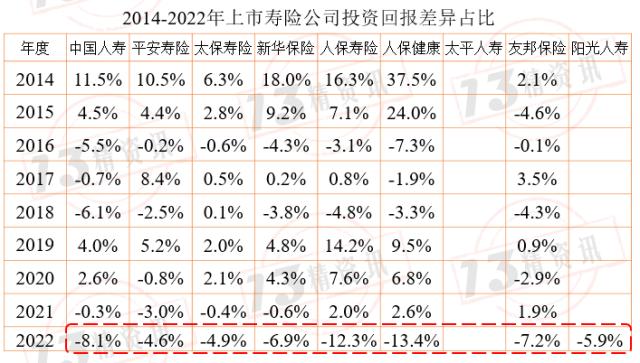

内含价值变化构成之五:投资回报差异

投资回报差异反映了2022年实际投资回报与投资假设的差异。

从该比值来看,与营运偏差占比类似,各家公司受到此因素出现正负影响的年份大致5:5开。

值得关注的是,人保寿险、太保寿险的投资回报差异出现正影响的年份最多,达到6个年度。

2022年度所有公司的投资回报差异均为负值!

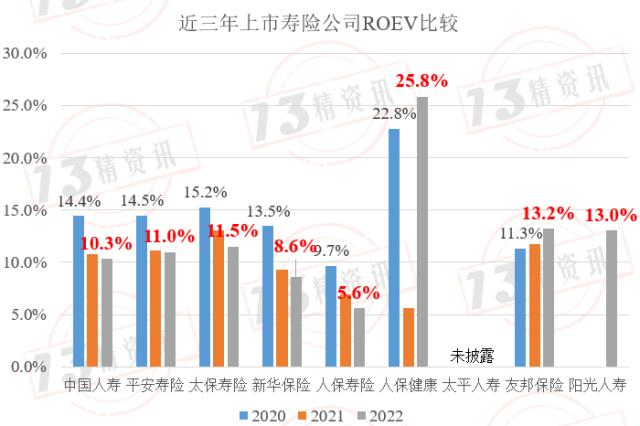

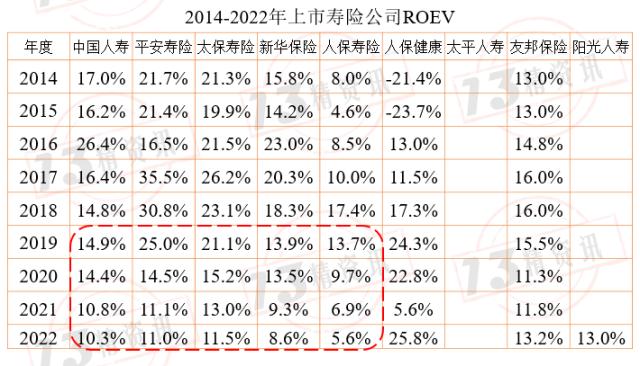

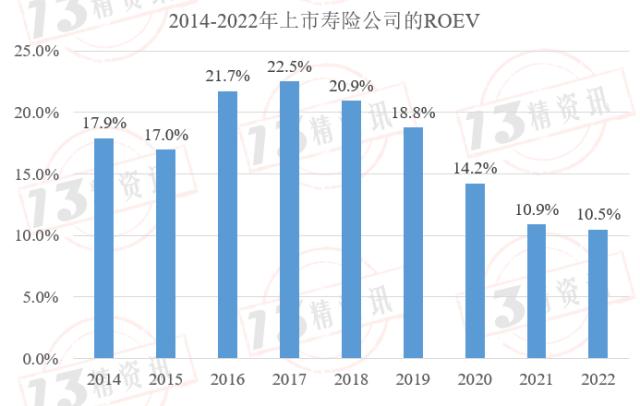

3、在上述影响内含价值变动的因素中,一些公司剔除了投资波动和经济假设变化影响,设计了ROEV指标。

内含价值营运回报率(ROEV)=(年初内含价值的预计回报+新业务价值创造+营运经验偏差+假设及模型变动)/期初内含价值

2022年人保健康的ROEV为25.8%,是所有上市公司中最高的。

友邦保险ROEV为13.2%、阳光人寿的ROEV为13.0%,位列前3;

除人保健康、阳光人寿外,其他六家上市公司的ROEV都有一定程度的下降。

太保寿险、平安寿险和中国人寿ROEV相对较为接近,分别为11.5%、11.0%和10.3%;

新华保险和人保寿险的ROEV已经连续两个年度处于个位数水平,分别为8.6%和5.6%。

从近九年ROEV变化来看,有四家公司的ROEV已经连续下降四年啦!

正文:

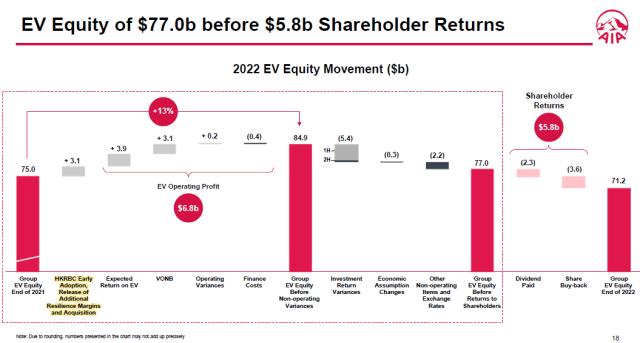

2022年资本市场波动较大,上证指数下滑15.1%,对于各家公司净利润产生了较大的影响。

那么,各家公司实际投资收益率走低,对公司内含价值又会产生多大影响呢?

对此,我们尝试从更多角度来观察寿险公司内含价值变动。

幸运的是,每家上市公司都给出了寿险业务内含价值的变化分析。

不幸的是,每家公司披露的指标名称,甚至明细项还是存在着很大差异。

“13精”努力从各家披露的差异明细项中筛选、合并、汇总,最终梳理出来具有共性的内含价值变动科目,具体科目构成如下:

其中,年初内含价值的预计回报=(年初的有效业务价值+当年平均新业务价值+要求资本)╳风险折现率+当年平均调整净资产╳假设投资回报率+要求资本变化

新业务价值创造=当期新业务价值+新业务内部及有效业务之间的风险分散效应。

假设及模型变动,反映了评估方法、模型和假设的变化,主要是根据实际经验调整退保率、费用率等非经济假设

营运经验偏差反映了,2022年实际运营经验(如死亡率、发病率、退保率、费用率)和对应假设的差异。

投资回报差异反映了,2022年实际投资回报与投资假设的差异。

市场价值调整反映了,2022年从期初到期末市场价值调整的变化及其他调整。

1

2022年上市寿险公司内含价值变化占比

下表就是2022年上市寿险公司内含价值变动科目与期初内含价值的比值,从中可以直观观察各个科目的影响程度。

接下来,我们将内含价值变动科目汇总到行业层面:

2022年度上市寿险公司期初内含价值的预计回报对内含价值的影响为7.7%(加权平均); 投资回报差异的影响为-6.7%; 新业务价值创造的影响为3.2%;

评估方法模型及假设变动影响为-0.2%; 营运经验偏差影响为-0.1%。

后面两个科目的影响相对较小,且各家公司间影响的方向还有所差异。

影响程度由大到小排序依次是:内含价值预计回报、投资回报差异、新业务价值创造、假设及模型变动和营运经验偏差。

接下来,我们从更长历史视角对上述影响因素的变化逐一展示。

2

内含价值变动科目分析

内含价值变化构成之一:年初内含价值预计回报

年初内含价值的预计回报=(年初的有效业务价值+当年平均新业务价值+要求资本)*风险折现率+当年平均调整净资产*假设投资回报率+要求资本变化。

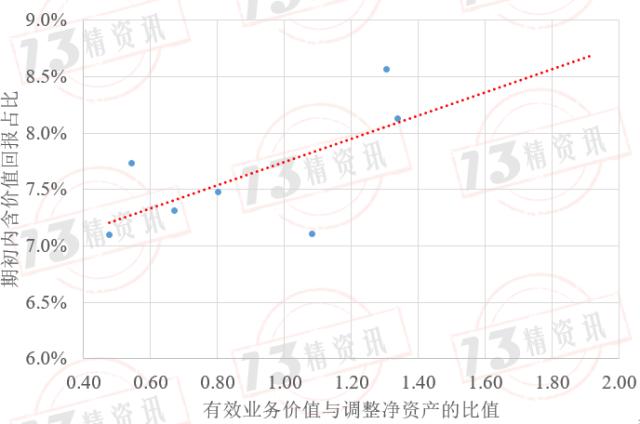

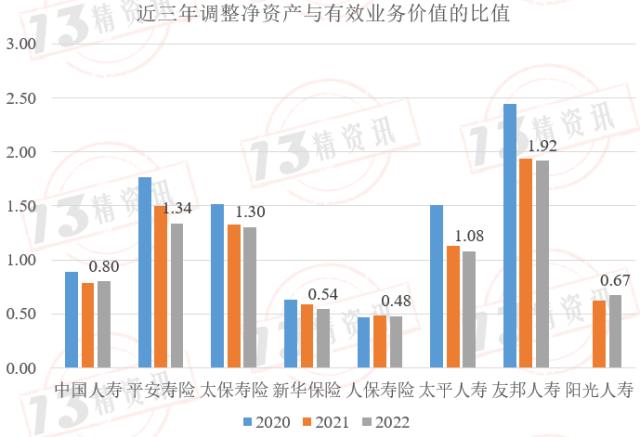

除了友邦以外,其他上市公司风险贴现率几乎都是10%或者11%,假设投资回报为5%。 因此,有效业务价值和调整后净资产的权重差异会影响预计回报。

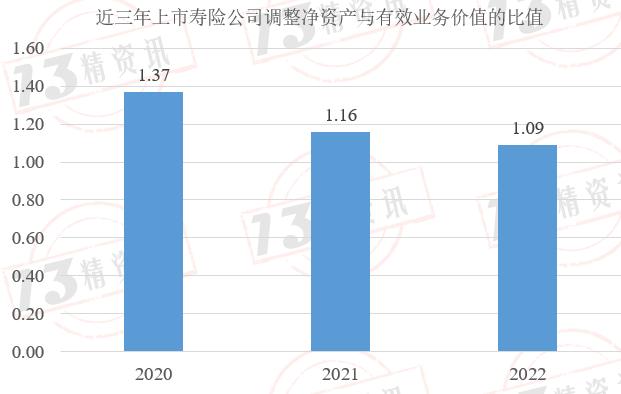

从期初内含价值预计回报占比来看,除人保健康和阳光人寿外,其他公司总体呈现出下降趋势。

考虑到近三年风险贴现率、假设投资回报变化较小的情况下,由于新业务价值增长乏力,使得有效业务价值占内含价值的比重在逐渐下降。 从上市寿险公司汇总数据看,期初内含价值预计回报占比已经连续三年下降!

内含价值变化构成之二:新业务价值创造

新业务价值创造=当期新业务价值+新业务内部及有效业务之间的风险分散效应。

该指标可以体现内含价值的成长性!

2022年度人保健康新业务价值创造占比8.1%,同比提高了0.2个百分点。

而其他所有可比公司新业务价值创造占比均出现了不同程度的下降,其中有五家公司甚至已经连续五个年度下降! 2022年上市寿险公司新业务价值贡献占比仅为3.2%(加权平均),相比2017年的14.3%,累积下滑了约11个百分点。

内含价值变化构成之三:假设及模型变动占比

假设及模型变动主要指的是,营运假设参数等非经济假设变化造成的,部分反映了行业经营环境的客观影响。

从该比值来看,各家公司受到此因素的负面影响大于正面影响,大于零的年份仅占1/3。

然而在统计的9个年份,友邦保险的假设及模型变动始终为负影响!而出现正面影响较多的公司是太平人寿。 2022年上市寿险公司假设及模型变动占比为-0.2%(加权平均),影响程度相对较低。

内含价值变化构成之四:营运经验偏差占比

营运经验偏差反映了2022年实际运营经验(如死亡率、发病率、退保率、费用率)和对应假设的差异。

从该比值来看,各家公司受到此因素出现正负影响的年份大致5:5开。

值得关注的是,在统计的9个年份中,友邦保险的营运经验偏差占比始终为正影响,而人保寿险始终为负影响。 2022年上市寿险公司营运经验偏差影响程度相对较低,运营经验偏差占比为-0.1%(加权平均)。

内含价值变化构成之五:投资回报差异占比

投资回报差异反映了2022年实际投资回报与投资假设的差异。

从该比值来看,与营运偏差占比类似,各家公司受此因素出现正负影响的年份大致5:5开。

值得关注的是,人保寿险、太保寿险的投资回报差异出现正影响的年份最多,达到6个年度。

2022年度所有公司的投资回报差异均为负值,合计影响程度为-6.7%(加权平均),是近九年影响程度最大的年度。

3

上市寿险公司的ROEV比较

基于上述指标,最后我们计算了每家上市公司内含价值营运回报率。

内含价值营运回报率(ROEV)=(年初内含价值的预计回报+新业务价值创造+营运经验偏差+假设及模型变动)/期初内含价值

2022年人保健康的ROEV为25.8%,是所有上市公司中最高的。

友邦保险ROEV为13.2%、阳光人寿的ROEV为13.0%,位列前3;

除人保健康、阳光人寿外,其他六家上市公司的ROEV都有一定程度的下降。

太保寿险、平安寿险和中国人寿ROEV相对较为接近,分别为11.5%、11.0%和10.3%;

新华保险和人保寿险的ROEV已经连续两个年度处于个位数水平,分别为8.6%和5.6%。

需要指出的是,推动2022年友邦保险ROEV上升的一个主要调整项是,“提前採納香港風險為本資本制度的影响”及“釋放彈性準備金”,这两个科目使得ROEV增加了3.6个百分点。

最后,我们给出了近九年上市寿险公司ROEV的变化情况。

不难发现,有五家公司的ROEV已经连降四年啦! 总体来看,上市寿险公司ROEV已经从2017年22.5%的历史高点,下降到2022年的10.5%(加权平均)。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.31

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26