上银基金|对话基金经理:提信心促发展的当下,适合布局中短债吗?

蔡唯峰

上银基金固定收益部副总监、基金经理

美国密歇根大学金融工程学硕士

13.5年金融行业从业经历,其中5.5年投资经验①

具备丰富的境内外固收投资与衍生品交易经验,擅长自上而下选券,精耕细作,积小胜为大胜。

1. 上银基金:什么是中短债基金?有何特点?

中短债基金是指投资于债券资产的比例不低于基金资产的80%、且投资于中短期债券的比例不低于非现金基金资产80%的债券型基金。

上银基金表示,中短债基金债性纯正,绝缘于股市,不参与权益市场投资,是震荡市避险的较佳选择。

此外,中短债基金严格控制组合久期,以上银基金管理的上银慧享利30天滚动持有中短债债券发起式为例,该基金所指的中短期债券是指剩余期限不超过三年(含)的债券资产。

2. 上银基金:中短债基金和货币基金相比有何区别?

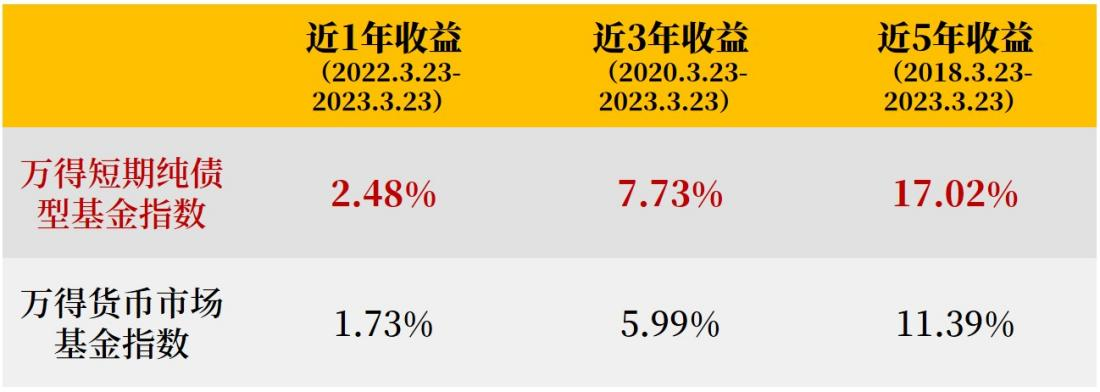

上银基金表示,相较于货币市场基金,中短债基金的投资范围更大、投资期限更灵活,理论上,长期预期风险收益水平高于货币市场基金。过去1年、3年、5年短期债券基金指数表现超越货币市场基金指数。

短债基金指数中长期收益高于货基指数

(Wind,2018.3.23-2023.3.23)

注:指数过往业绩不代表基金业绩表现,也不作为基金未来表现的承诺,万得短期纯债型基金指的是在招募说明书中明确其债券的期限配置为短期的基金,期限配置或组合久期小于等于3年的为短期纯债券型。

3. 上银基金:近期中短债市场情况如何?

上银基金表示,年初以来国内信贷投放前置且规模较大,银行出现一定流动性缺口导致资金面收敛,使得中短端利率债收益率在2月出现较大幅度上行,分位数回升至50%以上,而因信用债票息优势显著,在配置力量驱动下表现相对平缓。

3月初以来随着信贷投放趋于温和、资金面整体趋于平稳,理财、货币基金等机构投资者均加大了对中短债的配置,进而驱动中短债利率整体下行,1-3Y期品种收益率普遍下行5-10BP不等,其中利率债收益率分位数调整至45%和35%左右,中高等级信用债利差调整至30%以内,上银基金表示,比较来看,信用债相较利率债仍有一定票息优势。

4. 上银基金:中短债市场的后市如何看?

上银基金表示,先从宏观基本面来看,目前国内经济尚处于弱复苏阶段,内部结构性问题仍然存在。当前,交通餐饮等出行和接触性服务业迎快速修复,制造业积压订单赶工交付,前期受影响的地产销售也出现回补,尽管如此,上银基金表示,复苏的力度仍有较大不确定性:一是占商品消费比重较大的汽车需求增速回落;二是房企资产负债问题仍在,商品房销售改善偏弱,地产投资或难有亮眼表现。上银基金表示,近期,国内经济高频数据已显示春节后的修复斜率正在趋缓,叠加今年整体偏谨慎、温和的经济目标,此前较长一段时间债市对于强刺激政策的预期担忧已逐步缓解。

上银基金表示,再从货币政策来看,美国硅谷银行破产危机迅速蔓延,联储紧缩的货币政策较大概率将在二季度开始趋缓,人民币贬值压力缓解,对央行维持宽松货币政策基调的掣肘减弱,因此,后续流动性大概率会延续合理充裕局面。

综上,上银基金认为,对于债市而言,经济弱修复过程中需要较为稳定的利率环境,债市短期整体风险可控,可逐步配置。而中短债锚定政策利率和资金利率,受益于央行降准呵护资金面及连续4个月超额续作MLF以补充市场流动性,后续资金利率中枢预计将维持平缓,资金面宽松环境中相对价值凸显。

5. 上银基金:当前时点是否适合布局中短债?

上银基金表示,短期而言,此轮央行降准优先补充市场流动性,利好短期资产,此外,短期债券虽然前2个月快速下行,尤其是信用利差快速收窄,但当前利差仍离去年低点有一定差异,利差整体处于去年4月的水平,如降准后资金利率下行,带动存单和利率债,则信用下行的空间会进一步打开,短债基金的业绩增速或值得关注。

从中长期而言,上银基金表示,降准的目的在于助力经济平稳复苏和信贷持续改善,如经济平稳复苏,利率有可能中枢上行,短债基金一般具有久期偏短的优势,在去年4季度的债市调整中短债基金的整体回撤一般低于中长期纯债基金,根据之前的宏观分析,上银基金认为今年全年经济较去年整体复苏,因此收益率判断较去年中枢上行,全年适合采取票息策略。短债基金因其久期一般偏短,票息对业绩影响更大,因此从宏观策略而言,今年配置短债基金可能较符合投资主线。

6. 上银基金:针对中短债基金,您个人的投资策略和投资理念是什么?

首先,上银基金蔡唯峰表示,要坚持中短债基金的初衷,核心策略坚持偏短的久期、高分散的信用配置、配有部分流动性较好的债券以灵活应对规模变化。

此外,还可以执行一些有利于业绩增长的策略,如根据曲线结构适度采取骑乘策略获取收益或捕捉收益率曲线的凸点;适度参与一些行业性或区域性修复带来的信用利差收窄;小规模择机参与波段交易增厚收益;在不同信用品种之间寻找性价比相对较高的品种。

就近期市场而言,上银基金认为4月需要观察前期较高的信贷的后续效果,尤其作为中短债基金,久期整体不宜过长。从品种相对利差分位数而言,产业债和城投债的短期品种利差分位数相对偏低,我们可以寻找利差相对分位数较高的品种适度补充。此外,临近季末,可根据市场资金面预期做好分散跨季的一些准备,降低因资金面收紧带来的短期冲击,并且,出现流动性压力的时点往往是获取高性价比资产的好机会。

7. 上银基金:旗下的上银慧享利30天滚动持有中短债债券型发起式的“30天滚动持有”如何理解?

在基金开放日,可每日进行申购。

投资的每一基金份额都会运作30天(自然日),运作到期日当天(如该日为非工作日,则顺延至下一工作日)投资者可以申请赎回。

上银基金表示,这里的运作到期日是指:对于每份基金份额,第一个运作期到期日指基金份额申购申请日后的第30天(如该日为非工作日,则顺延至下一工作日),第二个运作期到期日指基金份额申购申请日后的第60天(如该日为非工作日,则顺延至下一工作日),以此类推。

如果选择继续持有就无需操作,基金份额将自动进入下一个30天的运作期,继续滚动持有。

8. 上银基金:30天滚动持有的设置有何好处?

上银基金表示,对投资人来说:30天的滚动持有期一方面灵活性较高,适合相对短期闲钱的管理;另一方面,进行规律投资,能避免情绪波动带来的非理性操作。对基金经理来说:降低因频繁申赎带来的规模波动,减少额外交易成本,提高基金经理资金利用效率。

注1:蔡唯峰,2010年3月-2012年4月,任Bloomberg 抵押贷款证券小组金融应用工程师;2012年5月-2014年11月,任申银万国期货研究所高级分析师; 2014年11月2017年3月,任上海银行金融市场部债券与衍生品交易业务副经理;2017年3月-2021年4月,任中银基金专户投资经理;2021年4月,加入上银基金,2021年5月起担任基金经理。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26