怎么做都是错 本周鲍威尔很难 美联储很难

一道难题摆在鲍威尔和美联储面前:加息or不加息——加息将加速银行业危机的蔓延,但若不加息或降息,又将放任仍然高涨的通胀。

美联储本周三将宣布议息决议,正如“新美联储通讯社”Nick Timiraos所言,在当前的情形下,美联储官员们必须在通胀担忧与对银行业动荡溢出效应的新担忧之间取得平衡:

美联储主席鲍威尔和他的同事本周面临他们多年来最艰难的决定之一:是再次加息以对抗顽固的高通胀,还是在2008年以来最严重的银行业危机中暂停加息。

Timiraos表示,这次议息会议上,美联储的官员们很可能出现分歧:那些认为贷款和其他金融状况因当前的银行业风险冲击而面临突然收紧风险的美联储官员可能倾向于暂停加息;那些认为银行业危机的影响更有可能是暂时的、受控的或温和的官员可能会主张在通货膨胀率仍然很高的情况下继续推进新的一次加息,旨在为经济降温以遏制通胀。

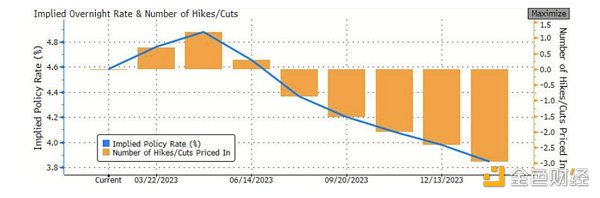

在硅谷银行暴雷之前,几乎所有分析师都预计美联储将至少加息25基点或50基点,但危机发生之后,这种观点发生了180度大转弯——现在市场预计美联储在明年1月份前降息3次左右,美联储最多在3月或5月再加息25个基点,然后再转向下行。

当前广泛的共识仍预计3月加息25个基点,高盛和巴克莱等多家银行呼吁暂停加息,而激进的野村证券预计将降息,还有少数银行仍呼吁加息50个基点。

Timiraos认为,美联储是否继续加息25个基点的决定可能部分取决于市场如何消化瑞银收购瑞信的消息,以及美国和其他经济体采取的平息市场对银行业担忧的举措是否奏效。

鲍威尔的“沃尔克时刻”

TS Lombard首席美国经济学家Steven Blitz认为,鲍威尔正在迎来他的“沃尔克时刻”——要么履行承诺,将增长拉到趋势以下,使失业率上升,要么在银行业出现问题时就退缩。

他说,小型银行一直是激进的放贷者,现在将改变方向,但银行体系面临的更广泛问题不是管理不善,而是科技行业的疲软——本轮周期中,科技行业被似乎无休止的廉价资本流入所扭曲,而这种资本流入如今已经结束:

今天,我们无法知道科技行业问题的规模,以及它的影响有多深,因为该行业充满了从私人中介机构借入私人资金的私人公司——没有数据或监管的范围。

然而,我们可以肯定的是,世界上很多地方也对美国的科技行业进行了投资,使其影响遍及全球。 科技行业不像住房那么大,也不像借款人或贷款人那样具有杠杆作用。

但科技行业与住房行业的共同点是,自08-09年经济衰退结束以来,科技行业一直是这个周期中被宽松货币流所扭曲的行业。

每个周期都有其典型,即经济衰退的中心。

Blitz认为,美联储应该加息25基点,但考虑到最近资金流动的不稳定,他们更有可能退缩,并将预期的金融条件收紧作为足够的理由来保持资金利率的不变:

如果市场在周二之前已经稳定下来,他们很可能会加息到25%,但周末的事件和对第一共和银行的新压力表明情况并非如此。

没有免费的政策午餐——停止和放缓的警示故事在1966年很明显,这是通货膨胀时代的原罪。

在文章中,Blitz还提出了这样一个反问:

随着资产危机演变为信贷危机,无论科技及其金融生态系统是否最终将更广泛的经济拖入衰退,这不就是紧缩的目的吗?

如果不是通过制造经济衰退,美联储还能通过其他什么方式软化劳动力市场,使供需平衡?

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47