【转】债券投资者闹翻了,瑞信收购案170亿 AT1债券要先于股票归零

瑞信被收购,代价是一些债券先于股票归零?

瑞信的银行危机迅速发酵,在周末的2天,金融市场是收市的,但对于瑞信的债券、票据和CDS,华尔街大行仍旧进行了特殊的开盘交易,交易过程惊心动魄。

最后在周日夜间,在瑞士央行主持,欧洲央行支持,美联储祝福的情况下,瑞信以33亿美元的对价卖给了瑞银,大约是周五瑞信收市价格84亿的一半不到。

这次的合并过五关斩六将,非常不容易。在上周末,银行间市场已经开始拒绝瑞信的票据交易,即使在瑞士央行周四迅速注入500亿资金后,交易对手也仍不考虑继续交易。持续的撤资把瑞信推上了接近倒闭绝路,瑞信必须要在周末寻求成功出售。

为了保住瑞信和执行成功收购,瑞士不惜修改法律,让交易双方获得授权绕过股东投票决定。也就是只要董事会通过了,所有股东对于出售和出售的价格不能有任何质疑,最终结果是让试图在上周五仍旧持有股票的股东其股票资产将被抹去一半。

瑞银最初对瑞信的报价仅为10亿,这让谈判一度陷入僵局,之后报价变为33亿得以成交,不过170亿的瑞信AT1债券被抹零。

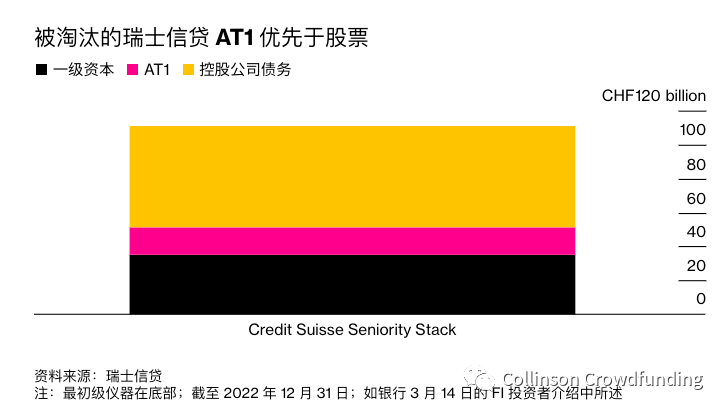

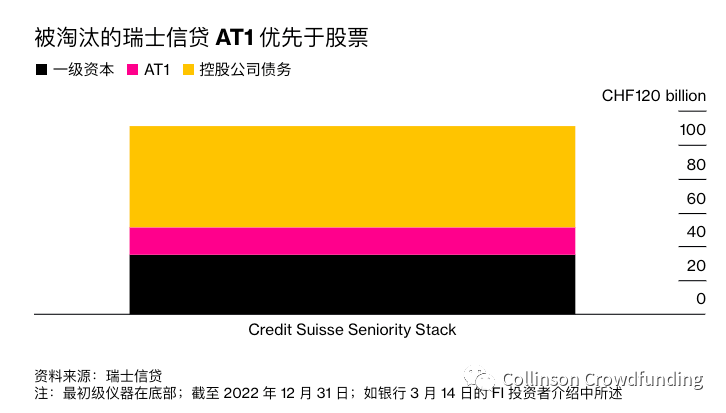

打破了损失承担先股后债的惯例

一般而言,债券的优先权高于股票,意味着一般是股东先亏损归零后才轮到债券。但这次的交易中,AT1债券先归零,这些债券被称为CoCos债,是一种特殊的可转债,在某些条件下会从债变为股。但此时,银行需要满足自有资金和合格负债的最低要求,通常称为 MREL,以支持在倒闭时的有效解决方案。如果贷方的资本比率低于预定水平,则可减记 CoCos。但本次直接减记到零,而股东权益仍旧可以保留接近50%,则令人意外。

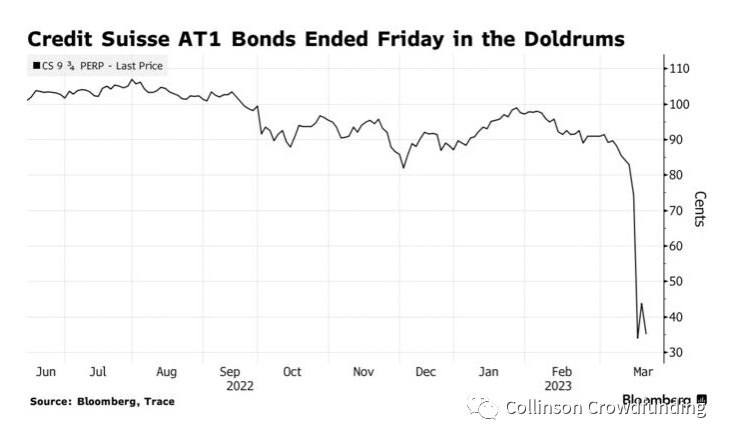

这些面值1元的债券在周末2天的特殊交易时段中,波动极为剧烈,周五收盘在35c。在报价10亿被拒绝的时候,这些面值为1元的债券交易价格处于20c。交易员衡量收购不成,强迫国有化后仍旧有些价值。

然后大约是新西兰时间周一凌晨3点在交易最初达成的时刻,这些债券交易价格迅速飙升到50-70c,暴涨了3倍。一些交易员以为债券可以以1元或者转股后以50c左右偿付。等到交易细节披露,发现这些AT1彻底沦为牺牲品后,价格则迅速跌向0。(下图没有展示周六和周日的特殊交易)

愤怒的债券持有人

仍旧持有这些债券的机构怒不可遏,认为这是一个无视市场惯例甚至可能违法的决定。他们认为,在 AT1 债券面临损失之前,股东应该是第一个受到打击的人,而作出这样的规定,导致债券先于股票归零,可能被证明对 2750 亿美元的 AT1 市场造成巨大打击,并引发对其他贷方 CoCo 的前景的严重怀疑。

在2017年的另一次危机事件中,西班牙Banco Popular SA被桑坦德银行收购,当时是股票和AT1 债券一起归零,则没有引起很多质疑。

数据显示,瑞信有13种流通在外的AT1(Coco)债,大约占比其债务的20%,最大的大约20亿美元,本来可以在7月就赎回。

虽然投资者担心AT1 债券的安全,导致AT1价格不断下跌到仅有35C, 仅在1周前,瑞信仍在向投资人宣称,股票会先承受打击。 现在结果出来以后,AT1全军覆没,但股票仍有几成价值,难免会让部分投资人非常生气。

金融风暴进一步逼近 美联储需要救市

随着银行风暴进一步逼近,即使是瑞信被收购,市场仍旧非常紧张,尤其在在这种史无前例的债券先于股票归零的操作以后。 接下来数天将会面对美联储的议息会议,毫无疑问联储在原来的通胀和经济目标之上,还需要增加金融稳定。

为了完成金融稳定的任务,联储已经大规模通过新设立的贴现窗口,允许银行按债券的面值换取现金,进行了实质性的货币宽松,效果等同于QE。并且为银行留下了套利渠道(银行可以去市场7折买了债券后给美联储换取100%现金,并依此重复)

在过去2周中,美联储已经向银行释放了大约2000亿美元的货币,而过往1整年,使用货币紧缩回收的货币不过6000亿。虽然存在争议这个和传统的QE仍有区别,但本质是释放货币并无不同。

在未来几天即将到来的会议中,大概率美联储会停止加息或者仅加息25基点,先把金融动荡稳定下来。 之后则可能会采取货币宽松和加息同步的方式处理通胀和金融稳定。也就是资本市场不会继续承受代价,但实体经济则可能继续成为代价。

【转载源自 Collinson Crowdfunding,侵删】

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26