崛起社区:Liquity 是什么?为什么它的势头最近这么旺?

自 $UST 崩盘以来,多个 CeFi 项目由于中心化导致项目无法持续经营,最终退出市场。“去中心化才是终点”的观点逐渐深入投资者的内心,而 Liquity 作为去中心化程度最高的稳定币之一备受市场关注。

Liquity 是什么?

Liquity 是一个借贷平台,也是一个稳定币发行平台。该协议于 2021 年 4 月 5 日上线以太坊,目前也只支持以太坊。Liquity 有两种原生资产,一种是挂钩美元的稳定币 $LUSD,一种是实用治理通证 $LQTY。

在 Liquity 上,用户可以存入 $ETH,借出 $LUSD,最小的抵押率为 110%(即,借出价值 100 美元的 $LUSD 至少需要抵押价值 110 美元的 $ETH)。与其他超额抵押稳定币比,Liquity 有几个显著的特点:

Liquity 只支持 $ETH 作为抵押物,且目前仅支持以太坊网络。

虽然 Liquity 的借款利率是浮动的,但其借款费用(利息)会在用户借款时一次性结清。借款期间利率的变化不影响借款利息、借款周期的长短也不影响借款利息。更有利于长期借款用户对借款成本的把控。

Liquity 完全由算法和合约支持,独立运行。协议部署后无法修改,开发团队也没有相关权限。

通证经济

Liquity 有发行了原生治理通证 $LQTY 以及稳定币 $LUSD。

$LUSD 是由 $ETH 超额抵押支持的稳定币。$LUSD 可以存入稳定币池,赚取协议的清算收益以及 $LQTY 奖励。

除超额抵押外,$LUSD 还有一种稳定机制,叫做赎回(Redemption)。赎回是指任何 $LUSD 的持有者(无论是否通过抵押借款获得)都可以随时以 1 $LUSD 兑换 $1 的 $ETH。该赎回将从风险最高的仓位开始。如果你在 Liquity 开了仓,被赎回就是指别人用 $LUSD 换走了你的抵押物。

由于 $LUSD 的价值最终会趋近于一美元,借款人并不会发生实际的损失。并且在每次用户赎回是协议的基础利率会上升,也就是说借款费用和赎回的手续费都会上升,一方面可以避免大规模赎回,另一方面可以降低借款,进一步促进 $LUSD 流通减少,帮助币价稳定。然而,相较于其他稳定币,$LUSD 的价格波动幅度较大。

$LQTY 于 2021 年 4 月,平台上线时发行。Liquity 一开始的愿景是一个无需治理的平台,完全由合约控制。因此,$LQTY 一开始只能用于质押,赚取平台的收入分成(包括借款费用和赎回费用)。不过,Liquity 在 2023 年 1 月开设了社区治理 LiquiFrens,赋予了 $LQTY 投票权(目前处于试用期,三个月)。

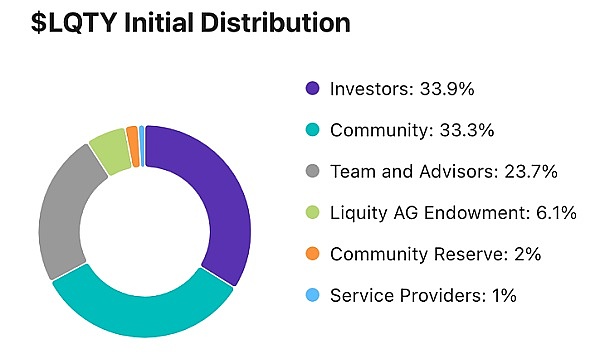

$LQTY 的初始分配计划如图,总供应量 1 亿,其中 56.6% 分配给了投资者、团队和顾问。团队和顾问的份额在 3.25 年内解锁。早期投资者的份额将在锁仓一年解锁,具体解锁计划并未披露。

路线图与进展情况

Liquity 没有披露具体的发展路线图,但其每个季度会发报告总披露项目进展。根据 2022 年第 4 季度的报告,项目方打算进一步提升 $LUSD 在 Arbitrum 的流动性。此外,项目方每个月会对社区提案进行投票,也可以了解到一些项目动态,具体可参见其 Snapshot。

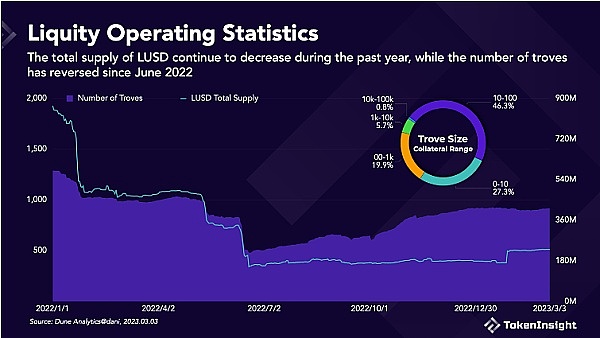

目前,Liquity 的总 $LUSD 发行量约为 230m,协议总 TVL 约为 $600m,平台的总抵押率为 259.9%。自熊市以来,$LUSD 供应量整体呈下降趋势,过去一年下降了 ,但 Trove 从 2022 年 6 月起持续上升,已经基本恢复去年年初水平。不过大部分 Trove 都是 100 $ETH 以内的小仓位,10k-100k $ETH 的只有7个。

$LQTY 目前的流通量为 91m,53.43m $LQTY 在质押,约占 58.72%。$LQTY 的质押量从 2022 年 4 月开始持续上升,但近期因为价格上升导致今日的质押量相比 27 号下降了 99,011.84 $LQTY。$LUSD 稳定池和 $LQTY 质押的收益率(APR)分别为 5.74% 和 0.76%。

生态发展情况

截至年 2023 年 3 月,Liquity 在官网列出了 20 个前端,其中活跃用户数最高的是 Liquity.App。

根据 Liquity 的报告披露,现在 $LUSD 生态的三个主要部署方向分别是:Chicken Bond、Layer2 和借贷。

Chicken Bond 是 Liquity 团队在 Liquity 基础上开发的新产品,用户存入 $LUSD 可以赚取比稳定币更高的收益。收益主要来自于来自稳定池复利收益以及少部分 Curve $LUSD 池的 LP 收益。目前,Chicken Bond 的 TVL 为 $20.64m,其中有 $6.38m 来自用户存入的 $LUSD。

Layer 2:Liquity 致力于向 Layer 2 网络部署流动性,包括 Optimism 和 Abitrum 部署流动性,成为二层网络上的主要稳定币。

借贷:Liquity 集成了其他借贷平台(如 Aave、Euler 等),用户可以在这些平台上存/借 $LUSD

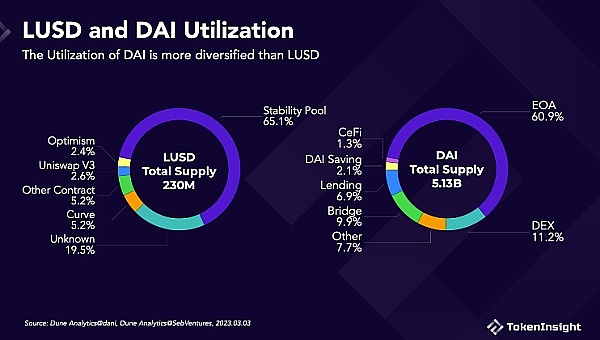

从 $LUSD 的分布来看,除稳定池外,$LUSD 大部分在 Curve 和 Uniswap,Layer2 和其他借贷协议上的分布并不多。根据 DefiLlama 的数据统计,目前 OP 上的稳定币总市值为 $656.9m,最多的是 USDC 占 54.97%,$LUSD 仅占 0.89%。

通证二级市场表现

下图为 $LQTY 近 90 天的价格走势。可以看出 $LQTY 受益于今年 2 月在 $BUSD 的舆论风波,从 2 月 1 日到 27 日,$LQTY 价格从 $0.711 到 $1.278。2月28日,$LQTY 上线 Binance,其价格进一步翻倍。目前价格维持在 $2.2 附近。

写在最后

Liquity 本身去中心化程度很高,协议完全由合约支撑运营,且社区和开发团队对于协议本身的干预程度很低。但其在用户体验上也有一些不足,由于 Liquity 没有自己的前端,第三方开发的前端形态各异、功能不一,可能会造成一些使用上的不便。

机制上,Liquity 只支持 $ETH 抵押物,并且只收取一次性的借贷费用。与 Maker 的多抵押物,多种利率模式相比更有千秋。但 $LUSD 在价格的稳定性上不如其他稳定币,波动更高,但相对套利空间也更大。

目前,$LUSD 相较于其他稳定币生态较弱,使用场景还不够丰富。由于 $LQTY 治理刚上线不久,其功能性相对于其他协议的治理通证也有待提高。不过整体来说,不管是 $LUSD 还是 $LQTY 的质押率都相对较高。

虽说由合约管理运行,Liquity 的合约还没出现过安全问题,持续稳定经营。但是目前,其生态较弱,通证的使用场景还不够丰富。未来,随着行业对去中心化的重视程度提高,该协议的被认可度可能会逐渐提升,对于生态发展也会有积极作用。

基于以上信息,TokenInsight 给予 Liquity 的评级为 BB,展望正面。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26