警惕!美联储史诗级加息恶果到来,6万亿全球资管巨头违约,美国楼市进冰河时代,购房贷款申请降至28年低点

草蛇灰线,伏脉千里!

不经意间,美联储史诗级加息的恶果已经到来,酝酿已久的暴风雨开始了。一方面随着美联储疯狂加息,全球资金成本被抬高到了史无前例的高度,使得全球资金急剧紧张;另一方面美国楼市房地产抵押贷款利率达到20年来最高水平,而购房贷款申请已经降至28年低点,美国楼市泡沫出现破裂的苗头。

6万亿全球资管巨头违约

近日,华尔街最大的商业地产业主、私募股权巨头黑石集团,被传出一只5.62亿美元(约合人民币39亿元)的芬兰商业房地产按揭贷款支持证券已违约,这批证券是以2018年收购的芬兰企业SpondaOy拥有的一系列写字楼和商店为担保的。

据媒体知情人士透露,黑石曾向证券化票据持有人寻求延期,以便有时间处置资产和偿还债务。但俄乌冲突和利率上升引发的市场波动中断了出售过程,加之债券持有人投票反对进一步延期。

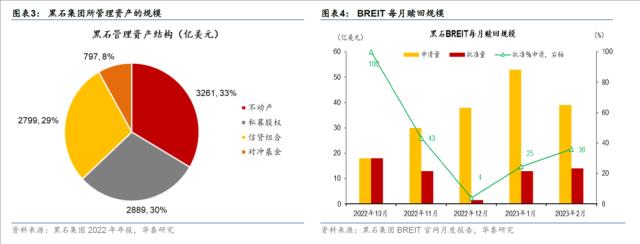

截至去年四季度末,黑石集团的管理资产规模高达9746亿美元(约合人民币6.73万亿元)的全球最大另类资产管理公司,其中投资于不动产的基金总规模为3261亿美元,私募股权的规模为2889亿美元,信贷组合为2799亿美元。

而这一切似乎在去年就已经埋下隐患。

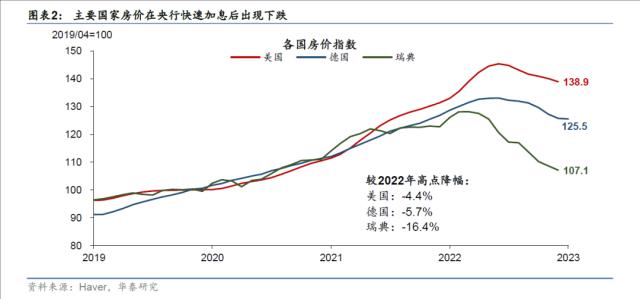

2022年年中,欧美各国房地产周期普遍见顶。美国地产价格指数于去年7月见顶,其同比增速于2022年3月见顶于20.8%,随后持续回落。

而从去年10月房地产利率飙升到7%时开始,黑石旗下房地产信托基金BREIT投资者赎回请求激增,黑石不得不宣布限制赎回,12月限制赎回份额从2%降到0.3%,短期内积压了数十亿美元的赎回请求。今年1月底,黑石集团2022年四季度报告出炉时,黑石管理层证实其第二只房地产基金(BPP)正面临超过50亿美元的客户赎回请求。

为了应对蜂拥而来的赎回请求,黑石正在疯狂处置资产:

1月25号,黑石确认出售位于巴塞罗那的一栋建筑,售价2.4亿欧元(约17.5亿元人民币)。

1月29日报道称,黑石以4亿英镑(约34亿元人民币)的价格,出售了伦敦地标综合体——圣凯瑟琳码头,购买方为新加坡前首富郭令明。

此外,黑石正在洽淡将印度最大房地产投资信托公司Embassy Office Parks中的一半股份出售给贝恩资本,交易价值达4.8亿美元(约32.6亿元人民币)。

购房贷款申请降至28年低点 美国楼市进入冰河时代

美联储史诗级加息使得房贷利率飙升,直接打击了民众的购买欲望,让美国楼市进入冰河时代。

最新数据显示,美国30年房贷利率已经飙升至6.65%,直逼前期高点7%。而在美国热门地区城市的房地产价格已经在今年1月份出现了两位数的下跌。美国住房抵押贷款金融巨头房地美(Freddie Mac)的数据显示,美国30年期抵押贷款利率已连涨四周,上周已升至6.65%,明显高于一年前的3.92%左右。而去年10月美国30年期抵押贷款利率一度飙升至7%以上。

与此同时,美国购房贷款申请降至28年低点,房地产销售数出现明显下滑。数据显示,美国1月成屋销售跌至12年来的最低水平,而美国抵押贷款银行协会(MBA)发布的季节性调整指数显示,上周的购房抵押贷款申请量和前一周相比下降6%,和一年前的同一周相比下降了74%,而成交量也同比下降了44%。

而美国达拉斯联储的研究显示,目前美国房地产抵押贷款利率达到20年来最高水平,这可能引发“全球房地产市场深度下滑”,美国房价可能暴跌20%。

华泰宏观曾在研报中指出,黑石集团违约和英国LDI事件看似是孤立的风险事件,背后其实有着相似的逻辑。黑石集团违约是商业房地产抵押贷款支持证券产品(CMBS),而英国LDI事件则是养老金的LDI产品,两者看似是孤立的风险事件,但是背后逻辑是类似的,即金融体系的底层资产价格趋势、波动率、出现几十年一遇的结构性变化时,金融市场面临一些“信仰”打破带来的局部风险和“阵痛”。

全球资金流动性急剧紧张

在美国楼市岌岌可危的同时,全球资金流动性也急剧紧张。

3月6日(周一),全球主要基准贷款利率——3个月期美元Libor(伦敦银行间同业拆借利率)突破5%,最高触及5.008%,为2007年以来首次。Libor在全球金融市场中有广泛的应用。作为全球基准利率,它影响着数百亿美元的债券、工商业贷款、住房抵押贷款、利率衍生品等的定价。

除了3个月期美元Libor外,近期还有两项关键的指标也都创下了2007年以来的新高——今年,2月初以来,美债遭遇了大规模的抛售潮,目前,1年期美债收益率已经突破5%,2年期美债收益率也上破4.85%,均创下2007年以来最高。

更令市场担忧的是,2年期与10年期美债收益率倒挂幅度已高达90个基点,倒挂深度创40年最高,远超2000年互联网泡沫破裂以及2008年全球次贷危机的时候。

与短期美债收益率一样,Libor近来的大幅上涨,显然也主要受到了市场对美联储政策收紧的预期推动。华尔街不仅预计美联储本轮加息周期的利率峰值会更高,还预计美联储会在这一高利率水平上,维持比之前预期更长的时间。

流动性急剧紧张、楼市泡沫破裂在即、通胀高企等诸多问题摆在了美联储主席鲍威尔的面前,考验鲍威尔的时刻要来了。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47