哔哩哔哩Q4:游戏在路上,降本增效虽迟但到

业绩回顾

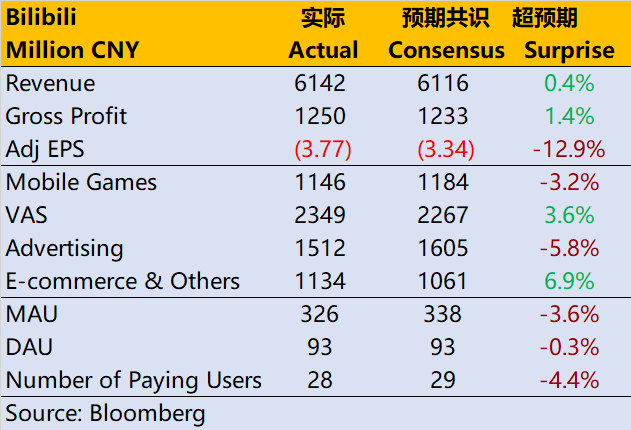

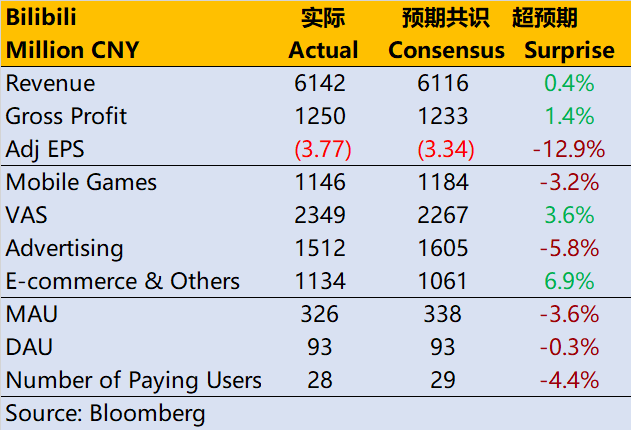

$哔哩哔哩(BILI)$ 公布 22Q4(截止22年12月31日)业绩,整体收入同比增长6.3%至61.4亿元,高于市场预期的61.1亿元; 毛利润同比增长16%至12.5亿元,高于市场预期的12.3亿元;净亏损14.95亿元,同比收窄29%,调整后每ADS亏损3.77元人民币,市场预期亏损3.34元。

客户活跃度方面,月活跃用户(MAU)3.26亿,同比增长20.0%,低于预期的3.38亿;日活跃用户9280万,同比增长28.5%,与预期持平;付费用户数为2810万,同比增长14.7%,低于市场预期的2940万。

同时,公司给2023年全年营收指引为240-260亿元人民币。

不同业务的表现:移动游戏营收尾11.5亿元,同比下降11.5%,低于市场预期的11.8亿元;增值服务营收23.5亿元,同比增长24%,高于市场预期的22.7亿元;广告业务收入15.1亿元,同比下降4.7%,差于市场预期的16.1亿元;电商和其他业务营收11.3亿元,同比增长13.1%,高于市场预期的10.6亿元。

业绩简评

游戏业务缺乏亮点,待新游戏上线,增值服务接棒而上。Q4仍受到新游戏供给不足影响,游戏业务收入逊于预期,但是公司表示23Q2之后有更多游戏上线,包括 2 款自研游戏《斯露德》(国内)《依露希尔》(海外)及 5 款海外发行游戏,即Q1游戏业务可能还要继续承压。而另一方面增值业务增长超出预期,直播业务付费用户增长40%,因疫情促进直播业务,整体仍维持良好增长,同时大会员数量同比增长6.5%至 2140万人,公司认为主要受益于12月《三体》动画剧的开播。不过随着该动画剧口碑的崩塌,Q1的会员业务仍有可能承压。

短视频的商业化对广告业务至关重要。Q4因疫情影响,广告业务不及预期,而B站的广告效率向来较高,22Q4效果广告收入增长超50%,但整体广告业务收入15.1亿元,同比下降4.7%。 在新的Story Mode商业化及交易转化场景建设成熟后,有望在新季度提升预期。

降本增效是第一要务,破完了圈,要收回来。Q4毛利率环比提升2.1ppt至20.3%,主要因收入结构的变化,预计2023年广告业务回升,将带动毛利率的有望向25%提升。运营费率依然较高,管理费率环比提升3.9ppt至13.3%,研发费率环比提升4.8ppt至24.3%,裁员及自研游戏的一次性费用占主导,优化成果将在2023年显现。由于B站是互联网公司中最晚执行降本增效的,因此效果还未完全体现。

用户开始流失?抓紧日活的变现。不过Q4的营销费用同比大幅下降,降低获客投入,用户增长也变慢了(低于预期,且首次环比流失660万),市场对于“2023年末4亿用户的目标”还能否如期实现也有了一些担忧,但是好在可能会实现单季的盈亏平衡。2023年可能成为用户增长和降本增效互相平衡的一年。而日活的比例进一步提升,这与内容有关,而如何从日活用户上获得更多的现金流,将成为减亏盈利的关键。

预期与估值

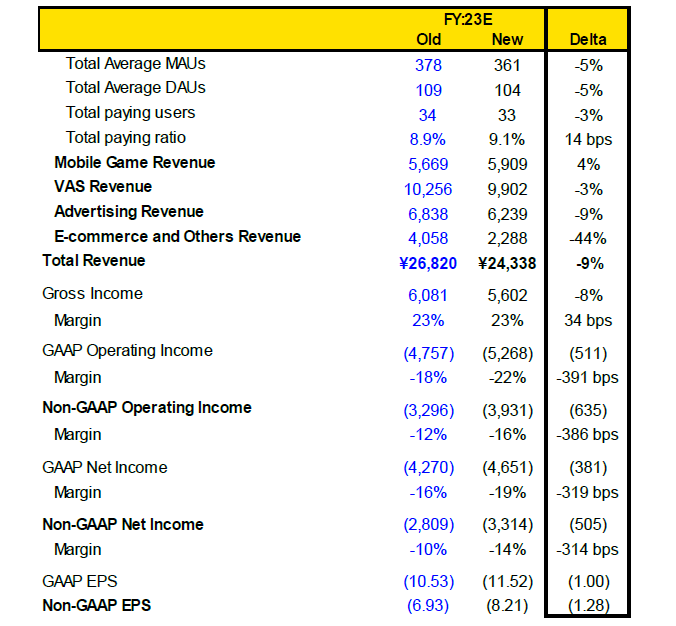

公司预期2023年游戏业务收入同比提升20%,其中Q1仍个位数增长,在Q2发力。说实话挺赌的,因为游戏行业今年普遍都在下注回暖。广告业务将同比增长20-25%,受益于经济回暖。而增值服务将同比增长两位数,但是付费大会员可能停滞。

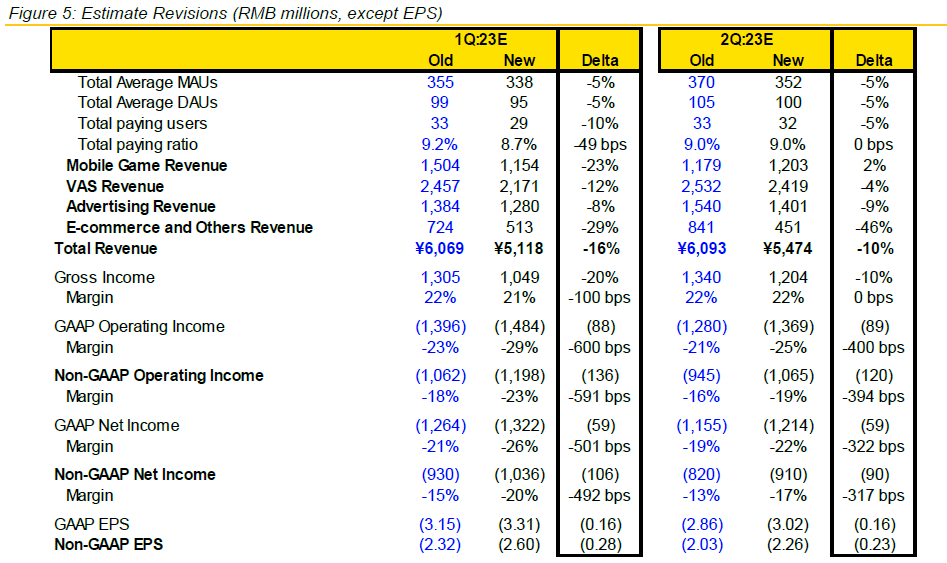

对Q1来说,营收可能持平,但是税前利润率可能提升。

我们降低2023Q1的收入预期至51.2亿元,毛利润预期降至10.5亿元,运营利润为-12亿元。

如果以2023年2.7倍的收入倍数预期,2023年目标价位25美元/ADS。

风险提示

- 竞争情况:BILI正面临来自大型公司(如字节跳动、腾讯和快手)的竞争压力;

- 地缘风险:美国已经通过了《外国公司问责法》,要求在美国上市的中国公司披露更多信息,可能会影响它们的上市地位;

- 数据安全风险:中国正在加强数据安全规定,可能会限制具有敏感数据的公司在海外上市;

- VIE结构风险:中国可能会加强对VIE(可变利益实体)的使用限制,这是大多数中国互联网公司用来吸引外资并在海外上市的公司结构;

- 内容监管风险:中国对内容的监管相对严格,如果BILI未能检测到不适当的内容,可能需要删除某些内容并暂停服务;

- 游戏监管风险:在中国,游戏需要获得监管机构的批准才能上市。如果监管机构暂停批准过程,BILI的游戏业务可能会受到影响。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47