资本集体做空 加密银行Silvergate面临崩溃危机

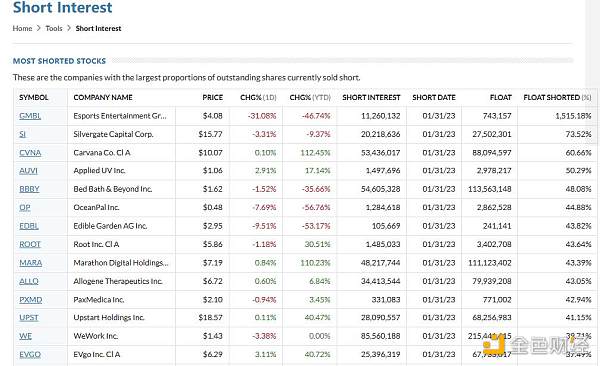

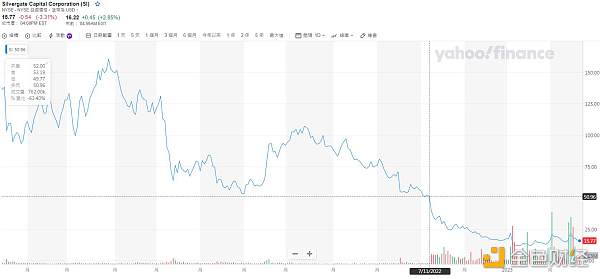

据市场行情,截至 2 月 23 日,超过 73.52% 的加密友好银行 Silvergate Capital (SI)股票被借走卖空,在美国被做空最多的股票中排名第二。Silvergate 股价现报 15.77 美元,相较于 2021 年 11 月创下的 222.13 美元历史高点缩水超 90% 。

资本正在集体做空这家最大的加密银行,包括亿万富翁乔治索罗斯的家族办公室。

近日,穆迪下调了 Silvergate Capital 及其银行子公司 Silvergate Bank 的评级,其独立基准信用评估从 ba 3 下调至 b 2 。Silvergate Capital 的长期发行人评级从 B 1 下调至 B 3 ,展望仍为负面。

在 FTX 崩盘之后,Silvergate 遭遇了全方位的损失,包括亏损、裁员和监管压力等。

Silvergate 因被质疑协助、纵容了 FTX 和 Alameda 的洗钱交易而缠上官司。此外,近期越来越多的线索似乎在指向 Silvergate 在加密机构的洗钱交易中扮演了“某种角色”。多家被司法调查过的机构都曾是 Silvergate 的客户,包括币安。

据路透社报道,银行记录和公司信息显示,币安 2021 年将约 4 亿美元资金从 Binance US 的 Silvergate Bank 账户转移至赵长鹏管理的交易公司 Merit Peak。币安是在 2021 年 1 月至 3 月期间使用 BAM Trading 的 Silvergate 账户完成转账。BAM Trading 是运营 Binance US 的实体。目前美国证券交易委员会还在调查 Merit Peak 与币安的关系。而在随后的 2021 年 6 月,Silvergate 终止了与币安的关系,原因不明。

作为将法定货币自由转移到加密交易所的美国银行之一,Silvergate 拥有包括 Circle、Coinbase、Binance US、Kraken 等头部机构在内的 1600 余个加密客户,在加密市场中扮演了相当重要的角色,而大部分人却对这样一家举足轻重的机构了解不多。ChainCatcher 将在本文系统梳理 Silvergate 在 FTX 崩溃之后所经历的风波以及其特殊的成长历程。

Silvergate 发家史:当小社区借贷银行遇上比特币

Silvergate 是一家位于美国加利福尼亚州的美联储成员银行,成立于 1988 年。

两个最开始的创始人 Dennis Frank 和 Derek Eisele 之前都在房地产行业做事,在 2013 年之前的二十余年里,Silvergate 主要业务是为当地社区居民提供商业贷款和房地产贷款及抵押,而这家小借贷银行的资产规模最大时也不过 10 亿美元。

2013 年,比特币第一次步入大牛市,首次突破 1000 美元大关。这家正在寻求全面转型的小借贷银行敏锐地嗅到了其中的商机——像 Coinbase 一样的加密公司正在吃银行的闭门羹。

由于担心与洗钱和非法毒品有关的新兴资产类别,主要金融机构拒绝为加密货币交易所提供银行服务,并开始阻止客户转账购买加密货币。再加上区块链 24/7 的运营模式,一到周末就关门的传统银行显然已经不能满足加密市场的需求。

在决定进入加密市场不久, 2014 年,Silvergate 迎来了第一个加密客户:SecondMarket,这家公司后来成为了已被我们熟知的加密货币经纪商 Genesis Trading。

在接下来的时间里,Silvergate 越来越专注于加密市场,不仅出售了 Silvergate 的商业银行团队,还精简了其房地产部门。

2017 年,Silvergate 推出了 Silvergate Exchange Network(SEN),允许加密投资者即时将美元从银行账户全天候(24/7 )地转移到加密货币交易所。这是为数字货币行业的参与者提供的专有的、几乎即时的支付网络,对 Silvergate 的领导地位和增长战略起到了重要作用。

到 2019 年,Silvergate 迅速成为美国最大的加密银行,每月有 1600 家世界顶级加密货币矿商、交易所和托管平台使用来存款和转账数十亿美元。2019 年底,Silvergate 在纽约证券交易所上市,仅 10 个月后,Silvergate 的股价就以每股 12 美元的价格攀升至 200 多美元。

2019 年 11 月 7 日,Silvergate 首席执行官 Alan Lane(右二)在 IPO 开始交易前敲响了美国纽约证券交易所的开市钟

此后,其管理层也开始探索风险更高的加密服务,包括推出加密贷款服务和对稳定币的尝试。

2019 年 8 月,Silvergate 推出加密借贷服务,由其自身资产负债表提供资金;2021 年 5 月,Silvergate 成为 Meta 旗下稳定币项目 Diem 的美元稳定币独家发行人,在被美国监管机构勒令停止后,Diem 宣告流产。但 Silvergate 仍在稳定币发行上有自己的想法,于是在 2022 年初,花 2 亿美元收购 Diem,并高调宣布了 2022 年全面推出稳定币的计划。

在 FTX 暴雷之前,Silvergate 几乎是唯一一家可以将法定货币自由转移到加密货币交易所的美国银行之一,其客户包括 Circle、Coinbase、Binance US、Kraken 等。几乎美国境内的主要加密机构都与 Silvergate 有合作。

据 Intelligencer 报道,自从 Silvergate 首次允许加密企业将美元存入其由联邦存款保险公司承保的银行以来,已有 1 万亿美元在其网络上易手。Silvergate 的存款在 2021 年底达到 140 亿美元的峰值,其中约 90% 来自其加密货币客户。

FTX 崩盘之后

FTX 的崩盘成了 Silvergate 发展进程中的重要分水岭。此刻,它正面临着股价大跌、亏损、裁员、官司缠身、监管调查等诸多无比头疼的问题。

2022 年 11 月, FTX 引发的连锁效应摧毁了 Silvergate Bank 的两个最大的客户:Silvergate 总资产的大约 10% 属于 FTX,Silvergate 有超过 10 亿美元被套在 FTX 里;FTX 崩盘的另一个受害者加密借贷平台 BlockFi 也是 Silvergate 的客户。根据破产申请,FTX 及其“相关实体”在 Silvergate 持有大约 20 个不同的账户。

Silvergate 的股票价格原本就在熊市中暴跌,FTX 事件后更是雪上加霜,其股价再度下跌 69% 。“木头姐” Cathie Wood 旗下基金 ARK Fintech Innovation ETF 几乎抛售全部 Silvergate Capital Corp. 股份。

FTX 崩溃后,Silvergate 已处理了 81 亿美元挤兑提款。为了满足大量提款,Silvergate 被迫紧急出售大约 52 亿美元的债务证券,并从美国联邦住房贷款银行 (FHLB) 获得了 43 亿美元的贷款。据 2022 年第四季度财报显示,去年年底,其管理的客户存款暴跌至 38 亿美元,远低于第三季度的 119 亿美元,并且产生了 10 亿美元的损失。

之后便是一系列降低成本的举措。1 月初,Silvergate 宣布裁员约 200 人,占员工总数的 40% 。 1 月 27 日,Silvergate 暂停了其优先股的股息支付,以寻求保全资本。

但与亏损相比,监管部门对 Silvergate 的全面调查或许更为“致命”。

由于 SBF 秘密将大约 100 亿美元的客户资金转移到 Alameda Research,作为中间银行的 Silvergate 被质疑“扮演了不为人知的角色”,协助 FTX 欺诈和犯罪。美国监管机构持续对 Silvergate 施压,要求提供其与 FTX 和 SBF 关系的信息。而其针对调查的回应也一直“含糊其辞且不完整”。

除了 FTX 之外,Silvergate 还是十几家最终被调查、关闭、罚款或破产的加密公司的首选银行。其中包括 Binance US、Huobi 等。法庭文件显示,Silvergate 还与最近破产的加密货币公司 Voyager、Celsius 和 BlockFi 均有业务往来。

根据 SEC 的诉讼,Silvergate 还为已被定罪的澳大利亚加密庞氏骗局艺术家 Stefan He Qin 设立了十几个账户;此外,Silvergate 曾经的股东和客户,加密交易所 Bittrex,因向伊朗和叙利亚等地转移资金而受到美国当局的制裁。

此外,Silvergate 还面临多家律所的集体诉讼,理由是缺乏足够的控制和程序来检测洗钱事件、未能披露有关公司业务运营和前景的重大不利事实等。也有批评者认为,Silvergate 开发的 SEN 系统可以很方便地使得资金在不同客户之间转移,非常适合洗钱的犯罪分子。

而监管和诉讼带来的压力也影响了 Silvergate 其他业务的推进,例如其策划已久的稳定币计划。上个月,Silvergate 透露已减计了去年初从 Diem Group 收购的知识产权和技术的价值,减记价值约 1.96 亿美元。与收购这些资产时支付的 2 亿美元相比,这一修正后的数字相当于亏损了 98% 。

需要强调的是,FTX 的崩溃带来的金融监管压力并不仅指向 Silvergate 一家。据华尔街日报报道,美国银行正在远离加密货币公司。美国 SEC 眼下正在积极打击加密行业中较大的参与者,现在银行家们正在重新评估在加密领域的所有风险敞口,甚至完全切断联系。1 月底,美联储拒绝了加密银行 Custodia 加入系统成员的申请。

“大而不能倒”?

Silvergate 最初并非是鲁莽地进入这个行业。据其 CEO 在接受采访时的表述,早在 2013 年 Silvergate 决定进入这个行业时,就认真考虑过监管风险,也充分了解了 KYC 和反洗钱的政策,当时团队不得不雇佣两倍于同规模银行的合规人员,并且设置了“新的加密交易所需要六个月才能开设银行账户”等规则。

即便如此,监管的不确定性持续在为加密公司埋地雷。再加上官司缠身的 Silvergate 在短期内丧失了银行赖以生存的“信用”,因此很难在重创之下抬头。Silvergate 的加密客户开始纷纷寻找替代方案,流向 Signature Bank 等竞争对手。

但 Silvergate 似乎又处于“大而不能倒”的处境。

前面提到,Silvergate 在危急时刻得到了政府资助实体的帮助。去年年底从旧金山联邦住房贷款银行 (FHLB) 获得了 43 亿美元。据悉,Silvergate 总共持有的约 46 亿美元现金大部分来自 FHLB 的预付款。这些都是旧金山纳税人的钱。

此外,Circle、Coinbase、Kraken 等加密行业主要机构仍然在与 Silvergate 合作,加密市场开始复苏后也将持续为 Silvergate 带来利润。作为从银行系统到加密业务的最大门户之一,如果 Silvergate 崩溃,必定会对整个加密市场再次形成重创。

但加密交易的确是一门 “残酷的生意”,Silvergate 因之起高楼,又因此行至崩溃边缘。尤其是在眼下这个行业还没有形成一个良好、健康的系统,加密监管的不明晰也注定会给行业带来持续的阵痛。

原文作者:念青,ChainCatcher

来源:星球日报

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26